長期投資は利回りで判断した方が良い理由。

確定拠出年金制度では、毎月、積み立てのように投資信託を購入していくため、買付方法はドルコスト平均法になります。

ファイナンシャル・プランナー(CFP)

明治大学法学部法律学科を卒業後、金融機関にて資産運用業務に従事。

ファイナンシャル・プランナー(FP)の上級資格である「CFP®資格」を取得後、2007年に開業。

子育て世帯や退職準備世帯を中心に「暮らしとお金」の相談業務を行う。

また、全国商工会連合会の「エキスパートバンク」にCFP®資格保持者として登録。

法人向け福利厚生制度「ワーク・ライフ・バランス相談室」を提案し、企業にお勤めの役員・従業員が抱えている「暮らしとお金」についてのお悩み相談も行う。

2017年、独立行政法人日本学生支援機構の「スカラシップ・アドバイザー」に認定され、高等学校やPTA向けに奨学金のセミナー・相談会を通じ、国の事業として教育の格差など社会問題の解決にも取り組む。

https://fpofficekaientai.wixsite.com/fp-office-kaientai

投資信託をドルコスト平均法で買い続けることの意味

ドルコスト平均法は、毎月、一定の金額で基準価額に応じた口数の投資信託を買い続けるため、長く続けていくと結果的に購入単価が安くなるというメリットがあります。

下の表は、毎月2万円で1年間、投資信託を買い続けた場合のシミュレーションです。

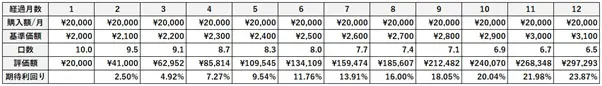

○上昇局面で総額24万円をドルコスト平均法で1年間購入し続けた場合(分配金は考慮せず)

※筆者作成

1ヶ月目の基準価額が2000円のとき、口数は10口、2ヶ月目の基準価額が2100円のときは9.5口、3ヶ月目の基準価額が2200円のときは9.1口というように、基準価額に応じて購入する口数が減っていることが分かります。

そして、1年が経つと保有している投資信託の総口数は95.9口であることから、12ヶ月目の基準価額3100円を掛け合わせると評価額は29万7293円という計算になります(エクセルの表計算では四捨五入をしていないため、3100円×95.9口では29万7290円になる)。

これが、コツコツ積み立てるように投資信託を買い付けていくドルコスト平均法のイメージです。

一方、総額24万円を元手に投資信託を一括で購入した場合、当初は基準価額が2000円であるため、購入する口数は120口になります。12ヶ月後、基準価額が3100円に上がると評価額は37万2000円になるため、一括投資に比べると運用効率は見劣りします。

しかし、まとまったお金がなくても続けられる、結果的に平均購入単価が低く抑えられるなどのメリットがあるため、初心者には向いているといわれています。

先ほどの例は投資信託の基準価額が上がり続けている場合でしたが、逆に下がり続けた場合はどのようなシミュレーションになるのでしょうか。

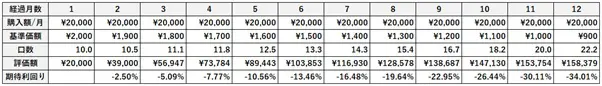

○下降局面で総額24万円をドルコスト平均法で1年間購入し続けた場合(分配金は考慮せず)

※筆者作成

設定条件は先ほどの例と同じですが、このシミュレーションでは、基準価額が毎月100円ずつ下がっていくとしています。

特徴として、基準価額が下がっていくため、購入できる口数が増えていくことが分かります。投資信託の基準価額が下がったときに買い付けできるので、結果的に購入単価が安く抑えられ、より多くの口数を買うことができます。ただし、基準価額が下落しているため、評価額も下がり続けます。

この結果、12ヶ月が経過すると、総額24万円の元本が15万8379円にまで目減りし、期待利回りは▲34.01%にまで下がることになります。これがドルコスト平均法のデメリットです。

投資信託の買付方法としては、ドルコスト平均法は買付コストを下げることができるという意味で有効に働きますが、相場の下降局面が長く続いた場合、必然的に評価額が下がっていくため、確定拠出年金制度を活用して投資信託を運用する際は、運用状況を定期的にチェックし、相場のトレンドに合わせて銘柄の入れ替え(スウィッチング)をしていく必要があります。

資産運用は金額や口数よりも利回りで判断する

確定拠出年金制度を活用し、投資信託を購入する場合のドルコスト平均法の考え方について見てきました。そこでは基準価額や購入口数、評価額といった金額や数で内容を理解してきましたが、これらよりも重要なのは利回り(%)です。

なぜならば、このパーセンテージを基準に運用計画を立て、運用効果の測定を行うからです。

先ほどの上昇局面での投資信託の買付例を見ると、基準価額がいくらで、何口保有しているか、現在の評価額がいくらかが目に留まりやすいため、これらを基にどのように運用したらいいかを考えると思います。しかし、これらはあくまでも利回り(%)を構成する要素にすぎないので、運用前も、運用中も、利回りを基準に考えれば済む話です。

例えば、これからどの銘柄を買って、どのように運用していくのかをイメージするとします。端的にいうと、どれぐらいの期待利回りで運用していきたいかということです。

このとき、基準価額がいくらのときに、何口の投資信託を買い続けて、何ヶ月後、何年後に評価額がいくらになるなんて考えたりしません。なぜならば、運用の目安にはならないからです。

むしろ、何%の利回りがあれば、将来、資産がいくらになるだろうと考える方が資産運用はイメージしやすいため、金額や数よりも期待利回りであるパーセンテージで捉えた方が分かりやすくなります。

特にドルコスト平均法で積立投資をしている場合、下降局面が続くと状況に応じて銘柄の入れ替えを行う必要が出てきます。このとき、評価額がいくらだから銘柄を入れ替えようと考えるのはかえって難しく、投資判断を遅らせる原因になります。

資産運用は本来、銘柄ごとのチャートを確認しながら行うものですが、チャート分析は専門知識を必要とし、経験を積まなければ習得することが難しいため、なるべく簡単に投資判断を下したいなら利回りで保有している銘柄の運用状況を確認した方がイメージしやすいように思います。

まとめ

確定拠出年金制度を活用して投資信託で運用する場合、積立投資になるため、必然的にドルコスト平均法で銘柄の買い付けを行うことになります。

しかしドルコスト平均法は、あくまでも買付コストを平準化できるという買い方の話です。このため、運用の効率化を図ることはできますが、リスクコントロールや運用状況の把握、投資判断においては無関係の話といえます。

確定拠出年金制度の下では、長い期間、定期的に資金を投下し、運用を続けていくことになるため、その状況把握には利回りを確認しながら判断していく必要があります。よくいわれているように「長期投資はドルコスト平均法で」を鵜呑みにせず、長期投資でのポイントは何かを自分なりに考え、確定拠出年金制度をより有効に活用するようにしていきましょう。

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)