アベノミクスと人生設計。アベノミクスの副作用がコロナ禍の私たちの未来に投げかけているもの

資産運用は、かつては比較的資金に余裕のある人が行うものでしたが、今では確定拠出年金制度や各種NISA(少額投資非課税制度)が整えられていることもあり、一部の人が行うものではなくなっています。

少なからず資産運用は、世界経済や国内経済に目を向け、未来の日本についてより考えるようになるため、個人的にはどちらかというと、このような傾向を前向きに受け止めています。

老後はどうなるのか。子どもの未来はどうなるのか。アベノミクスは果たして良い政策なのだろうか。実体経済がなかなか良くならないのはなぜなのか。そして、私たちが老いたとき、資産運用をしていて良かったといえるのだろうか。

ファイナンシャル・プランナー(CFP)

明治大学法学部法律学科を卒業後、金融機関にて資産運用業務に従事。

ファイナンシャル・プランナー(FP)の上級資格である「CFP®資格」を取得後、2007年に開業。

子育て世帯や退職準備世帯を中心に「暮らしとお金」の相談業務を行う。

また、全国商工会連合会の「エキスパートバンク」にCFP®資格保持者として登録。

法人向け福利厚生制度「ワーク・ライフ・バランス相談室」を提案し、企業にお勤めの役員・従業員が抱えている「暮らしとお金」についてのお悩み相談も行う。

2017年、独立行政法人日本学生支援機構の「スカラシップ・アドバイザー」に認定され、高等学校やPTA向けに奨学金のセミナー・相談会を通じ、国の事業として教育の格差など社会問題の解決にも取り組む。

https://fpofficekaientai.wixsite.com/fp-office-kaientai

目次

GDPの成長率はどのように推移してきたか

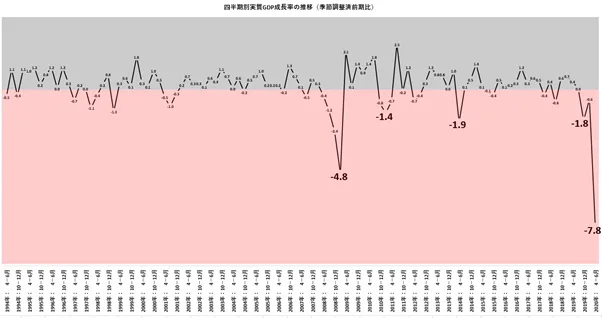

8月17日、内閣府より2020年4-6月期におけるGDP(国内総生産)成長率の年率換算値が発表されました。

新型コロナウイルス感染症拡大に伴う景気の減速を受けて、同四半期の実質GDP成長率(年率換算)は前期比で▲27.8%とリーマンショック時を上回り、戦後最大の落ち込みを記録しました。年率換算値ではない四半期ごとの値では2020年4-6月期の実質GDP成長率は前期比▲7.8%となっています。

〇四半期別実質GDP成長率(前期比)

※内閣府 「統計表一覧(2020年4-6月期1次速報値)」より筆者作成

2020年4-6月期は、いわずもがな、新型コロナウイルス感染症拡大による景気の減速が主な要因ですが、それ以前の値を見ると、例えば、2019年10-12月期の▲1.8%(前期比)は消費税率を8%から10%に引き上げたことによるもの、2014年4-6月期の▲1.9%(前期比)は同じく消費税率を5%から8%に引き上げたことによるもの、そして、2011年1-3月期の▲1.4%(前期比)は東日本大震災、2009年1-3月期の▲4.8%(前期比)は金融危機に発展したリーマンショックによるものでした。

私たちの家計の成長力

リーマンショック、東日本大震災を経て、2013年に第1次アベノミクスが始動し、2014年4月に消費税率8%を導入、2016年になりマイナス金利政策が実施されるようになり、2018年10月、米中の貿易摩擦もあり国内景気は後退局面に入り、翌年の2019年10月、消費税率が10%へと再び引き上げられ、2020年、新型コロナウイルス感染症拡大により大幅な景気の減速に至っています。

アベノミクスにおいては、GDP600兆円達成を目標に掲げ、さまざまな政策を打ち出してきました。

結果的には、二度に及ぶ消費税率の引き上げによる消費の低迷という内部要因と、米中貿易摩擦による世界経済の減速、そして今回のコロナ禍もあり、目標の達成は難しいものとなっています。

年度ごとの実質GDP成長率においてはおおむね毎年度1%程度の成長のようですが、この意味するところは、私たちの家計における成長率も毎年1%程度しか伸びていっていないことをほぼ同義語として伝えています。

家計は大雑把にいうと、収入と支出、その差額である純利益で成り立っていますが、純利益の増える力が毎年1%程度しかないということは、余ったお金を毎年1%程度しか預貯金などの資産に振り向けることができないことになります。

経済成長力が高い国ではよりお金が貯まりやすくなりますが、逆に低い国ではお金を貯めるのが難しくなります。このような経済環境の下、私たちは10年先、20年先、30年先の老後に向けてお金を貯めようとしています。

経済成長力を引き上げようとする理由

アベノミクスにおけるキーワードの1つに「生産性の向上」というものがあります。

これは、より効率的に無駄なくGDPを高めるための方策として用いられていますが、分かりやすくいうと、同じ仕事をするなら効率よく成果を出せるようにしましょうという意味です。その中で企業における改革、家庭における改革、働き方における改革など、これまでの慣習や既存の考え方・価値観の見直しを図っています。

アベノミクスは、今ではGDPを引き上げることが主目的となり、これ自体に価値を見出しているように映りますが、例えば、GDPを押し上げるための働き方改革が良い例のように思います。

高齢者にも健康な間はなるべく長く働いてもらいましょう。60歳でいったん退職した後、企業は希望する労働者を再雇用する必要があります。65歳からもらえる公的年金を68歳から、70歳からに引き上げる議論も進めています。

女性にもできるだけ働いてもらうようにしましょう。なるべく退職せずに、企業には働く女性が妊娠した後、産休や育休を活用しながら雇い続け、職場復帰してもらうように促しています。

夫である男性もそれを後押しできるよう男性の育休取得を推奨し、男性も産休を取ることができるよう制度の改正を図ろうとしています。みんなに働いてもらうというのは良いことだと思います。高齢者の社会参加が維持できますし、病気の予防など健康面でもプラスになるでしょう。

女性が出産したら子育てのために家に籠るのではなく、それまでと同じように広く社会と関わりを持つことで自分自身の成長にもつながることと思います。また、育児や子育てを夫がサポートすることで家事の負担が軽減され、女性にとって働きやすい環境を整えやすくなります。

しかし、結果的に考えるならば、高齢者にも、女性にも、多くの国民に働いてもらうことを推奨しているのは、つまるところ、生産性を向上させることがその目的になっています。

別の言葉にいい換えると、今後予測される少子超高齢化社会において、増える高齢者を少なくなる現役世代で支えていく必要があり、労働力を投入することで稼ぐ力、新たに生み出される付加価値の総額であるGDPを創出し、日本経済の持続性を図るのが狙いです。

GDP成長力が低迷する家計的な要因

これも日本の将来を考え、未来に向けて日本経済を回復、発展・成長させるための方策ではありますが、実際は狙いどおりに進んでいないのが現状です。

よく「株価は上昇したけど、私たちの生活が豊かになったという実感が湧かない」という話を耳にします。

実務的な観点から家計について傾向を述べると、収入面では毎年最低賃金を上げてはきているものの、働き方改革のもう1つの柱である残業規制により残業代が減ってしまい、入ってくるお金が相殺されている可能性があること、支出面では二度の消費税率の引き上げによる増税、教育資金の高止まりや住宅ローンのフルローンによる借り入れ(借り過ぎ)で相対的な家計支出の増加が固定化していること、確定拠出年金制度の加入者が増えていることにより家計支出に占める掛け金(老後に向けた準備資金)の比率が高まっていることなどの要因で、結果的に純利益が増えにくくなっているという構造的な問題が挙げられます。

家計における収入と支出、その結果を示す純利益と貯蓄とのバランスを維持することが難しくなってきている可能性があるため、アベノミクスと呼ばれた経済の好循環の果実を受けにくくなっているという問題に直面しているのかもしれません。

アベノミクスと生きるための家計の考え方

それでは、アベノミクスと並走しながら、家計面でこの問題を改善するにはどのようにすればいいのでしょうか。

まず第1に共働きは前提になるでしょう。

働き方改革の流れは今後も続く可能性が高いため、夫婦で働きながら効率よく家事の時間を共有・配分し、2馬力で家計収入を得ていく必要があります。子どもの教育・進学資金については、今後、英語教育やプログラミング教育が前提となるため、支出が増えていくのは必然かもしれません。

アベノミクス下においては、現在、マイナス金利政策を実施していることから銀行の経営体質が悪化し、収益力が低下しています。

このため、銀行としては住宅ローンをフルローンで借りてもらいたいという動機が働くことから、住宅ローンについてはなるべく早い段階で自己資金を準備し、フルローンで借り入れを行うことを避ける必要があります。

また、核家族で暮らすか、近居・同居を選ぶかどうかについては、アベノミクスにおいては近居・同居を政策面で推奨しているため、親の介護まで含めて考えた場合、近居・同居を選択した方が長期のライフプランを描く上では賢明といえるかもしれません。

共働きの家庭において、核家族である場合、子育てをしながら働き、家事をこなすことで時間的な余裕を生み出しづらくなる可能性があるため、家計面での効率化の点でも近居・同居は1つの方法といえるでしょう。働き方については、男性の育休取得は家庭環境や労働環境を整えるという意味でも効率面で必要不可欠となってきます。

そして、老後のお金を準備する方法としては、確定拠出年金制度を活用し、定期預金や貯蓄性の保険でお金を貯めていくよりも投資信託を積極的に活用した方がいいかもしれません。

なぜならば、経済成長率が低水準のまま推移していくと考えた場合、日本国内の金利環境も低水準を維持する可能性があるからです。このため、税制の恩恵を受けながら投資信託で積極的に運用していかなければ、効率的に老後の資金を準備することが難しくなると思われます。

資産運用は、老後の暮らしを補完するための単なるツール

しかし、私たちが老いたとき、資産運用をしていて良かったといえるでしょうか。今、20歳や30歳、40歳の人たちが「老後」に入る年齢はおそらく70歳になるでしょう。つまり、20歳の人にとっては50年、30歳の人にとっては40年、40歳の人にとっては30年、いずれにせよ、長い年月を経過した後、老後の生活に入っていくことになります。

この期間を活用し、公的年金以外の方法で老後のお金を準備していくことになります。お金を使って、お金を増やしていく。これが資産運用ですが、同時に他力本願でのアプローチであるともいえます。日本経済の成長力を高めるために生産性を向上させる政策が執られています。

しかし、外部環境や国内の諸問題もあり、それを実現するには長い年月と抜本的な改革が必要不可欠です。資産運用は、国内外の経済状況に幅広く影響を受けるため、自分の意志でコントロールできるかといえばそうでもありません。

必ずしも資産運用を否定するものではありませんが、自分の人生を考えた場合、特にこれまでよりも長い期間生きていく時代が今後来るとすると、40歳を軸に人生を2つに分け、前半40年と後半40年の人生を自分自身でどう生きていきたいかを考えなければ、本質的な意味で老後の豊かさを実現することは難しいでしょう。

つまり、資産運用は人生を生活面で補完してくれる方法に過ぎず、人生そのものを豊かにしてくれるためのものではないということは紛れもない事実ではないでしょうか。

まとめ

自分にとって必要な「投資」とは何なのか。私たちが老後まで長く生きるとするならば、生きることそのものが「長期投資」といえるかもしれません。1つのことをやり遂げ、専門性を極めるのもいいでしょう。

逆にさまざまな世界を知り、経験を通して自分自身の価値を高めていくというのもいいかもしれません。また、家族のあり方をじっくり考えるのもいいでしょうし、働くことの意味を含め働き方に工夫を添えるという方法もあるでしょう。時代はすでに変わっています。

そして、時代を構成する前提条件も変わっています。新たに敷かれたレールに対して自分自身でどのような答えを出すか、これが本当の意味での「投資」ではないでしょうか。

参考 内閣府 「統計表一覧(2020年4-6月期1次速報値)」

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)