ビットコインで儲かったら確定申告が必要 (その1)株式との違いは課税金額が大きくなること

利益を出したとなると、確定申告をしなければなりません。この記事では、ビットコインなど仮想通貨の確定申告の特徴を株式の申告と比べながら説明したいと思います。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

株式と仮想通貨の売却益申告方法の比較

以下の表は、株式と仮想通貨の売却益の申告方法を比較したものです。株式には株式等として、株式と課税方法が同じ投資信託、社債、公社債なども含めています(以下、文中では単に「株式」として説明します)。

株式等 仮想通貨 売却益 課税関係比較

| 株式等 | 仮想通貨 | |

|---|---|---|

| 内容 | 株式、新株予約権、投資信託の受益権、社債受益権、公社債等 | ビットコイン、イーサリアム、リップル等の電子的に記録され、移転できる法定通貨建ての資産ではないもの |

| 所得区分 | 譲渡所得 | 雑所得 |

| 課税方式 | 申告分離課税*1 | 総合課税 |

| 税率 | 所得税 15% 住民税 5% 復興特別所得税 基準所得税額の2.1% (2013年から2037年) |

所得税 累進課税方式 住民税 10% 復興特別所得税 基準所得税額の2.1% (2013年から2037年) |

| 損益通算 | 上場株式等・一般株式等内では可。上場株式等、一般株式等間は不可。それらに関する配当所得・利子所得との損益通算は可能。 | 仮想通貨同士では可。他の雑所得および他の所得区分とは不可。 |

| 繰越控除 | 翌年から3年間可能 | 不可 |

| 税務申告の義務 | あり | 公的年金等を除き、仮想通貨を含む雑所得の金額が20万円を超えると申告の義務あり。 |

| 同一銘柄複数売買の申告方法 | 総平均法に準ずる方式=移動平均法 届け出をしないと総平均法 | 届け出をすると移動平均法も可能 |

*1 証券会社の特定口座の源泉徴収ありのみで取引している場合は申告不要

※筆者作成

この表を見ると、株式と仮想通貨の課税方法の違いや申告者が注意すべき点が分かります。それでは、具体的に一つずつ説明していきたいと思います。

課税金額の違い

株式とビットコインの大きな違いは課税金額の計算方法と、それによる課税金額の違いです。株式の売却益は譲渡所得に分類され、申告分離課税で売却益の20%+復興特別所得税(復興特別所得税の額は小さいので、以下、表記上も計算上も「20%」とします)なのに対し、仮想通貨の売却益は雑所得に分類され、総合課税となっています。

株式の売却益の税額計算

株式の場合、売却益が50万円であっても、1億円であっても、その20%の税金を支払えば納税は完了します。

売却益50万円×20%=10万円

売却益1億円×20%=2000万円

仮想通貨の売却益の税額計算

それに対し、仮想通貨の場合は複雑です。

住民税の税額計算

簡単な方から説明すると、住民税は常に売却益の10%です。

売却益50万円×10%=5万円

売却益1億円×10%=1000万円

所得税の税額計算

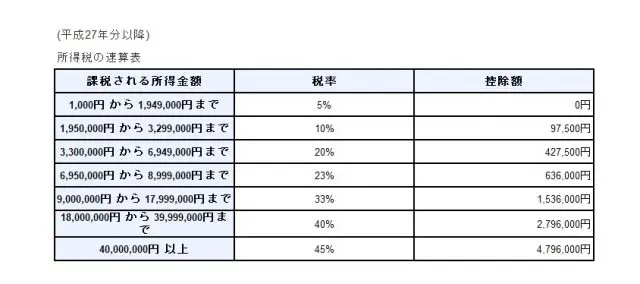

一方、所得税は以下の所得税率表(累進課税方式)に基づき、その他の所得と合算して計算されます。税率はその他の所得(給与所得や事業所得など)によって異なります。売却益が50万円であれば、ほぼ申告者の課税所得に応じた税率(普通のサラリーマンなら10%から20%程度)ですが、売却益が1億円となると最大税率の45%が適用されます。

課税所得500万円(給与収入換算900万円程度)のサラリーマンの場合

(1)売却益50万円の場合

(課税所得500万円+売却益50万円)×20%-42万7500円=67万2500円

うち、課税所得500万円相当分

課税所得500万円×20%-42万7500円=57万2500円

仮想通貨売却益相当分

67万2500円-57万2500円=10万円

(2)売却益1億円の場合

課税所得500万円+売却益1億円×45%-479万6000円=4245万4000円

うち、課税所得500万円相当分

課税所得500万円×20%-42万7500円=57万2500円

仮想通貨売却益相当分

4245万4000円-57万2500円=4188万1500円

※国税庁 「No.2260 所得税の税率」より筆者作成

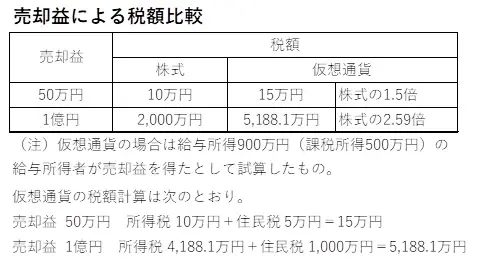

上記に基づき試算した結果が以下の表になります。

※筆者作成

売却益が50万円のときは税額にあまり違いはありませんが、売却益が1億円のように大きな金額になると、税額も大きく違うことがお分かりいただけると思います。税引き後売却益でいうと株式の場合の8000万円に対し、仮想通貨は5000万円弱となります。

まとめ

株式と仮想通貨の違いは、次のとおりです。

株式の税金は申告分離課税なので売却益の20%で一定ですが、仮想通貨の場合は総合課税で、累進課税方式が適用されるため、売却益が大きくなるにつれて税率が上がります。売却益が1億円になると税率が50%以上になり、売却益の半分以上が税金で消えてしまいます。すなわち、仮想通貨は税制的に優遇されていないということがいえるでしょう。

「その2」では、それ以外の特徴について説明したいと思います。

出典

国税庁 No.2260 所得税の税率

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー