![アイフルでお金を借りたらどうなる?借りた後の返済方法を解説 [PR]](https://financial-field.com/cardloan-compare/wp/wp-content/uploads/2019/06/46436.jpg)

提携先ATMからの借入や振り込みの依頼など借入の選択肢も豊富で、便利に活用している人もいます。

しかし、大切なのは借入後の返済方法です。返済を忘れればトラブルに繋がります。しっかりと返済方法を確認し、計画的に返済することが大切なのです。

執筆者:鴨志田 大輔

ファイナンシャルプランナー

ファイナンシャルプランナー

大学卒業後、広告代理店に入社。

社会人生活をする中で、自分のお金の知識が高くない事を感じ、お金の知識をより持っている方が人生が豊かになると痛感。

人生をより幸せで豊かにする為にお金の知識を持ちたい気持ちが強くなり、ファイナンシャルプランナーの資格を取得

現在は、初心者の方が見て、分かりやすい記事を作成する事でお金の知識を発信することに注力している

目次

公式サイトで申し込み

【PR】アイフル

おすすめポイント

・WEB完結(郵送物一切なし)

・アイフルならご融資可能か、1秒で診断!

・最短18分(※)でご融資も可能!(審査時間込)

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大800万円 | 3.0%~18.0% | 最短18分(※) |

| WEB完結 | 無利息期間 | 融資スピード |

| ※融資まで | 30日間 | 最短18分(※) |

※診断結果は、入力いただいた情報に基づく簡易なものとなります。

アイフルの返済方法は何種類あるのか

アイフルの返済方法は4種類あり、利用する返済方法によって手数料がかかることがあります。

利用可能時間に制限がある返済方法もあるため、いざという時に慌てないために余裕を持って返済することが大切です。

では、実際にどんな返済方法があるのかどうかを解説していきます。

・返済方法1.振り込み

銀行などの金融機関から、アイフルの指定口座に振り込むことで返済を行います。

窓口だけでなくATMで操作も可能ですが振り込み手数料は利用者の負担になりますので注意が必要です。

また、金融機関の営業時間しか利用できないのもポイントです。多くの金融機関が営業を終える15時以降の手続きは翌営業日に反映が行われる可能性があり、返済の遅れが生じる可能性が高まります。

土日祝日はアイフル自体が休業日になり、翌営業日の受付になります。土日祝日でも振り込みさえ行えば返済遅れが防げます。

ゆうちょ銀行や、インターネットバンキング、一部メガバンクは24時間の振り込みに対応しているためネット経由で手続きをしてしまうのも方法です。

振込先の情報は会員ページにログインすることで確認できるようになります。

・返済方法2.口座振替(自動引落)

指定金融機関の口座振替を依頼することで自動引落にすることも可能です。期日に自動的に返済金額が引き落とされますが、手数料が無料なのが魅力です。

口座振替の申し込みは郵送などの口座振替書を利用する方法、インターネットやアイフル店頭で手続きをする方法があります。

振り込み忘れのリスクを減らすことができますが、口座の残高不足があれば引き落としがされないためお金にはある程度余裕を持たせておく必要があります。

引き落としのタイミングは金融機関によって異なるため、前日までに振り込んでおくことが大切になります。

・返済方法3.提携先ATM

提携先金融機関のATMから返済を行うことも可能です。

提携ATMを利用した場合は1万円以下の場合は108円、1万円を超える場合は216円の手数料がかかります。

お借入れ・ご返済が可能な提携先として

・セブン銀行

・ローソン銀行

・イオン銀行

・三菱UFJ銀行

・西日本シティ銀行

・Enet

・親和銀行

があげられます。銀行振り込みよりも手数料が安いケースがあるだけでなく、アイフルのキャッシュカードを入れて入金(返済)を選択してお金を入れれば良い手軽さが特徴です。

振込先の口座番号入力などを省略できるのです。営業時間は提携先金融機関のATM稼働時間と一緒になります。

・返済方法4.コンビニ返済

アイフルの返済はコンビニのATMやマルチメディア端末から行うことも可能です。

手数料は提携先ATMと同じく、1万円以下の場合は108円、1万円を超える場合は216円になります。

ATMからの返済方法は提携先ATMと同様になります。一部コンビニのマルチメディア端末では各種サービスのメニューからカードローンやキャッシングの返済に関わる項目を選択し、レジで支払いを行うのが特徴です。

注意するべきは、コンビニでも24時間返済できるわけではなく、一部コンビニではメンテナンスの時間などの受付を停止しています。受付時間は各コンビニの情報をチェックする必要があります。

一例としてセブン銀行の受付時間をあげます。

ご入金(返済)

平日 0:00~2:00 3:00~24:00

土曜 0:00~2:00 3:00~23:00

日曜 7:00~24:00

祝日 0:00~2:00 3:00~24:00

多くのコンビニで土曜深夜から日曜7時までの返済を受付していない点に注意が必要です。

また、アイフル公式アプリを利用する場合はセブン銀行ATMでキャッシュカードなしの手続きも可能ですが、返済可能な時間は変わらないことにも注意が必要です。

アイフルの返済方式と返済金額は?

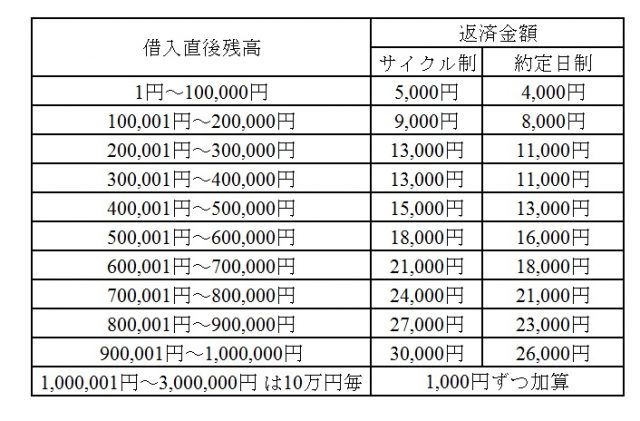

アイフルの返済方式は【借入後残高スライド元利定額リボルビング返済方式】になります。借入後の残高に応じて返済額が変動していくのが特徴で、前倒しで返済ができます。

基本的に金額が大きいほど毎月の最低返済金額が大きくなり、返済が進むことで月々の返済額も減っていくのです。

返済開始から終了まで同じ金額の返済になるとは限らないため、均等に調整したいのであれば自分で確認しながら調整が必要になります。

またアイフルは返済サイクルを自分で選択することが可能で、35日サイクルで返済を行うサイクル制を選択した場合と、毎月決まった日に返済を行う約定日制で返済額が変わります。

サイクル制は返済までの期間が約定日制よりも長くなるため、最低返済金額も大きくなるので必要です。

目安になるのが下記の表です。返済金額が毎回の最低返済額になります。

アイフル公式サイト 返済金額・お利息についてより一部を引用

では、実際のケースを確認してみましょう!

【ケース1】

■借入れ希望金額:¥300,000

■返済計画:1年(12ヶ月)

■実質年率:18.0%

注目は利息部分です。

¥300,000を借入れする場合の返済利息は目安で¥29,621となります。

この利息を高いと感じる人もいれば安いと感じる人もいるかもしれません。利息を減らす為には月々の返済額を増やして返済回数を減らすことで累計で見ても減らすことは可能です。

借りる時に返済までのイメージを持ち、ご利用は計画的にする事一番大事です。

公式サイトで申し込み

【PR】アイフル

おすすめポイント

・WEB完結(郵送物一切なし)

・アイフルならご融資可能か、1秒で診断!

・最短18分(※)でご融資も可能!(審査時間込)

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大800万円 | 3.0%~18.0% | 最短18分(※) |

| WEB完結 | 無利息期間 | 融資スピード |

| ※融資まで | 30日間 | 最短18分(※) |

※診断結果は、入力いただいた情報に基づく簡易なものとなります。

アイフルの返済日はいつ?

アイフルの返済日はサイクル制を選択するか約定日制を選択するかで変わってきます。

・返済日1.約定日制

毎月決まった日に支払日が来るのが特徴です。

サイクル制より毎回の支払い金額が少なく済むため安定した返済を目指す場合に使いやすくなっています。口座振替を依頼すると約定日制での返済になります。

注意したいのは振込みなどを利用した返済のタイミングです。

約定日制の返済を行う場合は返済期日までの10日間にATMなどを利用して返済を行う必要があります。

しかし、期日の11日以上前に振込みを行った場合は前月分の追加の支払いという扱いになり、返済期日がずれないことになるのです。

早めに2月分を払ったから2ヶ月間支払いを終えたという計算にはならず、毎月の返済は返済で別途発生する可能性が出てきます。

逆に言えば、余裕がある場合は口座振替などと組み合わせ、前倒しで返済を行っていくことも可能になっています。

・返済日2.サイクル制

返済日の翌日から35日後が次の返済日となります。

約定日制とは違い、返済期日の前でればいつでも返済が可能となっています。ポイントは、約定日制の場合、返済日は毎月明確ですが、

サイクル制は前月の返済日によって、当月の返済日が変わってしまい流動的になってしまいます。その為、サイクル制では毎月の返済日を自分で管理しないといけない事が注意点となっています。

「うっかり返済日を忘れてしまっていた!」とならないように返済日については理解しておいた方がいいと思います。

アイフルの返済ができない場合におきるリスク

返済できない状態にならない事が大前提ですが、もしアイフルの返済が遅れた場合はさまざまなリスクが発生します。

1.延滞金の発生

アイフルの返済が遅れた場合は決められた延滞金を上乗せして返済を行う必要があります。支払いが遅れるほど支払い金額が増えることになるため早目の返済が必要になります。

2.電話連絡や督促状の送付が行われる

返済が遅れるとアイフルから確認のための電話連絡が行われるのが一般的です。自宅電話番号などを登録していると自宅に連絡が来る可能性もあります。

また、電話に出られない状態になると支払いを催促する督促状が届くことになります。督促状が届いて家族にお金を借りていることがバレるリスクもあるのです。

3.信用情報に支払い送れた履歴が残る

アイフルへの返済が遅れた場合は、金融機関で共有される信用情報に支払いが遅れたという履歴が残ることになります。

支払いが遅れた履歴が残ると、金融機関から借入をしようとした際に借入を断られる可能性が高くなります。

借入できる上限額にも大きな影響が出るため注意が必要です。

4.いわゆるブラックリスト入りになる可能性も

ブラックリストは俗称ですが、延滞が長引くことで一般的な金融機関からは全く借入ができない状態になることがあります。

これは信用情報に金融事故として情報が記載されてしまうからです。

金融事故と記載される基準は一般に明らかにされていませんが、2~3ヵ月滞納した場合は金融事故扱いになり、すでに所有しているクレジットカードも利用できなくなる可能性も出てきます。

アイフルへの支払いが遅れるとさまざまなリスクがありえる他、最悪は給料や財産の差し押さえなどの可能性も出てきます。

しかし、それは全く連絡をせずに滞納を続けた場合で、連絡をしながら少しでも返済を続けていけば最悪のケースに至る可能性を減らすことができます。

しかし、延滞金の支払いなどは避けられなくなってしまうため、計画的に返済を行い、無理なく返すことが大切なのです。

アイフルは返済方法を工夫すれば節約することが可能

アイフルは返済方法や返済サイクルの選択が比較的自由で、早めの返済を行うことで利息を減らすことができます。

返済期間が長いほど、早めにお金を返すことで得られる効果が大きくなります。

長期の借入を行う場合は、1,000円余分に返すだけでも差が出ることがあるほどです。

銀行や提携ATM、コンビニからの返済も可能になっているため、余裕がある時に少しでも早めに返済するとプラスになります。

執筆者:鴨志田 大輔

ファイナンシャルプランナー

※商号:アイフル株式会社

※登録番号:近畿財務局長(14)第00218号

※貸付利率:3.0%~18.0%(実質年率)

※遅延損害金:20.0%(実質年率)

※契約限度額または貸付金額:800万円以内(要審査)

※返済方式:借入後残高スライド元利定額リボルビング返済方式

※返済期間・回数:借入直後最長14年6ヶ月(1~151回)

※担保・連帯保証人:不要

■アコム

※ファイナンシャルフィールドでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

■dスマホローン

※1 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。

![ã¢ã¤ãã«ã®è¿æ¸ã»åãå

¥ãã¯ã³ã³ãããå©ç¨å¯è½ï¼ ããæ¹ãå¾¹åºè§£èª¬ [PR]](https://financial-field.com/wp/wp-content/uploads/2019/12/65017-150x150.jpg)

![ã¢ã¤ãã«ã®è¿æ¸æ¥ã¯ãã¤ï¼ãããããè¿æ¸é¡ã決ãããã¨ãã§ããï¼ [PR]](https://financial-field.com/wp/wp-content/uploads/2019/12/65163-150x150.jpg)

![ã¢ã¤ãã«ã«ç³ãè¾¼ãã å¾ã«ãã£ã³ã»ã«ãããæã®æé ã»æ³¨æç¹ [PR]](https://financial-field.com/wp/wp-content/uploads/2020/01/67327-150x150.jpg)