![今すぐお金を借りる方法5種類! 今すぐ安全に借りたい人へ [PR]](https://financial-field.com/cardloan-compare/wp/wp-content/uploads/2022/11/shutterstock_247245508.jpg.webp)

【この記事でわかること】

お急ぎの人は最短18分※で借りられるアイフルがおすすめ

※お申込み時間や審査状況によりご希望にそえない場合があります。

時間に余裕がある人は銀行のカードローンもあり

事業資金の融資はビジネスローンが高額を借りやすい

公的融資制度は時間がかかる

消費者金融は融資までのスピードや借りやすさでおすすめ

借入先によっては年齢や職業、収入など自身の属性によって、審査の通りやすさが変わるケースもあります。最適な借入方法を選択できるよう、借入先ごとの特徴を把握しておきましょう。

日々の生活における、お金にまつわる消費者の疑問や不安に対する解決策や知識、金融業界の最新トレンドを、解りやすく毎日配信しております。お金に関するコンシェルジュを目指し、快適で、より良い生活のアイディアを提供します。

目次

お金を借りるところ一覧

01.今すぐお金を借りるにはどこがいい? 即日対応はノンバンク 02.急いでいるなら消費者金融がおすすめ 03.スマホからお金を借りられる。バレずに借りる方法 04.利息が気になる方、低金利なら銀行カードローン 05.時間に余裕があるなら低金利の銀行カードローン 06.事業資金を借りるなら総量規制を超えて借りられるビジネスローン 07.国の融資や公的支援制度を使ってお金を借りる 08.すぐに借りやすいのは消費者金融

今すぐお金を借りるにはどこがいい? 即日対応はノンバンク

・クレジットカード会社 ・信販会社 ・消費者金融

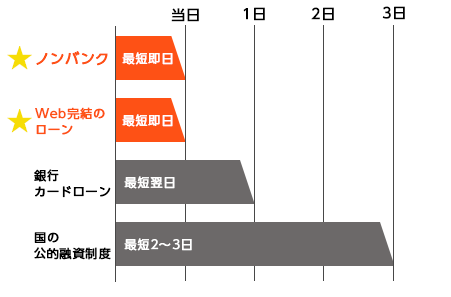

ノンバンクの大きな特徴は、銀行と比べて融資までのスピードが速い点です。最短で申込当日の融資に対応している会社も多くあります。 特に主に消費者金融が提供している申し込みから借り入れまですべての過程をスマートフォンで行える、いわゆる「スマホ完結」サービスは、いつどこにいても端末と通信環境さえあれば借り入れが可能なため、非常にスピーディーです。なかには「30分審査」「最短1時間融資」をうたっている消費者金融もあります。 クレジット・信販系のクレジットカードに付帯しているキャッシングサービスも、枠内であれば即日お金を借りられる方法です。 一方、銀行は警察庁データバンクへの情報照会を行うなど審査を厳格化していることから、申し込みから借り入れまでは最短でも翌営業日以降となります。 また、生活福祉資金貸付制度などの国の公的融資制度も、相談から融資までは早くて2~3日程度から、長い場合は1ヶ月程度の時間が必要です。急な出費などで「今すぐ借りたい」という場合には、ノンバンクが第一の選択肢となるでしょう。

急いでいるなら消費者金融がおすすめ

消費者金融では、使途を問わず無担保で借りられる個人向けのカードローンを主に提供しています。大手消費者金融など一部の消費者金融カードローンは最短即日融資に対応しており、申し込む会社や申し込みのタイミング、内容などによっては、1時間以内で融資を受けることも可能です。 そのため、急いでお金を借りたいときには、まずは消費者金融カードローンの利用を検討するとよいでしょう。

・限度額内なら返済途中でも繰り返し借りられる ・借りたお金を自由な目的で使える ・担保や保証人が不要

一度申し込んでお金を借りると、返済の途中であっても利用限度額の枠内で繰り返し借り入れができる点は、消費者金融カードローンの大きな特徴です。毎月元本の返済をした額だけ限度額が回復し、返済が滞らない限り、限度額いっぱいまでは自由に借り入れができます。そのため、返済中に急な出費が発生した場合にも新たな借り入れが可能です。 消費者金融カードローンは住宅ローンや自動車ローンなどの目的ローンとは異なり、借りたお金の使い道が限定されていません。生活費が足りない場合の補填(ほてん)や買い物、趣味やレジャーの資金などさまざまな目的に使えるほか、少し多めに借りて出費に備えるといった利用の仕方もできます。 また、融資を受けるときに不動産などの担保や保証人を設定する必要がないため、担保となる財産を所有していない人や、借り入れを周囲の人に知られたくない人でも利用しやすいでしょう。 このほか、消費者金融ごとに異なるメリットがあるため、各社の詳細をチェックして自身にとってメリットが大きい会社を選択するのがおすすめです。本項では、5つのカードローンをピックアップしてそれぞれの特徴やメリットを紹介します。

・プロミス ・アイフル ・レイク ・アコム ・SMBCモビット

プロミスならスマホから最短3分で借りられる(※)

プロミスのカードローンには、次のようなメリットがあります。

・WEBでの契約なら最短3分で融資可能(※) ・アプリローンなら申し込みから借り入れまでスマホ完結 ・初めての方は30日間無利息 ・大手銀行のグループ企業が運営する安心感

※お申込時間や審査によりご希望に添えない場合がございます。

プロミスは即日融資に対応しており、WEBで申し込んで契約すれば最短3分で融資を受けることも可能です(※)。また、WEBから24時間いつでもどこでも申し込みができ、最短10秒で入金されるインターネット振り込みなど、便利に借り入れができるサービスも充実しています。 プロミス公式アプリからアプリローンを申し込めば、すべての手続きをスマートフォンで完結でき、郵送物が自宅に届くこともありません。初めて契約をする人を対象に、WEB明細を選択すれば30日間無利息で利用できるサービスも実施しています。 プロミスは、運営を三井住友銀行のグループ企業であるSMBCコンシューマーファイナンス株式会社が行っています。消費者金融というとネガティブなイメージをもつ人もいるかもしれませんが、プロミスなら大手銀行の関連会社であり、テレビCMでもおなじみなので、安心感をもって利用しやすいでしょう。 プロミスのカードローンは、できるだけ早くお金を借りたい人、借金を内緒にしたい人、足りない分を少しだけ借りてすぐに返したい人、知名度が低い会社で借りるのは不安な人などにおすすめできます。詳しくはプロミス公式サイトをご確認ください。

※お申込時間や審査によりご希望に添えない場合がございます。

【PR】プロミス

おすすめポイント

・最短3分融資も可能

・Webなら24時間お申し込み可能

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大500万円 | 4.5%~17.8% | 最短3分審査も可能 |

| WEB完結 | 無利息期間 | 融資スピード |

| 融資まで | 30日間 | 最短3分融資も可能 |

・高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

アイフルなら「1秒診断」ができる

アイフルのカードローンには、次のようなメリットがあります。

・融資可能か1秒診断が可能 ・最短18分融資(※)が可能 ・WEB完結、スマホ完結なら来店不要

※お申込み時間や審査状況によりご希望にそえない場合があります。

アイフルでは、カードローンに申し込む前に融資が可能か診断できる「1秒診断」を実施しています。アイフル公式ホームページのフォームから年齢、年収、他社借入額の3点の情報を送信するだけで融資の可否を簡易的に診断可能なため、「時間を割いて申し込みの手続きをしたのに借りられなかった」という事態を避けるのに役立ちます。 アイフルの申込方法のうち、スマートフォンやPCを利用してWEBからの申し込みとスマホアプリからの申し込みのいずれでも、契約時にアイフルカードの有無が選べます。カードなしを選んだ場合はカード受け取りの必要がないため、自宅に届く郵便物は一切ありません。来店の必要もなく、借り入れまでWEB、スマホで完結可能です。 アイフルのカードローンは、申し込みから借り入れまでスピード感をもって完結したい人のほか、スマートフォンから手軽に申し込みたい人、周囲に知られずに借り入れたい人にぴったりです。

【PR】アイフル

おすすめポイント

・WEB完結(郵送物一切なし)

・アイフルならご融資可能か、1秒で診断!

・最短18分(※)でご融資も可能!(審査時間込)

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大800万円 | 3.0%~18.0% | 最短18分(※) |

| WEB完結 | 無利息期間 | 融資スピード |

| ※融資まで | 30日間 | 最短18分(※) |

※診断結果は、入力いただいた情報に基づく簡易なものとなります。

レイクならうれしい60日間無利息

レイクのカードローンには、次のようなメリットがあります。

・60日間無利息と5万円まで180日間無利息が選べる ・審査結果が最短15秒で表示 ・カード郵送なしならWEB完結・スマホ完結が可能

レイクのカードローンの大きな特徴は、初回契約時の特典を初回契約翌日から60日間無利息、または初回契約翌日から5万円まで180日間無利息から選択できる点です(※)ほかの消費者金融で多く見られる30日間無利息サービスよりも長期間、優遇を受けられます。 5万円まで180日間無利息は、対象金額が少ない代わりに半年間無利息が続くため、少額のみの利用をしたい場合などにはメリットが大きいでしょう。 レイクでは、「審査結果のお知らせ時間(通常は8時10分~21時50分)」にWEBで申し込みを完了すると、最短15秒後には画面に審査結果が表示されます。その場で結果がわかるため、急いでいる場合には便利です。 PC、スマートフォンから申し込む際には、カード郵送なしを選択することで、申し込みから借り入れまでの手続きをPCないしはスマートフォンで完結できます。 レイクのカードローンは、短期間・少額のみ借りたい人や金利の負担をできるだけ抑えたい人、審査結果を早く知りたい人、PCやスマートフォンですべての手続きを終わらせたい人などに向いているでしょう。

※Web申込み限定・ご契約額が1~200万円の方が対象。Web以外で申し込まれた方、ご契約額が200万以上の方は30日無利息のみ・「30日間無利息」「60日間無利息」「180日間無利息」はそれぞれ併用不可

アコムならかんたんな質問に答えて3秒診断

アコムのカードローンには次のようなメリットがあります。

・WEB・スマホ完結なら最短20分融資可能(※) ・初回借入なら30日間無利息 ・借入可否が3秒で診断できる ・サポート体制が充実している

(※)お申込時間や審査によりご希望に添えない場合がございます。

アコムのカードローンも、初回借入時の30日間無利息サービスも実施しています。 また、アコムの公式ホームページでは、かんたんな質問に答えてカードローンの借り入れの可否を診断する「3秒診断」が利用可能です。3秒診断を利用すると、年齢、年収、他社借入状況の3つを回答するだけで、申し込み前に借り入れできるかどうかの目安がわかります。 このほか、サポートなどのサービスが充実している点もアコムカードローンの強みです。特に、フリーダイヤルをはじめとするお客様窓口は問い合わせ内容などによって細かく分けられており、困ったときでも相談窓口につながりやすくなっています。 アコムのカードローンは、スムーズかつスピーディーにお金を借りたい人やサポートデスクのつながりにくさにストレスを感じる人、困ったことはすぐに相談できなければ不安だという人などにおすすめです。

【PR】アコム

おすすめポイント

・最大30日間金利0(ゼロ)円 サービス!

・カンタン3項目入力の≪3秒診断≫でスグわかる

・パソコン、携帯から24時間お申込み受付

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大800万円 | 3.0%~18.0% | 最短20分(※1) |

| WEB完結 | 無利息期間 | 融資スピード |

| 融資まで(※) | 30日間 | 最短20分融資(※1) |

※1 お申込時間や審査によりご希望に添えない場合がございます。

SMBCモビットならスマホ完結でVポイントも貯まる

SMBCモビットのカードローンには、次のようなメリットがあります。

・10秒で簡易審査結果がわかる ・本審査完了まで最短15分 ・急いでいるときは審査をスピードアップできる ・Vポイントが貯まる、使える

SMBCモビットも、WEB完結・スマホ完結に対応していて、即日融資可能な消費者金融カードローンです。WEBで必要事項を入力して送信してから簡易審査結果がわかるまでは10秒しかかからず、必要書類を提出してから本審査が完了するまでは最短15分とスピーディーなのが特徴です。 また、急いでいるときはWEBで申し込んだあとにコールセンターに電話すると、審査をすぐに開始してくれるため、時間に余裕がないときにも安心して利用できます。 Vポイントと提携していて利息分の返済200円につき1ポイントが返済のたびに貯まるほか、1ポイント1円として返済に使える点も、SMBCモビットの大きな特徴です。 SMBCモビットは、申し込みから短時間でお金を借りたい人や、Vポイントを普段から貯めている人、ポイントサービスをお得に利用したい人に向いているでしょう。

【PR】SMBCモビット

おすすめポイント

・「WEB完結」申込みなら、電話連絡なし

・お申込から契約後の借入まで誰とも顔をあわせません

・お近くの銀行、コンビニ、ネットで24時間ご利用可能

| 融資上限額 | 金利 | 審査時間 |

|---|---|---|

| 最大800万円 | 3.0%~18.0% | 10秒簡易審査 |

| WEB完結 | 無利息期間 | 融資スピード |

| 融資まで | - | 即日融資 |

スマホからお金を借りられる。バレずに借りる方法

・消費者金融からの借り入れが周囲にバレない ・自宅や会社、移動先などどこにいても借りられる ・来店不要で口座に入金される ・電子決済へのチャージや現金など使いたい形でお金を手にできる

WEB完結・スマホ完結が可能なカードローンの場合、スマートフォンがあれば申し込み⇒必要書類提出⇒審査⇒契約⇒借り入れという一連の流れを、24時間いつでもどこでも完了できます。借入金の入金はネットバンキングに対応しているため、お金を借りに店舗に行く必要もありません。 やることはスマートフォンの操作だけでよいため、郵便物や借りているところを見られるなどして周囲に借り入れを知られるリスクは低いでしょう。 借入金の入金先として普段使っている電子決済と連携している口座を指定すれば、借りたお金をそのまま電子決済にチャージして使うことも可能です。現金が必要なときには出先のコンビニATMで引き出せます。 消費者金融カードローンのWEB完結・スマホ完結は、いつでもどこでも手元で手軽に手続きできて、ニーズに合わせてさまざまなルートでお金を借りられる便利な借入方法です。

時間に余裕があるなら低金利の銀行カードローン

・三井住友銀行カードローン ・楽天銀行スーパーローン ・その他の銀行カードローン

三井住友銀行なら来店不要

三井住友銀行カードローンには、次のようなメリットがあります。

・三井住友銀行の口座がなくても申し込める ・来店不要で申し込める

銀行カードローンを利用するには、申し込む際にその銀行の口座を持っているか、新しく開設することが必須であることが珍しくありません。しかし、三井住友銀行カードローンは、三井住友銀行の口座を持っていなくても契約可能です。 また、WEBから申し込みができ本人確認や書類提出もオンラインで完了できるため、契約のために来店する必要がありません。 三井住友銀行カードローンは、手間ひまをできるだけかけずに銀行カードローンを利用したい人におすすめです。

楽天銀行スーパーローンならコンビニのATM手数料0円

楽天銀行カードローンには、次のようなメリットがあります。

・楽天会員ランクによって審査が優遇される ・申し込みがWEBで完結する ・ATM 利用手数料が0円

楽天銀行は楽天グループに所属するネット銀行です。そのため、楽天会員の人は楽天銀行カードローンの審査において、楽天会員ランクに応じた優遇を受けられます。 店舗を持たないネット銀行であるため、カードローン申し込みの手続きは、自宅などにいながらオンラインで完結可能です。コンビニATMやWEBで24時間365日返済や借り入れができ、利用手数料が無料というメリットもあります。 楽天銀行スーパーローンは、楽天会員や会員ランクが高い人、手間やコストをかけずに申し込みや借り入れをしたい人に向いているでしょう。

その他の銀行カードローン

その他の主要銀行が運営するカードローンのメリットや特徴を、かんたんにまとめました。 ■三菱UFJ銀行バンクイック 三菱UFJ銀行バンクイックは、WEB完結に対応した銀行カードローンです。スマートフォンやPCから24時間いつでも申し込みできます。また、三菱UFJ銀行の口座を持っていない人でも申し込める点も特徴です。 ■みずほ銀行カードローン みずほ銀行カードローンは、スマートフォンやPCで24時間申し込め、来店や郵送物の受け取りなしに利用できます。みずほ銀行のキャッシュカードを持っていれば、キャッシュカードをそのままローンカードとして使えるため、所持するカードから借り入れがバレにくいというメリットもあります。 ■りそなカードローン りそなカードローン、WEBやスマホアプリから24時間365日来店不要で申込可能です。りそな銀行で住宅ローンを借り入れている人は特典として、年0.5%の金利引き下げを受けられます。

事業資金を借りるなら総量規制を超えて借りられるビジネスローン

国の融資や公的支援制度を使ってお金を借りる

最低限の生活をするお金がなく、収入が不安定などの事情で金融機関からお金を借りるのも難しい人は、国が運営する公的融資制度を頼る選択肢があります。主な公的融資制度は、表1のようなものです。 【表1】

| 生活福祉資金貸付制度 ※1~3 | 厚生労働省が管轄する低所得者や高齢者、障害者の生活の扶助を目的とする融資制度です。生活再建までの生活費や住居入居費、生業の経費、生活再建に必要な一時的な費用など、さまざまな資金の融資を行っています。 |

| 母子父子寡婦福祉資金 ※4 | 厚生労働省が管轄する、母子・父子家庭の父母などを対象に事業資金や就業資金、子の修学資金などを融資する制度です。 |

| 求職者支援資金融資 ※5 | 厚生労働省が管轄する、職業訓練受講給付金の受給予定者を対象に生活費の不足分を融資する制度です。 |

※1 生活福祉資金貸付制度|厚生労働省 ※2 生活福祉資金貸付条件等一覧|厚生労働省 ※3 生活福祉資金|全国社会福祉協議会 ※4 母子父子寡婦福祉資金貸付金制度|内閣府男女共同参画局 ※5 求職者支援制度のご案内|厚生労働省 いずれの制度も、必要な資金を無利子または金融機関のローンと比べて低い金利で貸し付けています。 ただしこれらの制度が対象としているのは、生活が困窮している世帯など生活を支える手厚い支援が必要な人であり、安定した収入はあるものの急な出費などで生活費が足りなくなった人などは当てはまりません。 どうしても一時的にお金が足りず給与が入るまでのつなぎ資金が必要な場合などは、初回の借り入れに無利息期間がある消費者金融カードローンで借り入れて給料日に返済をすれば、利息を支払わずに足りない生活費を補えるためおすすめです。

すぐに借りやすいのは消費者金融

消費者金融カードローンのメリットをまとめると、次の通りです。

・審査が銀行や公的支援ほど厳しくない ・審査にかかる時間が短く最短24時間以内に借りられる会社が多い ・スマホ完結など来店不要で取引可能なサービスがある ・保証人や担保が不要 ・スムーズに返済していれば限度額の範囲で繰り返し借り入れができる

以上のことを踏まえると、消費者金融カードローンは、銀行や公的融資などと比べると、必要なときすぐにお金が借りやすいといえるでしょう。 スムーズに審査を通過して融資を受けられるよう、審査におけるポイントや申し込みのときに申告する項目などを知っておくと安心です。

審査に通りやすくなるポイント

アルバイトでも借りられる

正社員ではなくても借りられるのか、不安な人もいるでしょう。結論からいうと、アルバイトやパートタイマーでもお金を借りられる可能性はあります。 消費者金融の多くは、カードローンの利用条件として「安定した収入があること」を求めています。収入が安定していて今後も継続して収入が見込める状態であれば、アルバイトやパートタイマーなど正社員以外の雇用形態の人でも消費者金融への申し込みが可能です。 ただし、審査に通るかどうかは収入額や他社の借り入れ・返済の状況などほかの審査項目を総合して判断されるため、確実に借りられるとは言い切れません。また、アルバイト・パートは借りられる金額は低いケースが多く、数万円~数十万円が相場といわれています。 なお、審査における傾向として、同じアルバイト・パートでも勤続期間が長い人の方が有利になりやすいといえます。勤続期間が長いということは継続して収入を得てきたことの証明であり、今後も同様に働き続けていくことが予想できるためです。ただしこれも各社の判断によるため、必ずとはいえません。

すぐに借りられるようにチェック項目を確認しよう

消費者金融や銀行カードローンなどの審査では、申込者への融資の可否を判断するために、主に次の2つの情報をチェックします。

・本人属性 ・信用情報

スムーズに借りられるよう事前にチェック項目を確認して、情報をまとめる、書類を取り寄せるなどの準備をしておくとよいでしょう。 ■本人属性 本人属性とは、申込者の個人情報や仕事、住まい、借り入れなどに関する情報です。多くの場合、表2のような内容を自己申告することになります。 【表2】

| 項目 | 内容 |

|---|---|

| 個人情報 | 氏名・生年月日・連絡先など |

| 仕事・収入の情報 | 職業・雇用形態・年収・勤務先の名称、住所、連絡先・勤続年数など |

| 住まいの情報 | 住所・居住形態(持ち家/賃貸)・居住年数・住宅ローン残高など |

| 借り入れの情報 | 他社の借入件数・他社の借入残高 |

また、個人情報や年収の裏付けとして、次のような書類の提出が必要です。

・本人確認書類:運転免許証、マイナンバーカード、保険証など ・収入証明書類(借入額が一定以上の場合など):給与明細、源泉徴収票、確定申告書など

■信用情報 信用情報とは、信用情報機関と呼ばれる第三者機関に記録されている、申込者のローンやクレジットカードの申し込みや契約に関する情報です。金融機関はカードローンの申し込みを受けると信用情報機関に照会をかけ、申込者の次のような情報を取得して審査に利用します。

・他社の借入件数・金額 ・申込履歴 ・他社の返済状況 ・金融事故の履歴

他社の延滞などがある場合は、審査でマイナスに働く可能性が高いため、早めに解消しておくなどの対策が必要です。

今すぐ借りたいなら消費者金融カードローンがスピーディー

消費者金融や信販会社・クレジットカード会社、銀行のカードローンや事業資金向けのビジネスローン、国などが運営する公的な融資制度など、お金を借りる方法はさまざまありますが、「今すぐ借りたい」というニーズを満たしてくれる可能性が最も高いのは、消費者金融カードローンです。 消費者金融カードローンは最短30分以内で借りられる会社もあるなど、申し込みから融資までのスピードに特徴があります。同じ消費者金融カードローンでも会社によってサービスの特徴や上限金利などが異なるため、各社の特徴を比較したうえで申込先を選びましょう。 また、スムーズに借りるためには審査に備えた準備も大切です。審査に通りやすくなる方法や用意しておくことなどをチェックして、しっかり準備してから申し込みましょう。

【レイクに関して】

※Web以外の無人店舗やお電話で申込むと、お借入額全額30日間無利息またはお借入額5万円まで180日間無利息のどちらかになります。

※60日間無利息(Webでのお申込み限定)、180日間無利息それぞれ契約額1~200万円まで。

※30日間無利息、60日間無利息、180日間無利息それぞれの併用はできません。※無利息開始日は初回契約日の翌日からとなります。

※無利息開始日は初回契約日の翌日からとなります。

※無利息期間経過後は通常金利適用。

貸付条件

ご融資額 :1万円~500万円

貸付利率(実質年率): 4.5%~18.0%

※貸付利率はご契約額およびご利用残高に応じて異なります。

ご利用対象 :満20歳~70歳(国内居住の方、日本の永住権を取得されている方)

遅延損害金(年率): 20.0%

ご返済方式 :残高スライドリボルビング方式/元利定額リボルビング方式

ご返済期間・回数: 最長5年・最大60回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。

必要書類 :運転免許証等

※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)

担保・保証人: 不要

商号・名称:(新生フィナンシャル株式会社)

貸金業者の登録番号:(関東財務局長(10) 第01024号)

日本貸金業協会会員第000003号

執筆者:FINANCIAL FIELD編集部 監修:江川 司

※商号:アイフル株式会社

※登録番号:近畿財務局長(14)第00218号

※貸付利率:3.0%~18.0%(実質年率)

※遅延損害金:20.0%(実質年率)

※契約限度額または貸付金額:800万円以内(要審査)

※返済方式:借入後残高スライド元利定額リボルビング返済方式

※返済期間・回数:借入直後最長14年6ヶ月(1~151回)

※担保・連帯保証人:不要

■アコム

※ファイナンシャルフィールドでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

■dスマホローン

※1 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。

![ä¸äºä½åéè¡ã«ã¼ããã¼ã³ã¯ã¢ããªã便å©ï¼ ã¡ãªããã使ãæ¹ã解説 [PR]](https://financial-field.com/wp/wp-content/uploads/2021/05/shutterstock_1669109107-150x150.jpg)

![楽天éè¡ã¹ã¼ãã¼ãã¼ã³ã§éå©ãå¼ãä¸ããæ¹æ³ãFPãç´¹ä»ï¼ [PR]](https://financial-field.com/cardloan-compare/wp/wp-content/uploads/2019/06/shutterstock_1333269596.jpg.webp)

![ã«ã¼ããã¼ã³ãå¾¹åºæ¯è¼ï¼ é¸ã³æ¹ã®ãã¤ã³ãã¨å社ã®ç¹å¾´ã»éå©ã解説 [PR]](https://financial-field.com/cardloan-compare/wp/wp-content/uploads/2020/11/shutterstock_174102089-150x150.jpg.webp)