【家計相談】妻が隠れて借金!? 返済ができなくなり発覚しました

住宅ローンも残っているし子どもにもまだお金がかかるので、途方に暮れています。どのように対処したら良いでしょうか?

ファイナンシャルプランナーCFP(R)認定者、相続診断士

大阪府出身。同志社大学経済学部卒業後、5年間繊維メーカーに勤務。

その後、派遣社員として数社の金融機関を経てFPとして独立。

大きな心配事はもちろん、ちょっとした不安でも「お金」に関することは相談しづらい・・・。

そんな時気軽に相談できる存在でありたい~というポリシーのもと、

個別相談・セミナー講師・執筆活動を展開中。

新聞・テレビ等のメディアにもフィールドを広げている。

ライフプランに応じた家計のスリム化・健全化を通じて、夢を形にするお手伝いを目指しています。

まずは現状を詳細に把握することから

マイホームを購入し、子どもの成長を楽しみに幸せな毎日を過ごしていると思っていたのに、いきなり100万円もの借金が発覚! さぞ驚かれたと思います。100万円は大金ですが、発覚が遅れればさらに深刻な事態になっていたかもしれません。ここは早急に対策を講じることで、挽回を図りましょう。

ネットショッピングでの買い物により多重債務となってしまったとのことなので、まず現状を詳細に把握しましょう。複数のクレジットカードによりショッピングだけでなくキャッシングサービスを利用されていると思われます。

多重債務に陥る人の多くは、メインのカードでの返済が難しくなり、2番目のカードでさらなるショッピングやキャッシングをします。2番目のカードでも返済が困難になると3番目のカード……これを繰り返すことにより多重債務になってしまうのです。

またリボ払いを利用すれば、毎回の返済額は事前に決められた金額におさえることができますので、自分の借金が総額でいくらになっているのかも把握できないことも多いのです。どのカードで、どのような借り入れ状況になっているのかを整理します。

図表1のような要領で整理ができれば、全容がつかめます。住宅ローンに比べて高い利率で借り入れしている実態が分かると、「早く返済しなくては」「安易に借り入れは禁物」という戒めにもなるかもしれません。

返済の順番や金額、完済のスケジュールを可視化することが大切です。金利の低い金融機関への借り換えや、複数の債務をまとめる「おまとめローン」の検討も一案だと思います。

3年で完済!を目標に

現状が把握できたら次に返済方法を考えますが、その前にすることがあります。それは、クレジットカードの利用を止めることです。

「ネットショッピングでポチッと商品を選び、カードで決済すること」が習慣になってしまっていますので、この習慣を改めることが先決です。日々の買い物習慣を現金主義に刷新するのです。

以前同様の相談にいらした方が、カードにハサミを入れて“脱カード宣言”をされたことがありました。借金をこれ以上増やさないことが完済の大前提です。

返済のためには、その資金が必要です。お子さんの教育費を考えると、なるべく早く完済する必要があります。「3年で完済する」というような目標設定が大切です。まずは家計の見直しです。無駄な支出を洗い出してください。

資金づくりのためのもう1つの手段は、奥さまが働くことです。現在は専業主婦ということですので、フルタイムでガッツリではなく短時間の仕事から慣らしていくと良いと思います。この2つのエンジンを使えば、借金の完済だけでなく、その後の教育資金や老後の資金づくりも期待できます。

なぜこうなったのか、繰り返さないために原因究明

借り入れの状況をご夫婦で把握し、なるべく早く完済する対応策について提案しました。最後に、もう1つご夫婦で話し合ってほしいことがあります。そもそもどうしてこのようになってしまったのか、この原因についてです。

奥さまのストレスの根源を絶たないと、解決したことにはなりません。今回のことがマイナスに働くのではなく、家庭の問題を2人で共有するきっかけになり、家族の絆が深まれば良いと思います。

参考までに、買い物依存症が心配な場合は「貸付自粛制度」があります。

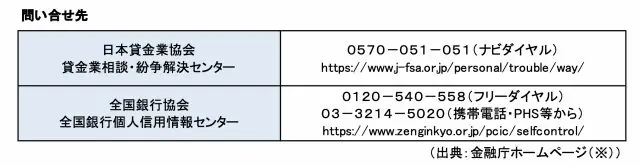

これは、浪費やギャンブル等の依存症による借金により、本人や家族の生活に支障を生じさせるおそれがある場合に、日本貸金業協会または全国銀行協会に登録することで、貸金業者などからの新たな借り入れを自粛する制度です。

制度の利用以外にも、相談窓口としての機能があります。もしもの場合の相談先として、知っておくと安心だと思います。

出典

(※)金融庁「家計のお悩み相談してみませんか?」

執筆者:宮﨑真紀子

ファイナンシャルプランナーCFP(R)認定者、相続診断士