家計が赤字! どこをどう削ればよいかわからない人のために見直し手順を紹介

今までと同じ生活をしていても、値上がりしている分だけどこかで我慢や節約をしないと帳尻が合わなくなってしまいがちです。

どこから手を付けたらよいのか、家計見直しの手順を紹介します。

一級ファイナンシャル・プランニング技能士

CFP®

ロングステイ・アドバイザー、住宅ローンアドバイザー、一般財団法人女性労働協会 認定講師。IFPコンフォート代表

横浜市出身、早稲田大学卒業。大手金融機関に入行後、ルクセンブルグ赴任等を含め10年超勤務。結婚後は夫の転勤に伴い、ロンドン・上海・ニューヨーク・シンガポールに通算15年以上在住。ロンドンでは、現地の小学生に日本文化を伝えるボランティア活動を展開。

CFP®として独立後は、個別相談・セミナー講師・執筆などを行う。

幅広い世代のライフプランに基づく資産運用、リタイアメントプラン、国際結婚のカップルの相談など多数。グローバルな視点からの柔軟な提案を心掛けている。

3キン(金融・年金・税金)の知識の有無が人生の岐路を左右すると考え、学校教育でこれらの知識が身につく社会になることを提唱している。

ホームページ:http://www.iwanaga-mari-fp.jp/

赤字家計を食い止めないと大変なことになる

家計が赤字になりそうなことに気づいたら、なるべく早めに対策を打たなくてはなりません。

手軽なカードローンなどについ頼りたくなりますが、一般的にカードローンの金利は高めなため、返済の見通しを立てたうえで借りないと、借入金は雪だるま式に増えてしまいます。

72という数字を金利で割ると、借りた元本が何年で2倍になるのか計算できます(72の法則)。

たとえば、一般的なカードローンの金利14.6%で借りて、まったく返さないでいると、借入金額はおよそ5年(4.9年=72÷14.6)で2倍になります。つまり、50万円を借りてその後返済できないと、およそ5年で100万円になってしまうということです。

収支が赤字になる原因をつきとめる

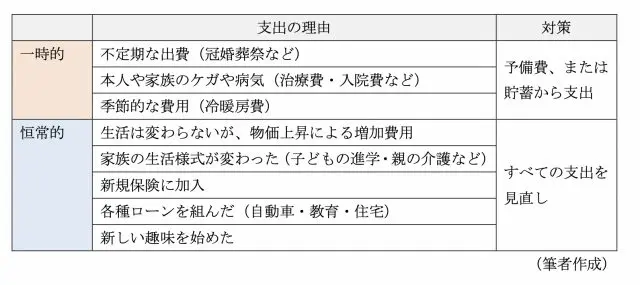

まずは赤字の原因をつきとめて対処法を考えましょう。一時的なものとずっと続くもの(恒常的)があります。

【表1】

一時的なものは、その時限りでその後にまで影響しない場合です。しかし、年に何回か起こる、または数年後に再度起こる可能性があります。普段から予備費を準備して、そこから支出するとよいでしょう。

恒常的な支出については、それ以外の支出を含めて見直していかなければなりません。次節では、支出の見直し方法を詳しくみていきましょう。

赤字額を正確に把握

全体の支出を見直すためには、まず実際にいくら赤字になっているのか、あるいは赤字になりそうか、実額を知らなければなりません。

支出費目は、総務省家計費調査を参考にすると、下記のようになっています。

食費、住居、光熱・水道、家具・家事用品、被服および履物、保険医療、交通・通信、教育、教養娯楽、その他、の10費目です。

まず実際の支出をこの費目別に分けて集計してみます。レシートを撮影して集計できる家計簿アプリを使う人は、そのアプリの仕分けに従ってもかまいません。

月額手取り収入と実際の月額支出(各費目の合計)を比較して、毎月いくら赤字になるかを確認します。ボーナスがある人は、この時点では考慮せず、ボーナスは全額貯蓄と予備費に充てます。

赤字をどう埋める? その方法を検討

月額赤字を把握したらどこでその赤字額を穴埋めするか、その方法を考えます。

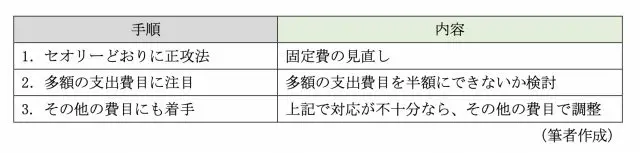

検討手順は表2のとおりです。

【表2】

1.セオリーどおりに正攻法

固定費の見直しから始めます。固定費とは、以下のものなどです。

・水道・光熱費

・生命保険などの保険料

・住宅費(ローン、賃貸料)

・駐車場

・通信料(携帯電話、インターネットなど)

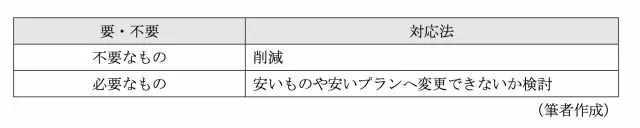

こうした固定費の見直しは、対応法は表3のとおりです。

【表3】

2.多額の支出費目に注目

固定費を見直しても、赤字を補てんしきれない場合は、多額の支出をしている費目のいくつかを半額程度に切り詰められないかを考えます。

たとえば、大幅な趣味への投資などがあれば、支出金額を半分にできないかを考えてみましょう。半額が難しければ、3分の1、4分の1など、可能なかぎり削減できる範囲を考えます。削減がストレスになってしまうと良くないので、段階的に削減できるか試算していきます。

削減のポイントは、

・スペックを落とす

・頻度を減らす

のどちらか、あるいは両方を実行してみましょう。

3.その他の費目にも着手

それでもまだ黒字化できない場合は、その他の費目にも目を向けて以下を検討してみましょう。

・無駄な支出がないか確認、あれば削減

・買い物の頻度(ネットショッピング含む)を減らす

・必要になったものだけを必要なタイミングで買う(安くなっていて買い置きはしない)

上記1~3で収支が“トントン”になるようになんとか工夫ができたら、その後さらに同様の行程を繰り返して、予備費を準備できるようにしましょう。予備費の金額は無理のない範囲が望ましいので、月に数千円程度から始めて様子をみてもよいかもしれません。

ボーナスがある人は、貯蓄と予備費の確保をしてから計画的に使いましょう。

まとめ

ここ最近の物価高により、これまでと同様の生活水準を維持するだけでも、節約や削減を実行しないと近い将来「赤字家計」に転落する恐れも出てきました。

赤字家計を未然に防ぐには、早めの対処が有効です。すでに赤字家計になりつつある場合でも、早めに手当てをすればローンなどを使わずに乗り切ることができるでしょう。

ここで紹介した3つのステップ(固定費・多額費目・その他費目の見直し)で、対応をしてみてはいかがでしょうか。

執筆者:岩永真理

一級ファイナンシャル・プランニング技能士