資産の管理は、お金を3つに分けることから始めましょう

ファイナンシャル・プランナー(CFP)

明治大学法学部法律学科を卒業後、金融機関にて資産運用業務に従事。

ファイナンシャル・プランナー(FP)の上級資格である「CFP®資格」を取得後、2007年に開業。

子育て世帯や退職準備世帯を中心に「暮らしとお金」の相談業務を行う。

また、全国商工会連合会の「エキスパートバンク」にCFP®資格保持者として登録。

法人向け福利厚生制度「ワーク・ライフ・バランス相談室」を提案し、企業にお勤めの役員・従業員が抱えている「暮らしとお金」についてのお悩み相談も行う。

2017年、独立行政法人日本学生支援機構の「スカラシップ・アドバイザー」に認定され、高等学校やPTA向けに奨学金のセミナー・相談会を通じ、国の事業として教育の格差など社会問題の解決にも取り組む。

https://fpofficekaientai.wixsite.com/fp-office-kaientai

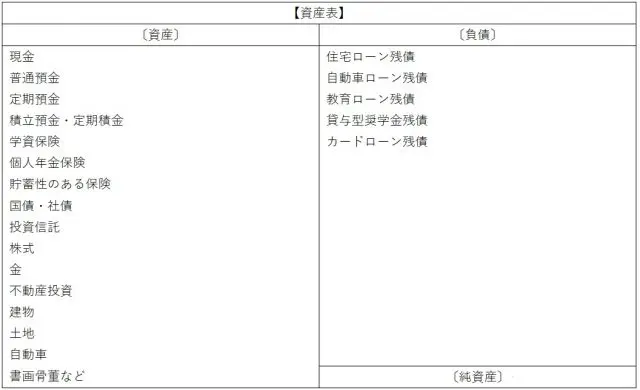

資産表の具体的なイメージ

【表1】

※筆者作成

【表1】は資産表ですが、左側に資産が、右側に負債と純資産が記されています。資産の管理は、通常、左側にある資産で行いますが、資産を種類別に分けると、おおよそ、【表1】のようになるでしょうか。

「お金を貯めたい」というお悩みをお持ちの方は多くいらっしゃいますが、「資産の区別ができていない」という傾向があります。

資産の管理は、お金を3つに分けることから始める。

資産を管理するには、まず、何のためのお金かという目的を設定していきます。

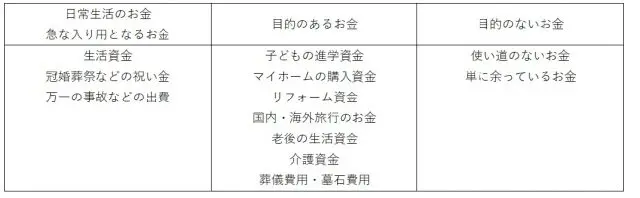

【表2】

※筆者作成

分散投資を行う際、よく「資産は3つに分けましょう」といわれます。ここではその意味ではなく、単純に「日常的に使うお金」と「目的のあるお金」、そして「目的のないお金」の3つに分けることで資産管理をしやすくする、という意味で捉えてください。

日常的に使うお金は、例えば、お給料などを入れたり、生活に必要なお金を引き出したりするための普通預金口座に入っているお金です。他にも、冠婚葬祭などでお祝いを包まなければならない場合や、急に病気やけがになった場合の一時的な出費などもここに含まれます。

ご家庭によって異なりますが、この口座に入れておくお金は、最低でも100万円はあった方がいいかもしれません。

次に目的のあるお金ですが、例えば、子どもの進学に備えて貯めているお金や、マイホームを購入する際の頭金、まとめて支払う必要のあるリフォーム費用、家族で行く国内旅行や海外旅行のためのお金、老後の生活のために取っておくお金、介護に必要な準備資金、お葬式代やお墓代のために準備しておくお金などがあります。

これらのお金は、日常的に使うお金とは違い、目的を実行するまでにある程度の時間があります。普通預金など極端に金利の低い口座で預けるのではなく、同じく口座といえども、例えば、少し金利の高い定期預金や積立定期、定期積金など、比較的長めに預け入れておける口座を利用すると良いでしょう。

ただ、これらの預金も金利はかなり低く、貯蓄効果はあまり見込めません。このようなことから、定期預金や積立定期、定期積金以外の、比較的安全な金融商品を選ぶと良いかもしれません。

例えば、子どもの教育資金を準備する場合、元本割れしていない学資保険や個人向け国債などが考えられるでしょう。

また、老後のお金を準備する場合、確定拠出年金制度を活用し、定期預金や個人年金保険を選択すると、節税効果があります。たとえ金利が低くても、単に定期預金や個人年金保険に預けるよりも貯蓄効果は高まります。

そして、3番目ですが、目的のないお金です。目的のないお金は、余ってしまってどうしようもないお金ですが、普通、そんなお金はありません。

意味としては、リスクを取って、損をしても、かまわないと思えるお金です。目的のあるお金でも、その人がリスクを取って、損失が出ても良い、むしろ、利益を追求したいと思うような場合は、目的のないお金に分類し、ふさわしい方法で運用していきます。

例えば、老後のお金を準備するとして、確定拠出年金制度を活用し、投資信託で運用するといったやり方です。目的のないお金を使ってリスクを取るといった場合、注意したいのは、損失を被ることがあるため、しっかりと資産運用について学び、「知らなかった」というポイントを極力なくすことです。

近年、特に、老後の生活が2000万円不足するということが喧伝されるようになりました。これにつられて資産運用を始めた人や、勤め先が確定拠出年金制度に移行し、投資信託で運用しだしたという人は要注意です。

このような方の傾向として、深く学ばずに資産運用を行っている場合があります。マーケットが順調に進んでいる場合は問題ありませんが、一度、相場が転換し、値が崩れ始めると、自分でその理由を考え、判断を下すことができないため、損失を被ってしまいがちです。

安全資産については、大方、リスクがないともいえます。しかし、プロと同じようにとはいいませんが、自分なりにしっかりと学び、少なくとも経済について、投資についての情報にアンテナを張っておく必要があります。

まとめ

「お金を貯めたい、増やしたい」というなら、今のわが家の資産状況がどうなっているかを把握することが大切です。このとき、その資産、お金が、何のためのもので、どのような金融商品に預け入れられているかをチェックする必要があります。

そして、その方法が、目的と照らし合わせて適切かどうかを判断し、仮に適切でなければどのようにすべきかを検討します。マネープランニングの基礎はここにあります。お金を貯めたいと思うなら、まず、資産の管理について自分なりにしっかりと把握していくようにしましょう。

執筆者:重定賢治

ファイナンシャル・プランナー(CFP)