住民税の金額は「年収」で変わる!?「年収600万円・400万円・250万円」でどのくらい違う?

所得割があるため、個人住民税は所得によって異なるといえます。また、所得は収入(年収)から算出されるので、個人住民税は年収によって異なるともいえます。本記事では、年収によって個人住民税の額がどれくらい違うのかを解説します。

新東綜合開発株式会社代表取締役 1級ファイナンシャル・プランニング技能士 CFP(R)(日本FP協会認定) 宅地建物取引士 公認不動産コンサルティングマスター 上級心理カウンセラー

私がFP相談を行うとき、一番優先していることは「あなたが前向きになれるかどうか」です。セミナーを行うときに、大事にしていることは「楽しいかどうか」です。

ファイナンシャル・プランニングは、数字遊びであってはなりません。そこに「幸せ」や「前向きな気持ち」があって初めて価値があるものです。私は、そういった気持ちを何よりも大切に思っています。

住民税額の計算方法

住民税は、所得割と均等割を分けて算出し、最後に合算して求めます。住民税額の計算の手順は、以下のとおりです。なお、環境税が加算されるなど、住民税は地域によって異なる場合があります。

1.収入から必要経費などを控除し、所得金額を求める

2.所得金額から所得控除をし、課税所得金額を求める

3.課税所得金額に税率10%を乗じ、その額から調整控除・税額控除をして、所得割額を求める

4.所得割額と均等割額(5000円)を足し、住民税額を求める

上記手順に記載された「必要経費」「所得控除」「調整控除」「税額控除」の内容は、以下のとおりです。

・必要経費:「収入」が給与収入なら「給与所得控除」、年金収入なら「公的年金等控除」など

・所得控除:基礎控除、配偶者控除、扶養控除、社会保険料控除、生命保険料控除など

・調整控除:人的控除(基礎控除、配偶者控除など)ごとに定められた金額

・税額控除:住宅ローン控除、寄付金控除など

年収600万円、400万円、250万円のときの住民税の計算例

以下では、年収600万円、400万円、250万円のとき、住民税はいくらになるのか、前章の手順に従い計算します。なお、計算するに当たり、以下の条件を設定します。

・家族構成:夫婦と子ども2人(19歳と16歳)

・収入:収入は夫の給与収入のみ(妻と子ども2人には所得が無い)

・所得控除:基礎控除、配偶者控除、扶養控除、社会保険料控除、生命保険料控除

・税額控除:特になし

所得金額の計算

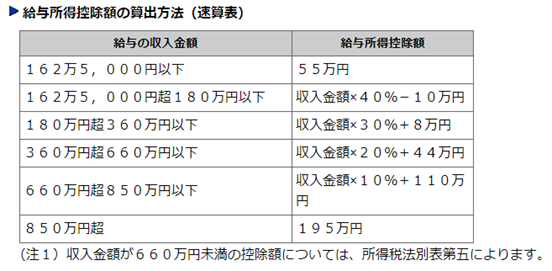

まずは所得金額を計算します。所得金額は、収入から給与所得控除額を差し引いて計算します。給与所得控除額の算出には、図表1の速算表を利用します。

図表1

東京都主税局 「個人住民税」

速算表から算出した給与所得控除額、収入から給与所得控除額を差し引いた所得金額は、図表2のとおりです。

図表2

| 収入 | 600万円 | 400万円 | 250万円 |

|---|---|---|---|

| 給与所得控除額 | 164万円 | 124万円 | 83万円 |

| 所得金額 | 436万円 | 276万円 | 167万円 |

筆者作成

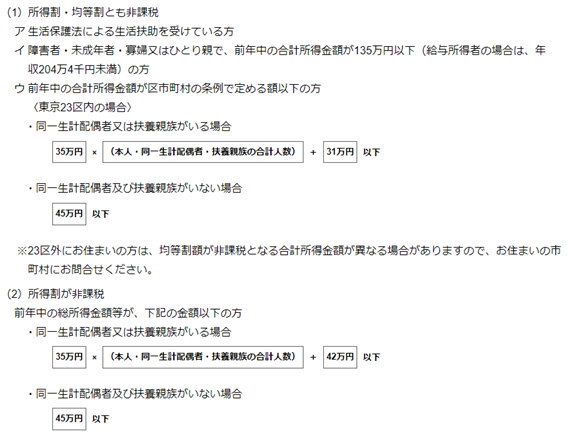

算出された所得金額によって、所得割、均等割が非課税となる場合があります。例えば、東京23区内の場合、非課税となるのは図表3のような場合です。

図表3

東京都主税局 「個人住民税」

今回の計算例において、年収250万円の場合が(1)に該当し、所得割・均等割ともに非課税となります。

課税所得金額の計算

次に、課税所得金額を計算します。課税所得金額は、所得金額から所得控除を差し引いて計算します。具体的な計算例は、図表4のとおりです。なお、社会保険料控除および生命保険料控除は、仮の金額を用いています。

図表4

| 収入 | 600万円 | 400万円 | 250万円 | |

|---|---|---|---|---|

| 所得金額 | 436万円 | 276万円 | 167万円 | |

| 所得控除 | 基礎控除 | 43万円 | 43万円 | ― |

| 配偶者控除 | 33万円 | 33万円 | ― | |

| 扶養控除 | 78万円 | 78万円 | ― | |

| 社会保険料控除 | 94万円 | 64万円 | ― | |

| 生命保険料控除 | 6万円 | 4万円 | ― | |

| 課税所得金額 | 182万円 | 54万円 | ― | |

筆者作成

所得割額の計算

所得割額は、課税所得金額に税率10%を乗じて計算します。計算結果は、図表5のとおりです。

図表5

| 収入 | 600万円 | 400万円 | 250万円 |

|---|---|---|---|

| 課税所得金額 | 182万円 | 54万円 | ― |

| 所得割額 | 18万2000円 | 5万4000円 | 非課税 |

筆者作成

住民税額を求める

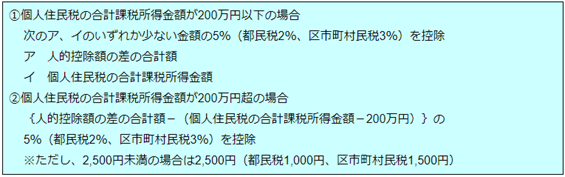

最後に、所得割額から調整控除額および税額控除を差し引き、均等割と足し合わせて住民税額を計算します。なお、今回の設定で税額控除はありませんので、所得割額から調整控除を差し引いた額を、均等割と足し合わせて住民税額を計算します。調整控除額は、図表6のように計算します。

図表6

東京都主税局 「個人住民税」

調整控除額を計算すると、図表7のようになります。

図表7

| 収入 | 600万円 | 400万円 | 250万円 |

|---|---|---|---|

| 人的控除額の 差の合計額 |

33万円 | 33万円 | ― |

| 課税所得金額 | 182万円 | 54万円 | ― |

| 調整控除額 | 1万6500円 | 1万6500円 | ― |

筆者作成

以上から住民税額を計算すると、図表8のようになります。

図表8

| 収入 | 600万円 | 400万円 | 250万円 |

|---|---|---|---|

| 所得割額 | 18万2000円 | 5万4000円 | 非課税 |

| 調整控除額 | 1万6500円 | 1万6500円 | ― |

| 所得割額 (調整控除後) |

16万5500円 | 3万7500円 | ― |

| 均等割額 | 5000円 | 5000円 | 非課税 |

| 調整控除額 | 17万500円 | 4万2500円 | 非課税 |

筆者作成

まとめ

今回は、個人住民税をテーマに、計算方法と年収による住民税額の違いについて解説しました。年収による住民税額の違いについては、図表9のとおりです。

図表9

| 収入 | 600万円 | 400万円 | 250万円 |

|---|---|---|---|

| 所得割額 (調整控除後) |

16万5500円 | 3万7500円 | 非課税 |

| 均等割額 | 5000円 | 5000円 | 非課税 |

| 住民税額 | 17万500円 | 4万2500円 | 非課税 |

筆者作成

会社員の場合、個人住民税は給料から源泉徴収されます。そのため、住民税を納めている意識が無い人もいるかもしれません。個人住民税の「決定通知書」は、毎年5月ごろに送られてきます。本記事を参考に、自身の決定通知書を確認してみることで、住民税の計算方法への理解が深まるのではないでしょうか。

出典

総務省 個人住民税

東京都主税局 個人住民税

全国健康保険協会 令和5年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表(東京都)

厚生労働省 令和5年度雇用保険料率のご案内

執筆者:中村将士

新東綜合開発株式会社代表取締役 1級ファイナンシャル・プランニング技能士 CFP(R)(日本FP協会認定) 宅地建物取引士 公認不動産コンサルティングマスター 上級心理カウンセラー