目先のお金にだまされない! 配偶者控除と二次相続の落とし穴

行政書士/特定行政書士

長崎元行政書士事務所 代表

学校を卒業後、IT企業に就職。約15年勤めた後、行政書士として開業。前職で培ったITの技術と知識を活かし、効率的で、お客様にストレスのかからないサービスを提供している。主な取扱業務は、「許可の取得」や「補助金の申請」。

長崎元行政書士事務所 HP

https://www.office-hnagasaki.com/

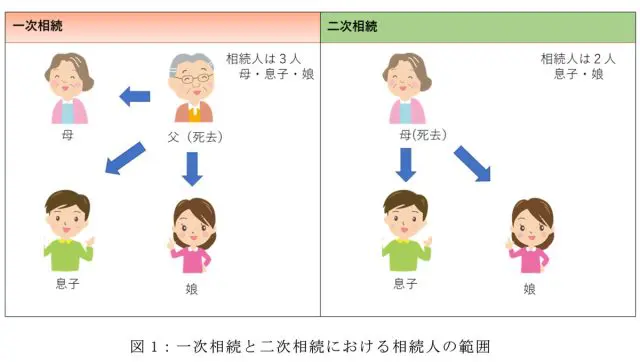

二次相続とは

多くの場合、一次相続では配偶者(夫や妻)と子どもが相続人となります。そして二次相続では、子どものみの相続となります。

相続には多くの手続きが付きまとうので、その対応に手いっぱいとなることも。後のことまでなかなか手も頭も回らなくなるかもしれませんが、一次相続の時に二次相続のことまで考えておかないと、いざ二次相続が発生した際に、かえって税金の額が大きくなってしまうという事態が生じることがあります。

では、二次相続で思わぬ税金がかかってしまうケースと、その原因について見てみましょう。

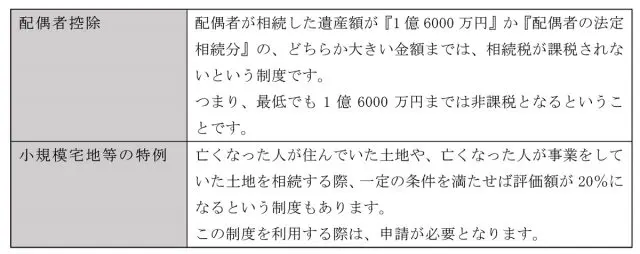

相続税で差が出る“配偶者控除”や“小規模宅地等の特例”とは?

相続の手続きが必要になった時、次の言葉を聞くことがあります。

・配偶者控除

・小規模宅地等の特例

どちらも、相続税がかかる課税財産を低くしてくれる制度です。簡単に説明します。

これらの制度を利用すると、相続人にかかる相続税を節税することが可能です。この特例を上手に使うことで、1億円を相続した際に相続税が0円となることもあるため、とてもうれしい制度のように思われます。

しかし、これには落とし穴があります。図1の家族構成(父・母・息子・娘)で、父が1億円の財産を遺して亡くなった場合を考えてみましょう。

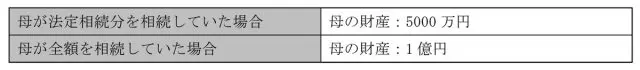

法定相続分は、母が50%、息子と娘がそれぞれ25%ずつです。よって、相続金額は母が5000万円、息子と娘が2500万円です。母は「配偶者控除」があるため、取得した5000万円について相続税はかかりません。息子と娘には、それぞれ相続税の基礎控除(※1)を超えた分について相続税が生じます。

(※1)基礎控除は3000万円+(600万円×相続人の数)で算出されます。これを超えた遺産が相続税の対象です。

それでは「配偶者控除」をフルに活用した場合はどうでしょう?父の遺した財産1億円を全額、母が相続します。そうすると、母は「配偶者控除」があるため、先ほどと同じように相続税がかかりません。

息子と娘は、相続した金額がない(0円)のため、こちらも相続税はかかりません。息子と娘の手元には遺産が渡らないため、不公平だと感じるかもしれませんが、結果としては全体の相続税は0円となりました。

もちろん、法定相続分に従って、家族全員で遺産を相続し、その一部を相続税として納める人もいるでしょう。しかし、節税対策として配偶者控除を活用するのも、有効な選択肢です。

ただし、この時に「二次相続」を考えておかないと、節税のつもりが、余計に税金がかかることになる場合があります。二次相続では、母の財産を息子と娘の2人がそれぞれ2分の1ずつ相続することになります。

この場合、息子と娘が相続する金額は、2500万円か5000万円のどちらかです。前述でも触れたとおり、相続税には基礎控除があります。3000万円+(600万円×相続人の数)が基礎控除額となり、これを超えた遺産が相続税の対象となります。

相続人が多いほど、基礎控除額が増えることになります。通常、二次相続のほうが一次相続よりも相続人の数が少なくなるため、相続税もかかりやすくなります。この点を考慮せず、一次相続での節税にばかり気を取られていると、二次相続で思ったよりも相続税が課税されることになります。

では「配偶者控除」を使わないほうが良いのか? そうともいえません。配偶者控除は節税対策として非常に有用な制度です。ただし、一次相続、二次相続、さらにはその後のことまで考えて決めるべきです。

これは、誰かが亡くなってからでは遅いです。前述のとおり、相続時の手続きが多く、目の前の対応に追われ、先々のことまで考える時間がないかもしれないからです。

相続のことを知りたい、または相続税について不安なことがあるようでしたら、税理士などの専門家に相談をしてみることをお勧めします。万が一のことが起こる前に、ご家族で時間をとり、親子、その先の孫、さらにその先の代まで考え、じっくりと話し合いをされるのが良いでしょう。

執筆者:長崎元

行政書士/特定行政書士

長崎元行政書士事務所 代表