配偶者のいる人の相続対策。配偶者には相続税がかからないから、全額相続させればいいって本当?(その2)

一次相続では、配偶者の税額軽減をフルに活用した方が節税効果が高いという結論になりましたが、「その2」では、二次相続まで含めて考えた場合はどうなるのか説明したいと思います。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

二次相続とは?

二次相続とは、一次相続で亡くなった親(父または母)以外の親が亡くなり、子だけが相続人になる場合の相続のことをいいます。

通常の場合、親の方が子より先に亡くなることが多いので、相続は一次相続・二次相続をセットで考える必要があり、どちらか一方だけで結論を出すべきではありません。

二次相続での相続税額の比較

ここでは前回「その1」で行った、一次相続で配偶者の税額軽減を活用した場合と、法定相続分どおり相続した場合の比較を基に、以下の前提条件で二次相続での相続税額を比較していきます(一次相続での前提条件や比較の結果については「その1」をご参照ください)。

一次相続で配偶者(妻)が夫から相続した財産:

【ケース1】1億6000万円

【ケース2】1億100万円

(注)上記財産は一次相続時点から目減りしていないものとします。

配偶者独自の財産:4000万円(ケース1、ケース2で同額)

相続人:子1人

ケース1:一次相続で配偶者の税額軽減をフルに活用した場合

配偶者が夫から相続した財産:1億6000万円

配偶者独自の財産:4000万円

二次相続の相続税課税価格の合計:2億円

基礎控除:△3600万円(3000万円+600万円×1人※法定相続人の数)

基礎控除後の相続税課税価格:1億6400万円

二次相続の相続税総額の計算

子の法定相続分:1億6400万円×1=1億6400万円

子の相続税額:1億6400万円×40%-1700万円=4860万円

相続税総額:4860万円

相続人の実際の相続税額

子の相続税額:4860万円×2億円/2億円=4860万円

ケース1 相続税額計:4860万円

ケース2:一次相続で法定相続分どおり相続した場合

配偶者が夫から相続した財産: 1億100万円

配偶者独自の財産:4000万円

二次相続の相続税課税価格の合計:1億4100万円

基礎控除:△3600万円(3000万円+600万円×1人※法定相続人の数)

基礎控除後の相続税課税価格:1億500万円

二次相続の相続税総額の計算

子の法定相続分: 1億500万円×1=1億500万円

子の相続税額:1億500万円×40%-1700万円=2500万円

相続税総額:2500万円

相続人の実際の相続税額

子の相続税額:2500万円×1億4100万円/1億4100万円=2500万円

ケース2 相続税額計:2500万円

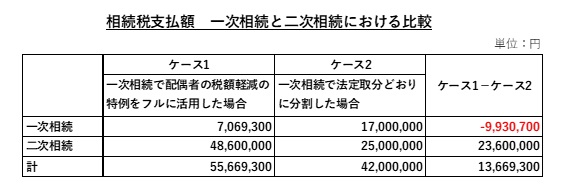

一次相続と二次相続を合わせると?

一次相続と二次相続の相続税額を合わせて比較したものが、以下の表です。

※筆者作成

これを見ると、一次相続で配偶者の税額軽減をフルに活用した場合(ケース1)は、法定相続分どおり財産を分割した場合(ケース2)に比べ、1000万円弱ほど節税効果がありますが、二次相続では逆に相続税額が増えてしまい、一次相続・二次相続の合計で比較すると、ケース2よりも納税額が約1370万円増えてしまいます。

一次相続では、配偶者の税額軽減で課税価格が減りますが、二次相続では使えないため、ケース2に比べて課税価格が増え、相続税額も増えるということになります。

まとめ

一次相続で配偶者に大きな金額を相続させるのは、配偶者の老後を考えた上では意味のある方法です。ただし、二次相続まで考えた相続税対策としては、かえって効率が悪くなってしまいます。

二次相続はいずれ訪れるため、そのときに大きな負担を残さないように、一次相続と二次相続を合わせた総合的な判断が必要といえるでしょう。

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー