相続対策を早めにしておきたい理由って? しっかり節税して“笑顔相続”

先日も、医師から「あと数日」という宣告をいただいた方のご家族から連絡がありました。私たち専門家は仕事ですから、お客様がお困りならどんな時でも応じる努力はします。しかし中には「もう手遅れ」というケースもあるのです。なぜ「相続対策はお早めに」なのかをお伝えしたいと思います。

ファイナンシャルプランナー、相続診断士

公的保険アドバイザー/確定拠出年金相談ねっと認定FP

岡野あつこ師事®上級プロ夫婦問題カウンセラー

大手流通業界系のファッションビジネスを12年経験。ビジネスの面白さを体感するが、結婚を機に退職。その後夫の仕事(整体)で、主にマネージメント・経営等、裏方を担当。マスコミでも話題となり、忙しい日々過ごす。しかし、20年後に離婚。長い間従事した「からだ系ビジネス」では資格を有しておらず『資格の大切さ』を実感し『人生のやり直し』を決意。自らの経験を活かした夫婦問題カウンセラーの資格を目指す中「離婚後の女性が自立する難しさ」を目のあたりにする。また自らの財産分与の運用の未熟さの反省もあり研究する中に、FPの仕事と出会う。『からだと心とお金』の幸せは三つ巴。からだと心の癒しや健康法は巷に情報が充実し身近なのに、なぜお金や資産の事はこんなに解りづらいのだろう?特に女性には敷居が高い現実。「もっとやさしく、わかりやすくお金や資産の提案がしたい」という想いから、FPの資格を取得。第二の成人式、40歳を迎えたことを機に女性が資産運用について学び直す提案業務を行っている。

※確定拠出年金相談ねっと https://wiselife.biz/fp/mterakado/

女性のための電話相談『ボイスマルシェ』 https://www.voicemarche.jp/advisers/781

相続税には基礎控除がある

人の心理として「税金はできるだけ払いたくない」という気持ちがあると思います。相続税はいったいどのくらいなのでしょうか? 相続税を計算する際に「基礎控除」というものがあります。この基礎控除を差し引いた残りの額を法律で定める相続分により「あん分」した額に税率を乗じます。

※相続税の基礎控除の計算式は定数です。詳しくは、文末に掲載している国税庁のサイトURLからご確認ください。

【法定相続人とは】

民法で定めるところの配偶者と血族。配偶者は常に相続人。血族は優先順位が高い方。

第1位・・・子・代襲相続人

第2位・・・両親などの直系尊属

第3位・・・兄弟姉妹・代襲相続人

※同じ順位の人が複数いる場合は、全員が相続人となり、先順位の人が1人でもいる場合は後順位の人は相続人になれません。

生命保険の相続非課税枠を利用する

上記表にある「法定相続人」の範囲内で、1人あたり500万円まで、受け取る保険の給付金が非課税となります。もし、現金で受け取ったら、相続額によっては課税対象ですが、保険で受け取れば500万までは非課税となるのです。

この制度を知って、保険の加入を希望する方がいますが、保険には加入できる年齢制限があります。満75歳~85歳までとする保険会社が多くなっていますが、なかには85歳以上が加入可能な保険もあります。ですから、相続対策は早めが良いのです。

生命保険は受取人を指名でき、遺産分割の対象にならない

相続の分野では、亡くなった人を「被相続人」といいます。被相続人が亡くなった際に受け取った保険の給付金は、100%受け取った人の名義の資産となります。

通常、相続財産は、法律で定められた法定相続分を受け取ります。しかし、相続を法律どおりにあん分するところから争いが発生するのが現実です。ですから、遺言書や家族信託で事前に対策をしておくことが大切なのです。しかし、生命保険なら複雑な手続きなく、渡したい人にお金が渡せます。

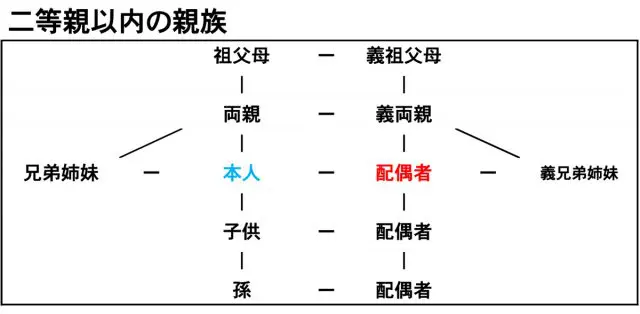

ただし、家族や兄弟など二等親以内の親族です。単身世帯が増えた今、子どもがいない人も増え、甥や姪が介護をしてくれることもあるでしょう。

しかし、それらの人は、法定相続人とならないこともあるのです。亡くなった後に“争族”にならないために、お世話になった親族に生命保険を活用すると、スムーズにお金が残せます。

しかし、生命保険の契約において注意点があります。それは、契約者が認知症を発症した場合は契約ができません。ですから、こういったケースも想定し、早めの対策が必要なのです。

主な財産が不動産で子どもが複数いる場合の相続対策

多くの家庭がそうですが、主な財産は不動産というケースがあります。仮に下記のケースで考えてみましょう。

父 :死亡

母 :80歳

長女:55歳(既婚 夫/子ども2人)

長男:52歳(母と同居、既婚 妻/子ども1人・子配偶者・孫)

財産:自宅5000万/現金2000万

母が亡くなった場合の法定相続人は長女と長男の2人です。分割は2分の1ずつです。しかしどうでしょう、不動産を売却することは可能でしょうか?長男の子どもは結婚し、小さな子どもも同居している四世代同居です。実際に自宅を売却するのは不可能でしょう。このご家族の場合、保険の非課税枠が1000万円あります。

ですから、現金2000万円のうち1000万円を、長女が受取人の保険に加入しておくのです。また、遺言書で「長男に自宅・長女に現金1000万円」としておくと良いと思います。本来は1人当たり3500万円相当の相続になりますが(現状では)、父と母の介護をしてくれたのは長男の妻です。

ですから、母が遺言で付言事項という「想い」を遺しておくと、長女も納得できると思います。しかし、遺言も認知症が入ると、認められません。やはりここでも早めの対策に限ります。

相続対策で上手に保険を活用することで、節税効果もあり、分割もスムーズです。また、法定相続では遺せない親族の人にも残しやすいのです。“笑顔相続”を迎える技としてお使いになると良いですね。

<参照>

国税庁/No.4152 相続税の計算

執筆者:寺門美和子

ファイナンシャルプランナー、相続診断士