計算式で簡単算出 生命保険で必要な死亡保障額は?

保障が生涯続く終身保険は、貯蓄性があると言われてきましたが、現在の予定利率は極めて低い水準です。従って、現在では運用商品としての魅力は少なくなっています。

亡くなったら必ず保険金がおりますが、保険料も定期保険に比べて高くなります。

定期保険は、例えば子供が小さい時期などお金が最もかかる一定期間のみ、万一のことがあれば保険金がおりるように設定する掛け捨ての保障です。

これらをうまく利用して万一に備えるためには、死亡保障(死亡保険金)はいくらあれば過不足なくかけることができるのでしょうか。

一級ファイナンシャル・プランニング技能士

CFP®

ロングステイ・アドバイザー、住宅ローンアドバイザー、一般財団法人女性労働協会 認定講師。IFPコンフォート代表

横浜市出身、早稲田大学卒業。大手金融機関に入行後、ルクセンブルグ赴任等を含め10年超勤務。結婚後は夫の転勤に伴い、ロンドン・上海・ニューヨーク・シンガポールに通算15年以上在住。ロンドンでは、現地の小学生に日本文化を伝えるボランティア活動を展開。

CFP®として独立後は、個別相談・セミナー講師・執筆などを行う。

幅広い世代のライフプランに基づく資産運用、リタイアメントプラン、国際結婚のカップルの相談など多数。グローバルな視点からの柔軟な提案を心掛けている。

3キン(金融・年金・税金)の知識の有無が人生の岐路を左右すると考え、学校教育でこれらの知識が身につく社会になることを提唱している。

ホームページ:http://www.iwanaga-mari-fp.jp/

必要保障額の計算方法

まず、亡くなった方の遺族が生活していくのに必要な金額を、検討しなければなりません。

しかし、そのすべてを保険で賄う必要はありません。なぜなら、遺族自ら働いて得る収入や他の収入(不動産収入・年金収入など)、貯蓄を差し引いて考えればよいからです。

つまり、下記のように計算します。

遺族の生涯収入+現時点の貯蓄 - 遺族の生涯支出 = 遺族の生涯収支

遺族の見込み収支がプラスになる人は、生命保険をかける必要がありません。遺族が自ら得る収入と現在の貯蓄で、理論上は今後のすべての支出が賄えるということだからです。

ただし、そのような人の割合はとても少ないでしょう。

マイナスになる人は、そのマイナス金額が生命保険で補てんすべき必要保障額ということになります。

遺族の生涯収入とは?

1.遺族が生涯のうちにもらう見込みのある金額(就労収入と年金収入)

まず、就労可能な年齢の遺族は、現在働いていなくても、万一の際は働いて給料をもらうことができます。その時にもらえると想定される金額があります。

加えて、遺族年金も加算します。遺族年金がいくらもらえるかは後述します。

また、生涯収入ですので、遺族自身の公的年金も合算します。ねんきんネットに登録すると、各自65歳でいくらもらえるかシミュレーションすることができます。

2.亡くなった方の勤務先からの死亡退職金、見舞金など

勤務先の規定によりますので、人事部や総務部などに問い合わせてみましょう。

3.現時点での貯蓄

上記1~3をすべて足した金額です。

遺族の生涯支出とは?

(1) 遺族の生活費

遺族が90歳になるまでを見込みます。

子供がいる場合は、現在の生活費の7割程度、子供独立後は現在の生活費の5割程度を見積もります。子供がいない場合は、現在の生活費の7割を見積もるとよいでしょう。

(2) 子供の教育費

私立か公立か、通学する学校や教育方針により大幅に異なります。医学、音楽、芸術などの専攻は高額になる可能性があるため、具体的な費用を見積もっておく必要があります。

(3) 死亡整理金(葬式代など)

遺族年金はいくらもらえるのか?

公的年金には、国民年金と厚生年金があります。それぞれ遺族に支給される場合は、遺族基礎年金と遺族厚生年金になります。

そして、遺族に支給されるための条件と金額は以下の通りです。

(1) 遺族基礎年金

18歳未満の子供のいる配偶者、または子供がもらえます。

基本額 約78万円 + 第二子までは 各約22万円、第三子以降は各7万4,800円

(2) 遺族厚生年金

会社員の遺族がもらえます。ただし、下記条件があります。

父・父母・祖父母が受け取る場合は、死亡時に55歳以上、支給は60歳以降30歳未満の子のない妻は5年間の有期給付

死亡した方の被保険者期間が300月(25年)に満たない場合は、300月とみなして計算。

金額:死亡した人の老齢厚生年金額の4分の3

(3) 中高齢寡婦加算

会社員の夫が死亡したときに40歳以上で子供のいない妻が65歳になるまで

約58万円

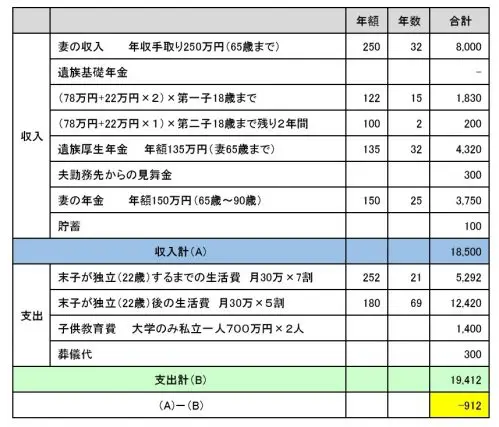

例:会社員夫35歳、妻33歳、子供3歳、1歳、のケース 夫の必要保障額

住宅は、現在夫名義の住宅ローンを支払い中と仮定します。団信に入っているものとして、夫の万一の際は住宅ローン返済義務がなくなります。

妻の昇給・減収はしないものとします。

上記のケースでは、計算式にあてはめると、

生涯収入+貯蓄(A)- 生涯支出(B) からマイナス912万円とわかります。

従って、保険で必要な夫の死亡保障額は912万円となり、およそ1千万円あればよいことになります。計算根拠はシンプルではありながら、数字を拾うには、ある程度の知識や準備が必要です。人により、状況は千差万別です。

必要に応じて専門家に相談しながら、本当に必要な保障額を導かれるとよいでしょう。

岩永 真理 (いわなが まり)

一級ファイナンシャル・プランニング技能士、CFP®

ロングステイ・アドバイザー、住宅ローンアドバイザー、一般財団法人女性労働協会 認定講師。IFPコンフォート代表

http://www.iwanaga-mari-fp.jp/