個人年金保険ってどんな保険? メリット・デメリットは?

資産形成の選択肢として「個人年金保険」を検討する方も多いでしょう。そこで今回は、個人年金保険の特徴やメリット、デメリットについて、また、その他の選択肢について考えてみましょう。

CFP®認定者・相続診断士

ゆめプランニング笑顔相続・FP事務所 代表

証券会社、銀行、保険会社など金融機関での業務を経て現在に至る。家計管理に役立つのでは、との思いからAFP取得(2000年)、日本FP協会東京支部主催地域イベントへの参加をきっかけにFP活動開始(2011年)、日本FP協会 「くらしとお金のFP相談室」相談員(2016年)。

「目の前にいるその人が、より豊かに、よりよくなるために、今できること」を考え、サポートし続ける。

従業員向け「50代からのライフデザイン」セミナーや個人相談、生活するの観点から学ぶ「お金の基礎知識」講座など開催。

2人の男子(高3と小6)の母。品川区在住

ゆめプランニング笑顔相続・FP事務所 代表 https://fp-yumeplan.com/

目次

個人年金保険って保険なの?

「リスク対策」として備えるのが「保険」です。病気になった場合の経済的負担に備える医療保険、死亡した場合の葬儀代や遺族の生活保障に備える生命保険、自宅やマイカーといったモノの補償や賠償などに備える損害保険などさまざまです。

教育資金の準備や相続対策の目的で「保険」を活用することも可能です。いずれにしても、将来起こりうる心配事に対して準備しておくという点は、共通するところです。

個人年金保険は、将来に向けて、公的年金だけでは不足するであろう老後資金を補完する備えとして、計画的に資産形成を「保険」で準備するものです。

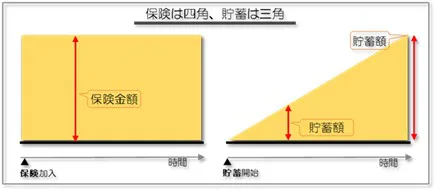

【図表1】

図表1のように、「保険は四角、貯蓄は三角」といわれますが、一般的な保険は、保障期間中に保険事故が起きた場合、約束された保険金額が支払われ、経済的な面で不安を解消することが可能です。

一方、貯蓄は、徐々に積み立てることで資産を形成していくため、積立て当初に「もしも」が起こっても、引き出せる金額はわずかです。

個人年金保険のカタチ

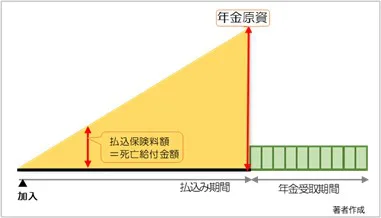

個人年金保険のカタチを図にすると、図表2のようになります。一般的な保険のカタチではありませんが、「保険というしくみを利用した貯蓄」と考えるとわかりやすいかもしれません。

【図表2】

加入時には、契約者(=申込者=保険料支払者)、被保険者、受取人を設定します。基本的に、自分自身の私的年金が目的であるため、すべて同一者であると考えられます。

毎月、半年払い、年払いなど払込み方法は選択可能ですが、原則として、払込み期間中は加入時に決めた保険料を継続して支払います。目標年齢(保障期間終了)に達すると、運用利益と合わせ「年金原資」となります。

この年金原資をもとに、それぞれの受取り設定にしたがって毎年「年金」を受け取ります。保険会社や商品により、個人年金保険の種類はさまざまです。例えば、受取り額が確定している「定額型」や、保険会社が運用する実績に応じて受取り額が増減する「変額型」などがあります。

万一、払込み期間中に死亡した場合には「死亡給付金」が支払われます。定額型の死亡給付金は、払込保険料相当額です。変額型の場合には、運用実績がよければ利益が上乗せされ、実績が悪くても最低保障額が決められているため、払込額を大きく下回ることはありません。

一般的な生命保険と異なる点として、基本的に健康状態に関する告知もありません(詳しくは保険会社や担当者にご確認ください)。

受け取り方は選べるの?

個人年金保険の年金は、商品設定の範囲内で期間や受け取り方を選択することが可能です。代表的な例として「10年保障期間付き確定年金」を見てみましょう。年金原資を10年間で分割して受け取ります。

もし年金受取期間中6年経過後に死亡してしまった場合、その後に受け取るはずだった残額4年分が遺族に支払われます。一時金で受け取ることも、遺された配偶者の生活資金として年金形式で受け取ることも、その時点で選択することが可能です。

その他には、終身で受け取れるタイプや有期年金(死亡した時点で終了するタイプ)などがあります。

個人年金保険のメリット

個人年金保険のメリットは以下の通りです。

貯蓄しようと思っていても、日々の生活に追われ、なかなかできないものです。給与天引きや決まった日に引き落としされることで、強制的に積立てが実行され、確実に貯めていくことができるという点は、保険を活用するメリットといえるでしょう。

確実に積み立てた年金原資を定年後や公的年金を受給するまでのつなぎ資金とする、アクティブシニアといわれる何かと支出を抑えたくない時期に余裕資金とするなど、資金計画を立てることが可能になります。

また、要件を満たした場合には「個人年金保険料控除」を利用することが可能です。医療・介護保険料控除や生命保険料控除とは別枠で、最大4万円の所得控除を利用することで課税所得金額を下げ、結果として税負担を抑えることができます。

このように長期的視野で考えると、個人年金保険は資産形成の選択肢として有力な候補です。

デメリットはあるの?

では、個人年金保険にデメリットはあるのでしょうか。「殖やす」という観点でみると、超低金利が続く現状では期待できません。そのため、外貨建てや変額型商品が主流となりつつあります。これらの商品には、為替リスクや運用リスクがあり、受取り額が期待を下回る可能性があります。

年金を受け取る場合の税金は、公的年金とは別枠の雑所得対象

受け取る年金に対しては、保険料負担者と年金受取人が同一の場合には、公的年金など以外の雑所得として所得税が課税されます。雑所得の金額は、受け取った金額がそのまま課税対象になるわけではなく、払込保険料を受け取る年数で案分した額を経費として差し引くことができます。

年金が支払われる際は、以下の通り計算した所得税および復興特別所得税が源泉徴収されます。(年金の額-その年金の額に対応する保険料または掛金の額)×10.21%

ただし、年金の年額からそれに対応する保険料または掛金の額を控除した残額が25万円未満の場合には、源泉徴収されません。

平均的な高齢夫婦無職世帯の収支は毎月赤字?

老後について「不安は感じるものの将来のイメージができない」という声を多く耳にします。2019年の金融審議会報告書では、老後には2000万円が必要という記載が話題になりました。

いま一度、総務省統計局の「家計調査報告」(2019年)で確認してみましょう。高齢夫婦無職世帯(夫65歳以上、妻60歳以上の夫婦のみ世帯)の収入は、月23万7659円(うち年金などの社会保障給付21万6910円)に対し、支出は月27万929円で、毎月3万3270円の赤字となります。

赤字は1年間でおよそ40万円、65歳から95歳まで30年間を夫婦2人で、これまで同様の生活をしたとしたら、約1200万円が不足することになります。

注目すべきは、「平均的な」という単語です。目安として参考にはなりますが、「自分の場合はどうだろう」という観点で考えることが大切です。家族構成や働き方、住まい方(住居関連費用)はさまざまです。

限りある収入にあわせた支出を実行することで、月収支を改善することも可能です。経常的赤字を前提とした資金準備よりも、突発的なこと、もしもに備えた準備と対策を考えたいものです。

資産形成は自分にあった方法を見つけることが成功の秘訣

個人年金保険は、老後資金の準備として有効です。ただし、人生をトータルで考える必要があります。加入にあたって、今後ライフプランが変わっても払い続けることが可能な額なのか、目標額はいくらに設定すればいいのか、検討してみましょう。

加入したから安心というものではありません。年齢が上がるにつれ、リタイア後にどんな生活をしたいのか、どう生きるのかについてイメージができていくでしょう。

過不足がないのか、他の手段で資産を殖やすことを並行して考える必要があるかもしれません。

いずれにしても、スタートは早いほうが、時間を味方につけることができますので有利です。なお、非課税枠を活用したiDeCo(確定拠出年金)やNISAなどの商品、終身保険での活用や50代以降に始めるトンチン年金なども長生きリスクの対策として有効です。

出典

総務省統計局「家計調査報告(家計収支編)2019年(令和元年)平均結果の概要」

執筆者:大竹麻佐子

CFP🄬認定者・相続診断士