人生100年のビジョンマップ ~心もお財布も幸せに生きよう~ PART6

フィデリティ退職・投資教育研究所・所長 野尻哲史さんに聞く 第3回:95歳をゴールに逆算の資産準備を!

Interview Guest : 野尻哲史

この対談企画では、様々な分野の方にお話しをお聞きし人生100年時代のビジョンを読者のみなさんと作り上げていきたいと考えています。

フィデリティ退職・投資教育研究所の野尻所長にお話しを伺う第3回目です。人生100年の資産形成は、一体どう考えたら良いのかをさらに詳しく教えていただきました。

Interview Guest

一橋大学卒業。内外の証券会社調査部を経て、現在、フィデリティ投信会社にてフィデリティ退職・投資教育研究所 所長。

日本証券アナリスト協会検定会員、証券経済学会・生活経済学会・日本FP学会・行動経済学会会員。著書に『米国株式市場の死と再生』(経済法令研究会)、『投資力』(日経BP社)、『退職金は何もしないと消えていく』(講談社+α新書)、『老後難民』(講談社+α新書)、翻訳に『カリスマ・ファンド・マネージャーの投資術』(東洋経済新報社)。

ファイナンシャルプランナー(CFP)

株式会社アセット・アドバンテージ 代表取締役

1993年米国オハイオ州立大学ビジネス学部卒業。メーカーに勤務し、人事、経理、海外業務を担当。留学経験や海外業務・人事業務などを通じ、これからはひとりひとりが、自らの知識と信念で自分の人生を切り開いていく時代と痛感し、お金のアドバイザーであるファイナンシャルプランナーとして、講演・相談・執筆を中心に活動。

フリーランス・フォトグラファー

50代の方への老後のお金に対するアドバイスをお願いします。

野尻:アンケートでは50代になると、「もう老後の準備に間に合わないから」って半分諦めみたいなのがあって、これを打ち壊せるようなメッセージを出したいと思っています。老後のための資産形成っていうときに多くの人が退職までにいくら作るってなるんですけど、それを辞めようと。50代にとって、資産運用と向き合うのはあと20年ある。

75歳までできると思ったら、全く違う発想ができるよっていうことで、退職準備、50代のための20年プロジェクトって呼んでいます。

自分が退職をすると、それで資産形成、運用が終わるんだっていうのは、今の時代は間違いで70代まで視野に入れなければならない。

残念ながら、金融庁が「毎月分配型の投信はダメだ」と叩いてきました。理由を聞くと「タコ足だからダメだ」と。でも実際我々は、退職したらタコ足しなきゃいけないんです。銀行の預金からお金を引き出すタコ足と運用しながら投信からのタコ足ならどっちがいいですか?

山中:確かに、そうなると多少なりとも運用していたほうがいいですよね。

野尻:タコ足だからダメだっていうのは、現役世代向けのメッセージであり、それがそのまま退職世代向けのメッセージにすり替えられたのは大きな間違いだったと思っています。運用しながら取り崩すことを含めて75歳ぐらいまで運用を続けるっていう風に、50代の人が思ってくれたら、運用はあと20年ってなります。そこをどうやって作っていけるかっていうのが、私にとっては大きな課題です。退職後のお金との向き合い方に対するロジックが日本ではできてないんです。

山中:確かにあるタイミングで投資していたお金をすべて解約して普通預金においてそこから引き出すより、運用しながら必要な分だけ引き出す方が理に適っています。

野尻:現役時代は毎月定額で積み上げる、60歳過ぎたら毎月定率で引き出す。いつまで投資すればいいなんて考えないで、ずっと投資してるけど、部分的に解約すればマーケットクラッシュなんて怖くないでしょ。

山中:確かにお話を伺うと「逆算の資産準備」って腑に落ちます。

野尻:私はずっと「95歳をゴールにして考えましょう」って言っているんですが、よく「人生100年なのに何で100歳じゃないんですか?」って聞かれるんですね。そもそも今我々ちょうど50代60代の人達が向かっている先って、20%生存確率でいくと、95歳ぐらいなんです。だからそこをゴールにして、そこから逆算をして、お金との向き合い方を考えるのです。

皆さん、ゴルフやるでしょ?カップがどこに切ってあるかで、傾斜考えてボールを置かないと怖くて打てないよね、じゃあそこに置くためにはどこからどうやって打ったらいいの?

山中:アプローチを考えますよね。

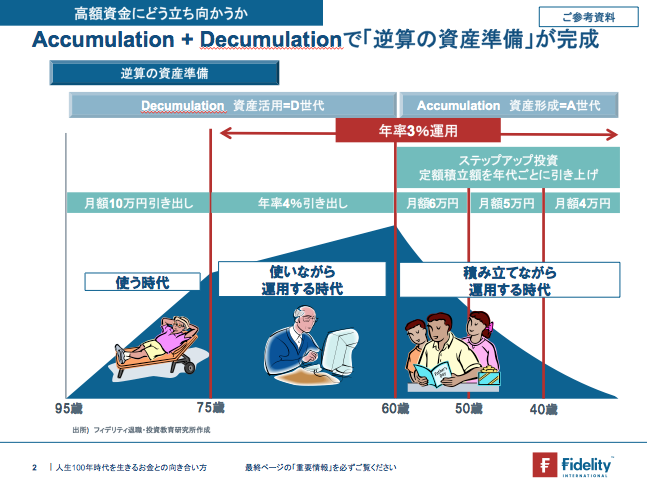

野尻:結局ティーショットどっち向きに打つって考えなきゃいけないわけで、そう考えると我々のお金との向き合い方は95歳で資産0円をゴール。じゃあ75~95歳の20年間は資産運用なんかやめる。その代わり、残高から定額で月々10万円ずつ引き出すとすると、20年だから75歳で2,400万円あればできるよね。

75歳で2,400万円用意するために、60歳でいくらあったらいいの?この15年間は年率3%運用で、引き出しを残高の4%にすれば、年間で1%ずつ減ってくから、逆算すると60歳で大体2,800万円あればいいねって。

じゃあ、30歳で資産0円の人がどうやって2,800万円作るかっていったら、30代で月4万円、40代で月5万円、50代で月6万円を積み立てて、それを年率3%で運用できれば、2,800万円になるよ、と説明したのがこの図です。

山中:95歳スタートってすごく面白いですよね。普通は年齢と共に左から右にするところあえて逆にしてあるんですね。

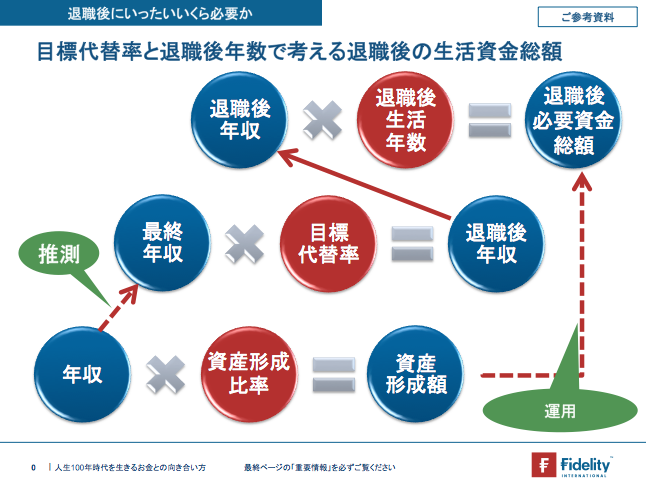

野尻:お金の向き合い方どう変えるかという話をすると、更にこちらの3つの掛け算がポイントになるんです。

例えば、現在の年収から退職直前の年収が推計でき、その退職直前の年収が退職後の生活を規定するからです。一般に退職直前の年収の何割くらいで退職後の生活ができるかを見たのが「目標代替率」で、その生活資金を「退職後年収」と呼んでいます。日本人は年収と聞くと、勤労収入だけを考えてしまいがちですが、海外では勤労収入だけでなく、年金収入、それに自分の口座から引き出す資金も収入とみています。自分の口座の資金もDC(確定拠出年金)を考えると、課税対象ですから「収入」は課税所得だと思えばいいのです。

年収が多い人ほどたくさんの老後資金が要るんだったら、多くの運用をしなきゃいけない。その時に考えるのが、資産形成比率です。これが10%であれば年収が上がったら、投資額が増えるわけで、これで老後の生活資金も増えていく。

資産形成比率のモデル的な比率はあるのでしょうか?

野尻:例えばイギリスは、2018年に全ての企業が企業年金DCを入れるってなったんです。最低拠出率っていうのが8%と決まっていて、4%個人、3%企業、1%税金、って大体の前提が決められているんです。日本では、iDeCoの税制メリットを受けた分は年末調整でお金が戻ってくるでしょ。

山中:そうなんです。それ、みんな使っちゃうんですよね。

野尻:でしょ?投資が消費にまわっていますよね。イギリスでは、税金をそのまま、DCの口座に振り込んでくれるわけです。だからそれが税金1%の分。

山中:個人の資産形成比率が4%だったら現実的な感じですよね。

野尻:さっきの年代別に4万円、5万円、6万円の積立って話したじゃないですか。あれはこの比率を12%ぐらいで想定しているんです。30代の年収が400万円で、50代が500万円で、60代が600万円くらいとすれば、これの12%を資産形成に回せれば2,800万円作れる。

そしてこの3つの掛け算を通じてわかる、退職後の生活のための資金を作り出す対策としてあげられるのが3つ。資産運用をする、生活コストを下げる。最後は早く死ぬっていうのが一番効率的な退職後年数を減らす方法ですが、これコントロールできないので、逆に退職後に入る年数を下げる。

この3つの対策が人によっては長く働くことにウェイトをおいてもいいし、生活コストを引き下げられる人は、じゃあ、運用なんかやんなくていいよってなるかもしれないし、どっちも嫌だって人はもう少し資産運用のウェイト上げなきゃダメだよねとか、その中で自分がどう選ぶかってのさえ決まっていれば、もう少し運用ってことに対して腹落ちするんじゃないかな。

山中:会社によっては企業年金や退職一時金、企業型確定拠出年金(DC)があるので、会社がすでに用意してくれているものもありますよね。それなのに、企業が出してくれているDCの掛け金もよく分かっていない人も多いです。

野尻:本人があまり意識しない中でやらされているっていうパターンは非常によろしくないと思います。会社の制度も含め、自分の資産をどう作るか、しっかり意識するべきですね。

interviewer:山中伸枝(やまなか のぶえ)

ファイナンシャルプランナー(CFP)

Photo:新美 勝(にいみ まさる)

フリーランス・フォトグラファー

人生100年のビジョンマップ ~心もお財布も幸せに生きよう~ PART6

- 1: フィデリティ退職・投資教育研究所・所長 野尻哲史さんに聞く 第1回:老後の貯蓄ゼロ世帯が4割って本当ですか?

- 2: フィデリティ退職・投資教育研究所・所長 野尻哲史さんに聞く 第2回:貯蓄から資産形成への本当の意味とは?

- 3: フィデリティ退職・投資教育研究所・所長 野尻哲史さんに聞く 第3回:95歳をゴールに逆算の資産準備を!

- 4: フィデリティ退職・投資教育研究所・所長 野尻哲史さんに聞く 第4回:定年後は地方移住が面白い!