物件価格だけでは買えない。住宅購入後にかかる主な費用はいくら

住宅の購入はほとんどの人にとって、人生で一番高い買い物になるはずです。いろいろなことを踏まえてしっかり考えたいものです。

内宮慶之FP事務所代表

CFP認定者(日本FP協会所属)、ファイナンシャルプランニング

CFP認定者(日本FP協会所属)、ファイナンシャルプランニング技能士1級

会計事務所では、税務会計コンサルティングの他、資産税や相続事業承継の経験も豊富。

現在、相続及びライフプラン全般における相談業務、講演、執筆、非常勤講師などの業務を中心に活動している。高等学校での講演も多く金融経済教育にも尽力している。

平成30年度日本FP協会『くらしとお金の相談室』相談員、大阪市立住まい情報センター専門家相談員、修学支援アドバイザー(大阪府教育委員会)にも就任している。

人生の3大資金のひとつ

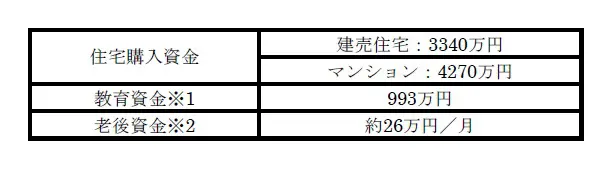

住宅購入資金は、教育資金・老後資金とならんで、人生における3大資金のひとつに数えられます。日本FP協会による統計では下記のようになっているようです。

※1 幼稚園から高校まで公立、大学は私立の文系

※2 高齢夫婦無職世帯の支出

住宅購入資金は、人生の3大資金のなかでも、大きな支出と考えられます。

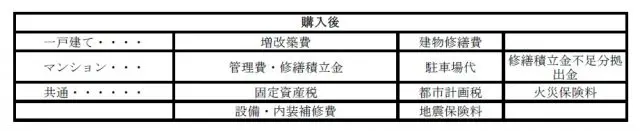

住宅を購入すると、マンションならば、管理費や修繕積立金がランニングコストとして、継続的に発生します。建売(一戸建て)の場合、修繕はすべて自前になりますので、水周りや屋根の防水、外壁の管理等の定期的な支出が見込まれます。固定資産税の負担もあります。

住宅購入資金を3000万円と見積もり、教育資金は子供2人で計2000万円、老後資金は月25万円で退職後20年と見積もると夫婦で6000万円。合計すると1億1000万円となります。

人生の3大資金だけで、1億1000万円とも試算できますので、住宅購入については、しっかりとシミュレーション等をする必要があります。

できれば、65歳~70歳くらいまでの、退職する時期までに住宅ローンの支払いを終えているプランが望ましいと考えます。何の指標もなく、ただ、支払えるだろうという臆測だけで見切り発車してしまうと、大海原を漂流するがごとく、人生を彷徨うことになる危険性大です。

物件価格だけで住宅は買えません

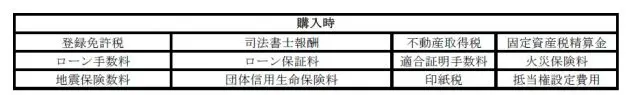

〔住宅購入にかかるさまざまな費用〕

住宅購入にはさまざまな費用がかかります。購入時だけではなく、購入後、継続的にかかる費用も少なくありません。以下は一例です。

購入時諸費用の金額目安として、新築の場合は物件価格の3%~7%、中古の場合は物件価格の6%~10%はかかるといわれています。

〔頭金の必要性〕

住宅を購入する際、物件価格の約2割程度の頭金を用意することが重要です、上記の購入時にかかる諸費用とあわせて、現金で用意する必要があります。

頭金を入れることにより、借入総額を圧縮できますので、長い返済期間を考えると支払う利息にかなりの差額があります。

仮に、3000万円の物件を購入する場合。利率を固定1.5%・返済期間30年、元利均等返済、ボーナス払いなしと仮定しましょう。

頭金0円の場合:毎月の返済額10万3536円

頭金600万円の場合:毎月の返済額8万2828円

毎月の返済額で2万708円、総返済差額で約146万円の違いとなります。

また購入後、運悪くリストラ等により職を失い、住宅ローンを返済できなくなった場合でも、頭金を入れ、ローン元金を減らしておけば、ある程度は対処が可能という考えもあります。

ローンを組んだ段階で借入額を少しでも抑えておくことで、物件の売却を余儀なくされても残債はそのぶん少なくなるのです。一般的に、新築物件は一度鍵を開けたら2割程度価格が下がるといわれることもあり、その後も資産価値は低下していきます。

まとめ

住宅を購入する際には、人生の3大資金を念頭におきながら、概算でも、ある程度のキャッシュフローを考える必要があると考えます。

まずはご自身である程度考えてみる。どうしても理解できない、判断がつかない等ありましたら、ぜひファイナンシャルプランナーにご相談していただければと考えます。

ライフ・リタイアメントプランニングに精通したFPが、必ずあなたとあなたの家族のお役に立つはずです。

参考・出典:日本FP協会「くらしとお金のワークブック PART 1…あなたの未来と今のお金を知る」

参考・出典:日本FP協会「くらしとお金のワークブック PART 3…マイホームのお金と住宅ローンを知る」

執筆者:内宮慶之

内宮慶之FP事務所代表・CFP認定者(日本FP協会所属)、ファイナンシャルプランニング