年収300万で住宅ローンは無謀? 住宅ローンを組む際の年収の基準とは

そして、「住宅ローン」を利用してマイホームを購入したいと考える場合、いったい年収がいくらぐらいあれば、無理のない借り入れができるか気になると思います。

そこで、「住宅ローン」を組む際の適切な年収の線引きについて、考えてみたいと思います。

ファイナンシャル・プランナー

大学卒業後公認会計士試験や簿記検定試験にチャレンジし、公認会計士試験第二次試験短答式試験に合格や日本商工会議所主催簿記検定1級に合格する。その後、一般企業の経理や県税事務所に勤務する。なお、ファイナンシャル・プランナーとして、2級ファイナンシャル・プランニング技能士・AFP合格した後、伏見FP事務所を設立し代表に就き今日に至る。

目次

住宅ローンは年収の何倍が適切?

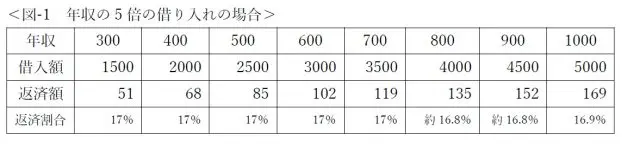

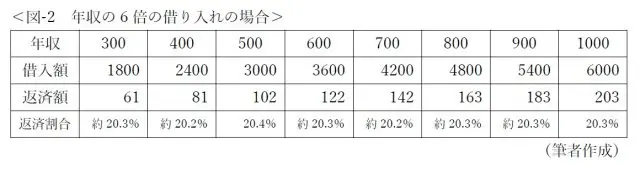

では、住宅ローンは、年収に対して何倍ぐらいが適切なのでしょうか? 下記の表で考察してみます。なお、この場合、借入期間を「35年」、金利を「1%」、ほかの借り入れは「なし」、返済方法は「元利均等返済」としています。また、年収は、住宅ローンの返済完了時に定年(65歳)を迎える年齢である「30歳」時のものとします。

ここから、年収に対する返済額の割合を導き出しています。

※下記表の単位は「万円」とし、返済額は年額とします。

二つの表から、借入額が年収の6倍を超えると、年間の返済額が年収の20%を超えることになるので、「住宅ローンの返済額」という固定費の割合が高くなり、家計の自由度が低くなることが分かります。

見栄を張ることはNG

住宅ローンは、家計にとって「固定費」にあたります。家計にとって「固定費」は、簡単に削減できるものではありません。

このため、住宅ローンを限度額まで借りてしまうと、何らかの理由で急な出費が発生した場合、家計に余裕がなくなり、「家計破綻」になる恐れがあります。

住宅ローンを利用する場合には、家計の収入状況を把握して、無理のない金額で住宅ローンを利用しましょう。決して、「見栄を張った」借入金額にしないことが重要です。

住宅ローンを組む際に必要なお金を知ってイメージ

住宅ローンを組む際に必要なお金としては、「頭金」と「諸費用」があります。

「頭金」に関しては考えている方が多いかもしれませんが、見落としがちなのは「諸費用」です。「諸費用」とされるものには、「融資手数料」「ローン保証料」「斡旋(あっせん)手数料」「火災保険料」「地震保険料」「団体信用生計保険料(団信)」があります。

これら「諸費用」は、おおむね借入額の10%程度かかるのが目安です。

年収別、住宅ローンの理想額

住宅ローンの理想額は、年収に占める住宅ローン返済額の割合が、家計にとって過度な負担とならない金額で、おおむね20%を超えない額だと言えます。

ただし、返済割合の目安を20%とできるのは、子どもの人数が少ない家庭など、住宅ローンの返済以外に多額の支出がない家庭です。なぜなら、例えば子どもの人数が多い家庭の場合だと、「教育費」などの家計に占める割合が高くなり、返済割合を低くする必要があるからです。

以上を踏まえて、年収別で比較すると、前述の「図-1」で示した額が、「図-2」と比べて理想の住宅ローンの理想額と言えるでしょう。

しかし、「図-1」は、金利を「1%」としていますので、これを「0.5%」にした場合を「図-2」と比較してみます。

このように、「図-2」では、年収の6倍を超えて借り入れると、年収の20%を超えてしまいますが、「図-3」では、年収の20%を超えません。

以上から、現状では、0.5%以下の金利で住宅ローンの借り入れをすることは考えにくいことを勘案すると、「年収の6倍」までの借り入れが理想的な住宅ローンの借入額となります。

気になる人は個別のシミュレーションを活用しよう

住宅を購入する方のほとんどが、住宅ローンを利用します。住宅ローンは、多額であり、長期にわたって返済しなければならない債務になります。

そこで、住宅金融支援機構のホームページを利用して、現在の年収、借入期間、変動金利か固定金利か、などをシミュレーションしてみてはいかがでしょうか。

住宅ローンを借り入れるにあたって、具体的な毎月の返済額が分かり、現在の家計にとって無理のない借り入れ計画を立てることができるのかイメージできます。

年収以外で審査の際に見られるポイント

これまでの説明で、年収300万でも、無理のない借り入れ計画を立てられれば、住宅ローンを組めることがわかっていただけたのではないかと思います。

しかし、住宅ローンの審査基準は、年収と借入額のバランスだけではありません。こちらでは、年収以外で審査の際に見られる重要なポイントについて3点解説します。

住宅ローンサービスを提供する金融機関では、借入時の年齢や、最終返済時の年齢を設定している場合がほとんどです。例えば最終返済時の年齢が満80歳未満と設定されている場合、35年のローンを50歳から組むことはできません。各金融機関の利用可能な年齢をチェックしておきましょう。

金融機関は、審査の際に必ず信用情報機関に申込者の信用情報を確認します。信用情報機関とは、個人の過去の借り入れ状況や支払い歴を記録している機関。過去5年以内にクレジットカード払いやその他のローンで支払いを滞納していた経歴がある場合、返済能力がないとみなされ審査に落ちる場合があります。

健康状態に不安がある場合も、要注意です。住宅ローンの借入条件として、金融機関が提供する団体信用保険に加入することを提示している住宅ローンも多くあります。団体信用保険は、死亡や病気などで利用者に住宅ローンの返済能力がなくなった場合、住宅ローンの残金を一部または全て補償する保険です。

もし、利用者の健康状態に問題があり、団体信用保険に加入できない場合は住宅ローンの借り入れが困難になる可能性があります。団体信用保険は、金融機関が他の保険会社に委託している場合が多いため、不安や疑問点は保険会社の相談窓口でしっかり確認しておくと良いでしょう。

年収300万円でも住宅ローン審査を通りやすくするコツ

年収300万円の場合でも、無理のない返済プランを提示すれば審査が通りやすくなります。しかし、高額な金額の住宅を購入したい場合もあるのではないでしょうか。こちらでは、そういった場合に住宅ローンの審査を比較的通りやすくするコツをご紹介します。

ひとつに、なるべく多くの頭金を用意する、という方法があります。頭金とは、住宅ローンを組む前にあらかじめ住宅の購入金額にあてる資金のことです。頭金が多いほど、今後返済する額が下がると同時に、将来的に金利で支払う額も下がります。持っている高級品や車などを売って頭金をなるべく多く用意して返済額を減らせば比較的審査に通りやすくなるでしょう。

ローンの審査を通りやすくするために、返済負担率を下げるのもおすすめです。返済負担率とは、年収に占める返済額の割合のこと。先ほど、住宅ローンの返済額は年収の20%を超えない額がよいと伝えました。

しかし、返済負担率は住宅ローンだけでなく、自動車ローンなど他のローンの返済額も合わせて計算され、審査の際参考にされます。そのため、他のローンをあらかじめ完済しておけば、返済負担率に余裕が出るのです。

万一利用者に返済能力が無くなった場合、代わりに返済をしてくれる保証人。審査を通りやすくするためには、属性の高い保証人をたてるのもおすすめです。住宅ローンを申し込む際、保証人は必ずしも必要な訳ではありません。しかし、公務員や大企業の正社員など、属性の高い保証人をたてれば、金融機関からの信頼度はより増すことになるのです。

自分の年収が300万ほどで審査に不安がある場合は、収入合算を検討してみるのもよいでしょう。収入合算とは、申込者と、申込者以外の誰かの収入を合算して融資を受けるシステムです。

収入合算する相手は、配偶者や親子関係にある人、と決められている場合がほとんど。自分の収入が300万で、配偶者の収入が250万なら、合計して550万の年収があるものとして見なされます。合算した相手は、連帯保証人としてあつかわれます。

また、ペアローンを導入している金融機関も多く、そちらもおすすめ。ペアローンは同じ物件で2人の債務者を立てるシステムです。返済額を2人で割り、それぞれが返済していく方法になります。必ずしも半額ずつにする必要はなく、それぞれの収入に見合った返済額で利用できます。

滞納歴があると借り入れを断られる可能性が増す個人信用情報ですが、信用情報の保有期間は5年間です。もし、過去5年以内の信用情報がネックで審査に落ちるかもしれない場合は、滞納した時点から5年たつのを待って申し込んでみるのもよいでしょう。

1つの金融機関だけでなく、他の金融機関で審査を受けることもおすすめです。金融機関は一般的に、審査の基準を公表していません。そのため、条件的には審査に通るはずでも落とされる場合があり、その理由は明示されません。

しかし、金融機関によって注視するポイントはさまざまなので、1つの審査で落ちたからといって、他の金融機関も落ちるとは限らないのです。大手銀行だけでなくネット銀行や地方銀行など、複数の金融機関で相談してみるとよいでしょう。

ただし、個人信用情報は、ローンを組むために情報開示した記録も半年間残ります。複数の金融機関へ情報提供している事実がわかった場合、審査に不利になる可能性もあるため、短い期間にたくさん申し込むことはやめておきましょう。

住宅ローンは、人生の三大資金の一つである「住宅資金」にあてはまります。

現在の年収、金利動向、貯蓄残高など、複合的な要因で最適な住宅ローンの借入額が決まってきます。

住宅を購入したいと思ったら、まずは現状把握をしてから無理のない返済計画を作り、決して「家計破綻」となるような事態とならないように心掛けたいものです。

参考

(※)住宅金融支援機構 資金計画シミュレーション

※2021/2/26 内容を一部修正させていただきました。

執筆者:伏見昌樹

ファイナンシャル・プランナー