住宅ローンの審査に必要な書類は?勤務形態によって異なるものも

今回は、住宅ローンの審査の流れと、勤務形態ごとに異なる必要書類を詳しくご紹介します。

CFP(R)認定者 第Ⅰ種証券外務員

2008年南山大学法学部法律学科卒業後、大手証券会社で、営業として勤務。主人のタイ赴任がきまり、退社。3年間の在タイ中、2人をタイで出産、子育てする。本帰国後、日本で3人目を出産。現在、3人の子育てと長女の国立小学校受験に奮闘中。子供への早期教育の多額の出費、住宅ローン、子供の学資資金、また老後資金準備のため、いろいろな制度を使って、資産運用をしています。実際の経験を踏まえた、お金に関する、役立つ情報を発信していきたいと思います。

目次

住宅ローン借入の流れ

住宅ローンは申し込んだらすぐ借入できるわけではなく、事前審査と本審査の2つの審査があります。まずは住宅ローン借入の流れを、新規に借り入れる場合と借り換える場合でそれぞれ確認していきます。

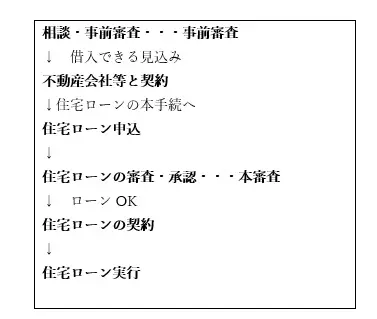

■新規借入

1.金融機関と住宅ローンについて相談・事前審査(事前審査)

返済可能額等を相談

2.不動産会社等で売買契約または請負契約締結

売買契約書・建築確認書を受け取る

※本審査のときに必要となります。

3.住宅ローン申込

必要書類を提出し、住宅ローンを申し込みする。この時点では、借入が可能かどうか確定していません。

4.住宅ローンの審査・承認(本審査)

金融機関または保証会社が審査を行い、承認が下りれば住宅ローンを組むことができます。

5.住宅ローンの契約

住宅ローン契約にかかる諸経費(事務取扱手数料・印紙税など)がかかりますが、住宅ローンの借入金額に入れることもできる金融機関もあります。

6.住宅ローン実行

不動産会社等から引き渡しを受けると同時に、金融機関から不動産会社に資金が振り込まれ、住宅ローンの返済も開始します。

■借り換え

借り換えの場合は、事前審査・本審査を先に済ませてから借り換え手続に入るという流れになります。

1.金融機関と現在の住宅ローンと借り換えるとメリットがあるか相談(事前審査)

借り換えには手数料がかかるため、その手数料を入れても総返済額が減るのかどうかを確認してから借り換えを考えます。

2.金融機関の審査(本審査)

3.審査が承認後借り換え

審査の承認の効力は金融機関によって期間が決められているため、期間が過ぎると再度審査が必要になります。

4.借り換え実行

借り換えを実行する金融機関が、借り換え前の金融機関に資金を振り込みます。

事前審査(事前審査)に必要な書類

事前審査が通っても実際借り入れできるかどうか確定ではありませんが、事前審査で借り入れできるかどうか確認できれば、住宅購入のプランが現実味を帯びてきます。

このときに必要な書類は、本審査ほど多くはありません。また、ネット専業銀行などのインターネットでの事前審査の申し込みなら、必要事項を入力すれば必要書類が不要な金融機関が多いです。事前審査には有効期限があるため、事前審査通過後は借入金額・有効期限を確認しておきましょう。なお、借入金額が変更になったり、有効期限が切れたりすると再度事前審査が必要になります。

<新規借入時の事前審査に必要な書類>

新規借入時の事前審査では、主に本人確認書類、物件関連書類、収入状況確認書類が必要となります。具体的に必要となる書類は、次のとおりです。

■本人確認書類

・住民票の写し(発行後3ヶ月以内、家族全員の続柄記載、マイナンバー・本籍地の記載のないもの)

・運転免許証またはパスポート、健康保険証、特別永住者証明書または在留カードなど

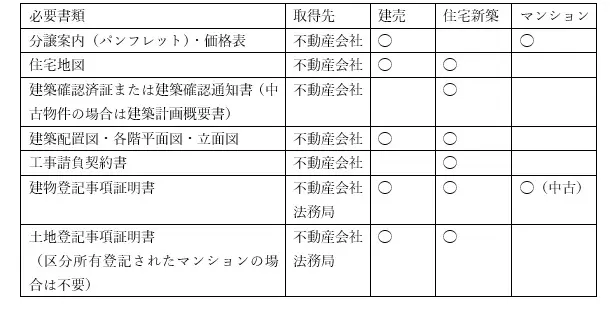

■物件関連書類

■収入状況確認書類

【会社員・公務員の方】源泉徴収票

【個人事業主等】確定申告書、同付表3年分

【法人代表者の方】法人の決算報告書前3期分、科目明細付

<借換時事前審査(事前審査)に必要な書類>

借換時事前審査では、主に本人確認書類、物件関連書類、借り換え関連書類、収入状況確認書類が必要となります。新規借入時とは異なり、借り換え関連書類が必要になるのが特徴です。

■借り換え関連書類

・現在借入中の住宅ローン返済予定表

・現在借入中の住宅ローン返済用口座預金通帳(預金通帳がない場合はインターネットバンキングの入出金明細)

審査(本審査)に必要な書類

物件や収入等の詳細情報をもとに実際に貸し出しできるのか審査するため、多くの必要書類があります。また、物件購入後または建築後に提出する必要書類もあります。

<新規借入時審査(本審査)に必要な書類>

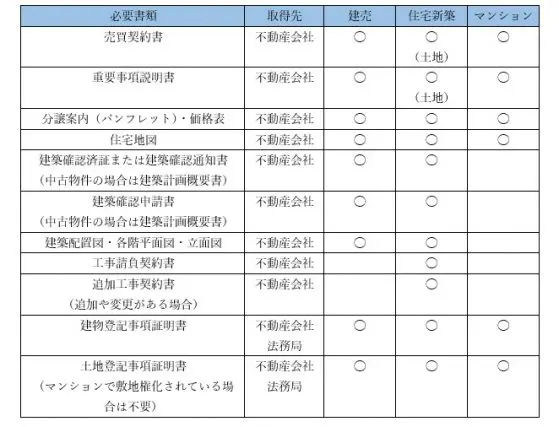

契約時に受け取った売買契約書、重要事項説明書、建築確認申請書(中古物件の場合は建築計画概要書)、追加工事契約書(追加や変更がある場合)等が新たに必要となります。

■本人確認書類

住民票の写し、運転免許証またはパスポート、健康保険証、特別永住者証明書または在留カードなど

■物件関連書類

■収入状況確認書類

【会社員・公務員の方】源泉徴収票、住民税決定通知書または課税証明書

【個人事業主等】確定申告書、同付表3年分、申告所得税納税証明書、事業税納税証明書3年分

【法人代表者の方】法人の決算報告書前3期分、科目明細付、法人税納税証明書3年分、法人事業税納税証明書3年分

<借換時審査(本審査)に必要な書類>

借り換えの場合は、事前審査と本審査で必要となる書類は変わりません。新たに物件を売買するなどしているわけではないからです。事前審査のときのように本人確認書類、物件関連書類、借り換え関連書類、収入状況確認書類が必要となります。

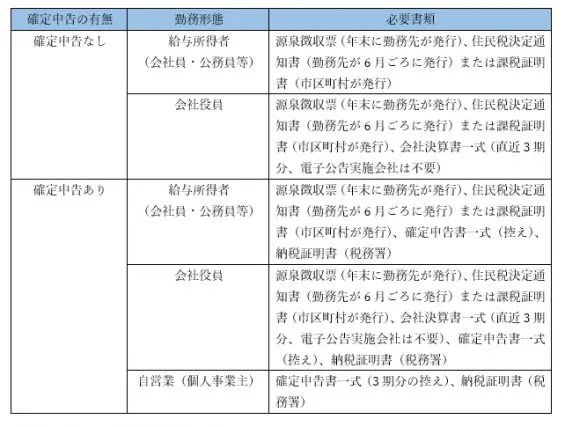

収入状況確認書類は勤務形態によって異なる!

住宅ローンの審査に必ず必要となる収入状況確認書類は、勤務形態、確定申告の有無により提出すべき書類が異なります。会社員の方でも、ふるさと納税や医療費控除等で確定申告を行っている方は、確定申告ありの必要書類を確認しましょう。

上記以外に、転職した場合、育休・産休明けなどの勤務状況が変わった場合には、直近の給与明細書や賞与明細など追加で必要になります。また、転職、会社役員収入3年以内のときは、職歴書が必要になる場合があります。さらに、その他に借入がある場合は、償還予定表や残高証明書が必要です。

審査では職場宛に本人確認手続が行われる場合があるので注意

必要書類が全て揃えばひとまず安心ですが、多くの場合、書類提出のみで審査が終了するわけではありませんので、注意が必要です。

審査には、本人確認手続きとして在籍確認が行われる場合があります。在籍確認とは、勤務先で申込者が本当に働いているかを確認するための手続きのこと。住宅ローンサービスを提供する金融機関が直接職場に電話をかけて確認を取る場合がほとんどです。

電話内容は多くの場合、「〇〇さんいらっしゃいますか?」などの簡単なものです。応対した人が本人に電話を代わったり、「〇〇は現在席を外しております。」などの返答をしたりと、職場に申込者が在籍しているかどうかがわかればすぐに終了します。

金融機関側が社名を名乗ることや、住宅ローンの審査であることを伝えることはないので安心してください。もし、電話のかかる時間帯を希望したい場合や何か不都合なことがある場合は、あらかじめ本人確認手続きについて金融機関のサービスセンターで相談しておきましょう。

ただし、このように在籍確認されることは稀です。源泉徴収票、健康保険証などで在籍確認が完了する場合が多いからです。

必要書類は発行期日や発行手続も確認しよう

住宅ローン新規借入時、借換時の必要書類は多くは共通していますが、金融機関によっては必要ない書類や追加で必要な書類もあるため、借入時は借入を行う金融機関で確認してから必要書類を集めましょう。

必要書類は、新規借入時であれば不動産会社からほとんど受け取っていることが多いですが、特に借り換えであれば交付から3ヶ月以内など有効期限があるため、保有書類だと期限が切れていることがあります。そのようなときには、発行手続を行う必要があります。

住民票の写し等のように、マイナンバーカードがあればコンビニで発行できる確認書類もあります。また、登記事項証明書の請求はインターネットでオンラインによる交付請求も行うことができるので、効率的に必要書類を集めていきましょう。

身分証としてのパスポートは発行日に注意

また、パスポートを身分証として使う場合、2020年2月4日以降に発行されたパスポートは無効となるため注意しましょう。なぜなら、2020年2月4日以降に発行されたパスポートは住所記載欄がないため、税法上、住所確認書類として使用ができないためです。

もし、提出予定のパスポートが2020年2月3日以前に発行された住所記載欄のあるものならば、身分証としての役割を果たせるので安心してください。パスポートの発行日をあらかじめ確認しておきましょう。

金融機関に提出する際、隠すべき情報

金融機関に必要書類を提出する際、隠すべき情報もあるので注意してください。例えば、マイナンバーは金融機関にとって必要な情報ではないため、マイナンバーカードの番号記載部分は隠して送りましょう。

また、源泉徴収票や確定申告書などにもマイナンバーが記載されている可能性が高く、コピーやスキャンをする前に該当箇所に付箋などを貼って隠しておくことをおすすめします。スキャンした画像の該当部分を画像加工で消すことも可能です。

また、健康保険証の場合も注意が必要です。健康保険証に記載された保険証番号や記号・番号、QRコードなどは他人に不用意に見せてはいけない情報となっています。身分証として健康保険証のコピーやスキャンを提出する際は該当箇所を隠しましょう。

万一、隠し忘れて提出した場合は金融機関が該当部分を削除して書類の保管をしてくれますが、大切な情報なのでなるべく自分で隠すのが理想的です。

書類提出から審査の結果がわかるまでの時間はどのくらい?

審査は人の手によって行われるため、どの金融機関でも通常3日以上かかる場合がほとんど。長くて1週間以上かかる金融機関もあるため、10日は猶予を持って審査を申し込むと良いでしょう。

審査をできるだけスムーズに行ってもらうためにも、必要書類は不備なく提出したいところです。

必要書類に不備が無くても審査に落ちる場合がある?

審査に必要な書類をきっちり揃えて提出しても、審査に通るとは限りません。それでは、一体どういった人が審査に落ちる可能性が高いのでしょうか。解説していきます。

過去に返済滞納した経歴がある

住宅ローンの審査は、申込者の返済能力の有無が重要なポイントとなっています。そのため、過去の返済で滞納している人は審査が落ちやすくなるのです。過去の返済歴などは、個人信用情報機関に保管されており、必要に応じて金融機関が閲覧できる仕組みになっています。過去5年以内に3ヶ月以上の滞納歴がある場合は注意が必要です。

収入が安定していない、年収基準を満たしていない

金融機関にもよりますが、正社員でなくても、安定した収入があれば審査が通る場合があります。しかし、無職や自由業などで安定した収入が無い場合、返済能力を疑われて審査に落ちることがあります。

また、金融機関によって、年収200万円以上などの年収基準をもうけている場合もあり、基準に達していない場合は資産などがない限り落とされると思っておきましょう。

完済予定時の年齢が基準を満たしていない

多くの金融機関は、完済予定時の年齢に制限をもうけています。65歳など定年退職までの完済を原則としている金融機関が多く、例えば現在50歳で35年ローンを組んで完済時が85歳、といったプランを希望した場合には審査に通りません。

健康状態に不安があり、保険に加入できない

また、住宅ローンを受けるためには、指定の団体信用生命保険に加入することを条件としている金融機関もたくさんあります。自身の健康状態に問題がある場合、団体信用生命保険に加入できないことも。

自分の健康状態で加入できるのかどうか不安な場合は、あらかじめ団体信用生命保険を提供している機関に問い合わせてみることをおすすめします。

できれば本審査前に仮審査を

金融機関では、インターネット上などで仮審査サービスを行っているところもあります。金融機関によっては、即日結果がわかるところも。本審査を受けるには膨大な書類が必要となるため時間と手間がかかりますが、仮審査は必要事項を記入するだけで受けられるところが多くあります。

必ずしも仮審査が通れば本審査も通るとは限りませんが、自分が審査に通るか不安な場合はできるだけ受けておくことをおすすめします。

※2021/1/7 内容を一部修正させていただきました。

執筆者:大堀貴子

CFP(R)認定者 第Ⅰ種証券外務員