住宅ローンの本審査を徹底解説。審査基準と流れ、落ちた時の対策は?

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

目次

本審査と仮審査の違いって?

本審査では、「お金を貸しても良い人かどうか」の最終判断がされます。そのため仮審査と比べて、審査の内容は厳しくなります。返済負担率、個人信用情報と合わせて、健康状態や担保となる物件の権利関係や価値まで、細かく確認されます。

審査の流れは?

1.事前申し込み(仮審査の申し込み)

金融機関に住宅ローンの申し込みを行います。この時点ではあくまで仮審査の申し込みとなります。仮審査で提出する書類は、運転免許証などの本人確認資料や、源泉徴収票などの収入に関する書類、それに購入を希望する物件のパンフレットやチラシなどです。

2.仮審査

仮審査に要する期間は通常1週間程度です。最近ではネット銀行が金利の低い住宅ローン商品を販売しており、人気が高まっています。ネット銀行の住宅ローンに申し込んだ場合、金融機関にもよりますが、仮審査の期間もかなり短く、最短3日程度で結果が通知されるケースもあります。

3.本審査申し込み

仮審査に通過したら、本審査を申し込みます。

4.本審査

本審査では、契約者本人や購入する物件についてより詳細な審査が行われるため、審査に要する期間が長くなり、通常は10日~2週間程度かかります。審査結果は郵送や電話で通知されるのが一般的ですが、インターネットで確認できる場合もあります。

5.契約締結

本審査に通過できたら、契約締結手続きに移行します。この契約の時点で住宅ローンの金利タイプや返済期間などを決定します。金利はローンが実行された時点のものが適用されるのが一般的ですが、住宅ローン契約の時点で決まる金融機関もあります。

また、この手続きとは別に、司法書士との面談が必要なケースがほとんどです。司法書士は金融機関側が指定してくれるので、日程を調整し面談することになります。その際に登記手続きなどを行います。

6.借り入れ

契約手続きが終了して登記手続きも完了すれば、融資金額が指定の口座に振り込まれます。ただし、このタイミングは、住宅ローンの実行は物件の引き渡しと同時に行われるのが原則となっています。

【関連記事】auじぶん銀行の住宅ローン審査は厳しい? 審査に落ちる人の特徴を紹介!

本審査の期間はどれくらい?

住宅ローンの審査期間は金融機関によって異なるので一概には言えませんが、本審査は10営業日程度と考えておくとよいでしょう。ただ審査に要する日数は申込者や金融機関によって異なりますので、申し込み時に確認するようにしましょう。

本審査にはどんな書類が必要?

本審査で必要となる書類は下記の通りです。仮審査時と比べて多くなります。

・本人確認資料:「運転免許証」「健康保険証」「パスポート」など

・住民票

・収入証明資料:会社員の場合であれば、「源泉徴収票」の他、「住民税決定通知書」または「課税証明書」が必要です。

自営業者の方は「確定申告書の控え」のほか、「申告所得税納税証明書」や「事業税納税証明書」が各3年分必要です。さらに法人代表者の方であれば、「法人の決算報告書」や「法人税納税証明書」「法人事業税納税証明書」が各3年分必要です。

・物件確認資料:物件のパンフレットやチラシ、間取り図などが分かる資料の他、「売買契約書」「重要事項説明書」「工事請負契約書」などの写しや「土地および建物の登記事項証明書」などが必要です。

本審査ではどこをチェックしている?

金融機関では、審査のポイントについて公開していません。もちろん、審査に落ちた際の原因についても非公開となっています。

審査基準も各金融機関によって異なりますので一概にはいえませんが、年齢や返済能力、団体信用生命保険(以下、団信)加入における健康状態などのいわゆる「人的審査」、そして購入する物件の担保価値を確認する「物的審査」の2つから、総合的に判断されるといわれています。

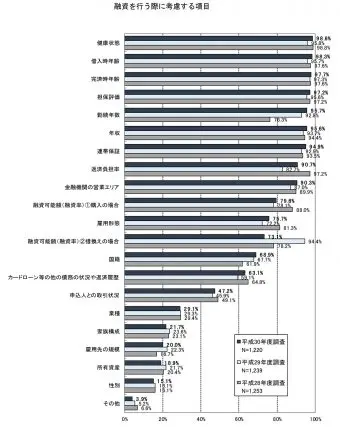

ちなみに、国土交通省が発表している民間住宅ローンの実態に関する調査結果報告書によると、本審査において重要視されている項目で上位に位置するものは下記のようになっております。

(1)健康状態(98.6%)

(2)借入時年齢(98.3%)

(3)完済時年齢(97.7%)

(4)担保評価(97.2%)

(5)勤続年数(95.7%)

(6)年収(95.6%)

(7)連帯保証(94.9%)

審査に落ちてしまった…考えられる理由って?

住宅ローンの審査に落ちる理由としては、以下のような点が考えられます。事前にチェックしておきましょう

1.提出書類の不備

仮審査で提出した書類内容と、本審査の書類内容が異なっていた場合、その内容について再度チェックを行います。もし単なる記入ミスであれば良いのですが、年収などを高く記入するなど虚偽の申請を行っていた場合、審査に通る可能性は低くなります。

虚偽の申告は場合によっては詐欺とみなされますので、このような行為は絶対にしないようにしてください。また、単なる記入ミスであった場合でも訂正などの処理が余分にかかることになり、その分審査時間が長くなることにつながります。

提出書類の内容については、事前に不備がないようにきちんとチェックするようにしましょう。

2.仮審査後に新規で借り入れを行った

仮審査後に新規で借り入れを行うということは、審査時の「他社からの借り入れの有無」の内容が変わることになります。その結果、返済負担率も変わることとなり、最悪の場合審査に通らなくなる可能性もあります。

よほどの理由がない限り、仮審査から本審査前までの新規借り入れは控えるようにしてください。

3.団体信用生命保険へ加入できなかった

金融機関の多くは団体信用生命保険への加入を必須条件としています。したがって、審査においては契約者の健康状態が重視されます。審査の際に健康状態が加入基準に満たなかった場合は、住宅ローンを契約できません。

もし持病があるなど、事前に健康状態に不安があることが分かっている場合は、団体信用生命保険への加入が義務付けられていない「フラット35」などを検討するのも方法の1つかもしれません。

4.担保となる住宅の評価が低い

住宅の評価は立地等にも左右されますが、それ以外に借地権などの他の権利が残っている場合は担保評価が低くなります。中古物件を購入する際や、土地を購入して家を建てる場合などは、その物件や土地に他の権利がついていないか、登記簿などで確認しておくことをおすすめします。

5.信用情報に記録が残っていた

住宅ローンに限らず、金融機関が何らかの融資を行う場合は、必ずその人の信用情報を信用情報機関に照会し、過去に信用事故を起こしていないかどうかの確認を行います。その際、クレジットカードの延滞履歴などもチェックされますので、過去に信用事故を起こした経験がある人は注意が必要です。

信用情報については、本人であれば信用情報機関に情報開示を求めることができます。インターネットで簡単に照会請求でき、手数料も1000円程度となっていますので、不安があるのであれば、事前に確認しておきましょう。

そこでもし、事故情報が載っていることが判明した場合、その情報が消えるまで住宅ローンの申し込みを延期することが賢明です。

【関連記事】

住宅ローンの審査が通らないのには理由があった! クレジットカード利用履歴・健康診断・奨学金なども見られるってホント?

住宅ローンの審査に落ちてしまう人の特徴って?

審査に落ちた後、どんな対策をとるべき?

住宅ローンの審査に落ちてしまうと、「住宅の購入ができないのかもしれない…」と落胆される方も多くいらっしゃることでしょう。しかし、1度審査に落ちたからといって、すぐにあきらめることはありません。住宅ローンの審査に落ちてしまった場合に取るべき対策を3つご紹介します。

借り入れる金融機関を変えて申し込む

住宅ローンは、金融機関によって異なる審査基準が設けられています。そのため、金融機関を変えて申し込むことで、住宅ローンの審査に通る可能性があります。都市銀行や地方銀行などの銀行だけでなく、ネット銀行や信用金庫、信用組合、またはフラット35などで借り入れることを検討してみましょう。

頭金を増額する

頭金を増やすことで借入金額を減らすことができるため、頭金を増額することが可能であれば、審査に通る可能性が高くなるといえるでしょう。

ただし、住宅購入後もさまざまなお金がかかることが考えられますので、貯金を全額頭金にするといった方法は避けたいところです。独身時代の貯金を頭金に充てる、親族に援助してもらえるか確認してみる、などの方法も視野に入れてみましょう。

返済負担率を下げる

住宅ローンの審査に落ちてしまった場合、返済負担率を下げることも対策の一つです。返済負担率とは、年収に占める住宅ローンの年間返済額の割合のことです。

住宅金融支援機構のフラット35では、年収400万円未満の方の返済負担率は30%、年収400万円以上の方の返済負担率は35%とされています。

例えば、年収が500万円で住宅ローンの年間返済額が120万円だった場合、返済負担率は24%になります。

120万円 ÷ 500万円 = 24%

上記のフラット35の返済負担率35%を基準とする場合、24%の返済負担率は安全圏といえるでしょう。なお、年間返済額には、住宅ローンだけでなく他のローンの返済額も加えられます。他に借入れがある場合は、その分返済負担率が高くなるため、注意が必要です。

Q&A

住宅ローンの在籍確認は、どんなことが行われる?

A.住宅ローンの審査の際に、在籍確認が行われる場合があります。在籍確認とは、住宅ローンの申込者が勤務先に本当に在籍しているのかどうかを確認することをいいます。

在籍確認は金融機関から申込者の勤務先へ電話で行われます。このとき、金融機関名ではなく個人名で電話がかかってくることが多いようです。

あくまで「勤務先に在籍しているかを確認すること」が目的ですので、住宅ローンの申込内容の一部や申込者の生年月日や住所など簡単な質問をされる程度で、1分以内に終了することが一般的です。もし不在の場合、電話を受けた人が不在である旨を伝えることで在籍確認が取れたとすることが多いようです。

新規と借り換えでは審査基準が変わる?

A.新規と借り換えでは基本的な審査基準は変わりません。

ただ、購入した物件の価値は時間が経過するにつれてどんどん減少していきますので、借りた方の年収や健康状態、返済実績などが、新規で借りた時と変わっている場合は注意が必要です。新規では審査に通ったのに、借り換えでは落ちるということも考えられます。

まとめ

住宅ローン審査には仮審査と本審査があり、その基準は金融機関によって異なります。

ただ、手順や段取りを知っておくことで、効率良く手続きを踏める上、審査を通過するために注意すべきことを事前に理解できると思います。審査をできるだけスムーズに進めるためにも、事前準備を怠らず、不明点については必ず確認しておくようにしましょう。

出典 国土交通省「平成30年度 民間住宅ローンの実態に関する調査結果報告書」

※2020/9/16 内容を一部修正させていただきました。

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員