住宅ローン審査に落ちた理由と信用情報開示の方法とは?

住宅ローンの審査では、信用情報を必ずチェックされることから「自分は住宅ローンに申し込んでも大丈夫だろうか」と不安になる方もいらっしゃるかもしれません。そのような場合は、事前に自身の信用情報を確認しておくとよいでしょう。

今回は、審査においてチェックされるポイントと併せ、自身の信用情報を確認する方法について解説します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

住宅ローンの審査ではどのような点を審査される?

住宅ローンの審査の基準は金融機関によって異なりますが、共通点もあります。以下にそれぞれ解説していきます。

借入時の年齢と完済時の年齢

住宅ローンの借入時の年齢と完済時の年齢については、どの金融機関も重視します。特に完済時の年齢があまりにも高齢だと融資を受けることができないケースもあります。各金融機関では完済時の年齢を要件のひとつとしています。

多くの金融機関において、住宅ローンの借入時の年齢を「20歳以上70歳未満」としていますが、中には65歳未満としている金融機関もありますので、申し込む前にチェックしておくとよいでしょう。

他のローンも含めた総返済負担率

年収や、年収に対する年間の他のローンも含めた返済額の割合である「総返済負担率」についても、ほとんどの金融機関が審査項目として挙げています。

年収と総返済負担率は密接な関係にあります。いくら年収が高くても、他社からの借り入れがあり、その支払いが続いているという状態であれば、他社からの借入額がない方と比べると審査においては不利となります。

勤務年数

最近では勤続年数が1年以上であれば申し込める住宅ローンが増えてきましたが、現在の職場に至るまで何回も転職を繰り返しているということが分かると、金融機関の担当者は「今後も転職の可能性があり、その際に収入が下がるのではないか」と考える場合もあります。

そうなると返済能力が低いと判断されることにつながることから、職種や年収にもよりますが、転職してすぐの申し込みは控えたほうがよいかもしれません。

購入する物件の評価

見落としがちなのが、購入する物件の評価です。金融機関は、住宅ローンの融資を行う際にその物件に対して抵当権を設定します。金融機関は融資において、ローン利用者の返済が困難になり、その結果貸し倒れの状態になることをできるだけ避けたいと考えます。

その対策として、もしも返済が困難になった際には、金融機関は担保としている物件を売却し、換金することで融資残高の回収に充てるということを行います。したがって、担保となる物件の評価が低い場合、その担保評価額以上の融資は行われないこととなります。

このようなケースでは、審査には通るけれども、希望する借入金額より低い融資額を掲示されることが多く見られます。また、中古物件などで建物の経過年数がかなりたっており、担保評価額がほぼないに等しい状態であれば、審査に通らない可能性は十分に考えられます。

住宅ローンの審査に落ちる理由は?

住宅ローンの審査では、上記で述べた項目を重点的に審査します。前述のとおり、住宅ローンの審査に落ちる理由として考えられるのは、物件の購入価格に対して年収が少なく結果的に総返済負担率が高くなるということ、勤続年数が少ないこと、借入時の年齢、などが挙げられます。

また、ほとんどの金融機関において、住宅ローンを利用する際には団体信用生命保険への加入が義務付けられています。したがって、健康状態の問題で住宅ローンの審査に落ちる可能性もあることを覚えておきましょう。

さらに、審査の上で欠かせないのが、住宅ローン申込者の信用情報です。金融機関は、住宅ローンの審査の過程で信用情報機関に、これまでの事故情報について必ず照会をかけます。その際、過去に延滞などの事故情報があることが判明した場合は、審査に通ることはほぼ不可能だと思ってください。

【関連記事】住宅ローン審査に落ちた後の“正しい行動”と“NG行動”とは?

信用情報とは?

では、信用情報とはどのようなもので、どのような内容が登録されているのでしょうか。

金融機関が信用情報を照会する主な信用情報機関として、「CIC(株式会社シー・アイ・シー)」「JICC(株式会社日本信用情報機構)」そして「KSC(全国銀行個人信用情報センター)」の3社が挙げられます。

CICの公式サイトによると、信用情報を「クレジットやローンの契約や申し込みに関する情報のことで、客観的な取引事実を登録した個人の情報」と定義しています。

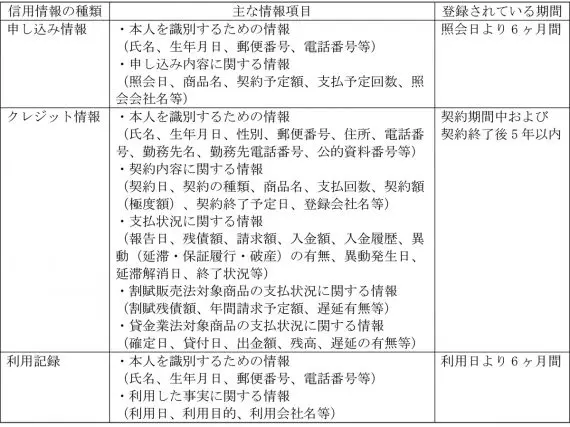

信用情報の種類や主な情報項目、そしてその情報が登録されている期間は以下のとおりです。

(参考:CIC「CICが保有する信用情報/CICの加盟会員から登録される信用情報(※1))

信用情報を自分で調べる方法は?

信用情報機関に登録されている信用情報は、自分で調べることができます。自分で信用情報を調べることを「情報開示の請求」といい、本人であれば行うことができます。逆にいえば、原則として本人以外の人間が調べることはできません。

情報開示の請求における申し込み方法は、インターネットや電話、窓口で行うことができます。各信用情報機関では、パソコンやスマートフォンからの開示請求を受け付けています。

ちなみに、CICの場合、スマートフォンでの情報開示の流れは、以下のとおりです。

1.利用前に手続きの流れについて確認する

2.受付番号を取得する(クレジット契約で利用した電話番号から電話し、取得する)

3.お客さま情報を入力する(ここで受付番号が必要になります)

4.開示報告書が表示されるので、パスワードを入力し、内容を確認する

(参考:CIC「自分の信用情報を確認」(※2))

利用できる時間は8時から21時45分となっており、年末年始も利用できます。利用にあたっての手数料は1000円です。情報開示の流れは各信用情報機関によって異なりますが、手数料はどの信用情報機関を利用しても1000円となっています。

各信用情報機関のサイトに情報開示の流れについて掲載していますので、事前に確認しておくことをおすすめします。

まとめ

住宅ローンの審査に落ちた理由を知ることはできませんが、審査ではどのようなところを重視しているのか、自分はそれらをクリアすることができるのかを事前に確認しておくことは大切なことです。

特に信用情報については、過去に金融事故を起こしたことを忘れているケースや、まさか自分が金融事故など起こしているはずがないという思い込みが、後の審査に影響する可能性も否定できません。

事故情報がなければそれで安心しますし、もし事故情報があったとしたら、その対策を考えなければなりません。

開示結果は、郵送のみの場合や即日に分かるなど、信用情報機関によって異なりますので、早めに結果を知りたいという方は、即日で結果が分かる信用情報機関を利用するとよいでしょう。

(※1)CIC「CICが保有する信用情報」

(※2)CIC「自分の信用情報を確認」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員