【FPが解説】住宅ローンの借り換えで確認したい3つのポイント

特に住宅ローンは少し改善するだけでも日々の生活が大きく変わってきます。住宅ローンは近年、低金利の状態が続いています。

仮に2000万円を借り入れて35年で返済をしたい場合、金利が「2%」と「2.1%」のわずか「0.1%」の違いでも、トータルで約43万円の返済額の違いが出てきます。低金利である今、少しでもお得な金利で住宅ローンを借りることができるように、住宅ローンの借り換えを検討されてみてはいかがでしょうか。

※ローンの借り換えなどをする場合は、これまでローンの滞納がないかなどの所定の審査があります。

2級ファイナンシャル・プランニング技能士、AFP、第一種証券外務員

防衛大学校卒業後、海上自衛隊に入隊するが、体調悪化のため退職。

退職後、自身のお金に関する知識がないことに危機感を持ちFPの勉強を始める。

現在は保険の見直し業務や転職支援などを通して、ライフプランのトータルサポートを行っている。

https://www.kura-so.com/

住宅ローンの借り換えとは?

住宅ローンの借り換えとは、今組んでいる住宅ローンの会社を変える、また変動金利から固定金利に変えることによって、住宅ローンの負担を減らすことをいいます。

もちろん、金利タイプを変更すれば必ずしも負担が減るというわけではありません。借り換えの一例には、現在借りている住宅ローンを別の金融機関から借り入れて、一括返済を行う方法があります。

それにより、新しいローンでの返済額のみ残るので、そのローンを月々返済していくことになります。借り換えによって、元本は変わらないものの、軽減された金利での差額が住宅ローンの借り換えによるローンの軽減額となるのです。

住宅ローンの借り換えには、借り換え回数を制限する規定はありません。そのため、何回でも借り換えを行うことができます。

しかし、中には借り換え時には違約金を支払うことを規定しているローン会社もあるため、借り換えを検討されている際には、まず今のローンの契約書を確認されることをお勧めします。住宅ローンの借り換えを検討してもよい方は次のような方です。

今の金利よりも金利が低くなる

金利が下がるとローンの返済額が下がる可能性があります。

今後収入が減る可能性がある

ローンには審査があります。そのため、今後収入が減る可能性が高い方は、審査が通る今のうちに借り換えを検討してもよいかもしれません。

転職の予定がある

転職も住宅ローンには大きな影響を与えます。住宅ローンは、年収と勤続年数が審査要件に入っていることが多いためです。転職の予定があり、かつ借り換えを検討されている場合には、転職前に借り換えておく必要があります。

健康なうちに見直しておきたい

住宅ローンは団体信用生命保険に加入することが一般的です。団体信用生命保険は健康状態を告知する必要があり、健康でない方は団体信用生命保険の加入を断られる可能性があります。その場合、住宅ローンの見直しができない可能性もあるため、健康なうちにローンの見直しを行うことをお勧めします。

住宅ローンの借り換えのメリット

住宅ローンを借り換えることによって、次のようなメリットがあります。

・金利が下がって返済額が少なくなる

・団体信用生命保険の内容を充実させることができる

・低金利のうちに固定金利に切り替えることができる

これらのメリットを一つひとつみていきます。

金利が下がって返済額が少なくなる

住宅ローンにとって、金利は大きなポイントとなってきます。住宅ローンは長期の借り入れであるため、0.1%の金利の違いでも返済額に大きな差が出ることがあります。そのため、低金利時代の今が、借り換えをして金利を下げ、返済額を少なくできるチャンスです。

団体信用生命保険の内容を充実させることができる

住宅ローンを組む際には、団体信用生命保険に加入します。団体信用生命保険は、基本的には住宅ローンに加入されている方が亡くなった場合や、高度障害状態となった場合などに適用されます。最近では「がん診断」でも団体信用生命保険の適用となり、住宅ローンがその時点で全額返済となります。そのため、住宅ローンを見直すことによって、団体信用生命保険の見直しも同時に行うことができます。

低金利のうちに固定金利に切り替えることができる

低金利である今は、固定金利に変えるチャンスでもあります。変動金利は金利が6ヶ月ごとに変動していくため、毎月の収支計画が立てづらいというデメリットがあります。そのため、固定金利にしたいけれど金利が高いからといって敬遠されていた方でも、今であれば切り替えるチャンスとなります。

住宅ローンの借り換えは、このようなメリットがあることはもちろんですが、次の項目で示すようなデメリットもあります。そのため、メリットとデメリットを十分に把握されたうえで、借り換えを行うことをお勧めします。

気をつけないといけない3つのポイント

住宅ローンを借り換えるにあたって、気をつけなければならないポイントが3つあります。このポイントは住宅ローンを借り換えるにあたってデメリットにもなることですので、十分に注意をして、借り換えることが大切です。

手数料などの諸費用がかかる

住宅ローンを借り換えるためには、住宅ローン会社へ「融資手数料」、抵当権の移転のための「司法書士への報酬」や登記の際の「印紙税」、「登録免許税」などがかかります。そのため、諸費用だけでも場合によっては50万円以上かかる場合があります。

そのため、この手数料を支払っても借り換えがメリットになるかどうかを検討しなければなりません。また、これらの費用は原則として一括払いとなりますので、この額を一括で支払うことができる支払い能力があるかも検討のポイントとなってくるでしょう。

審査のための書類が必要

住宅ローンを借り換えるにあたっては、新しいローン会社での審査が必要になってきます。そのため、審査のための書類を事前に整えておく必要があります。審査のために必要なものとして、「住民票」や「課税証明書などの所得を確認できるもの」、「自宅購入時の物件資料」などをあらかじめ取り寄せておく手間がかかるということも考慮しましょう。

借り換えることで返済額増加の可能性も

基本的には住宅ローンは借り換えることで返済額が軽減されますが、前述の通り借り換えには諸費用がかかります。そのため、場合によってはローン自体の返済額が減ったとしても、諸費用を考慮すると返済額が増加してしまう可能性も考えられます。

また、住宅ローンを変動金利から固定金利に変更した場合には、変動金利のままの方が、結果的に総返済額が少なかったということも考えられますので、注意が必要です。

どのぐらい軽減するのか?

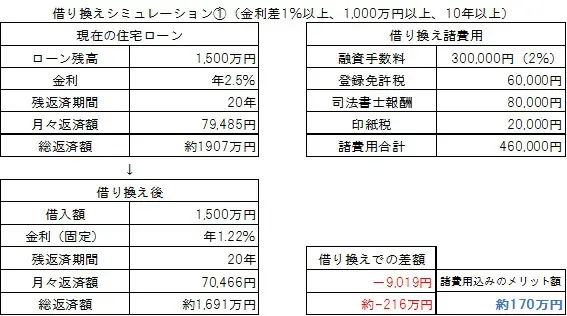

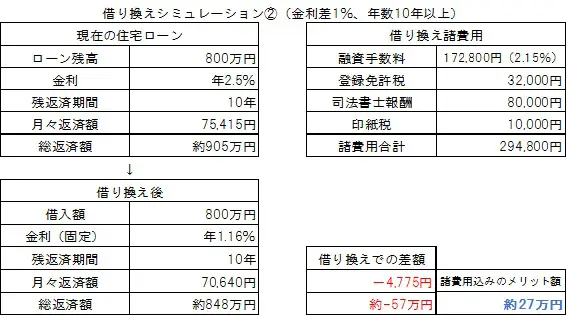

それでは、住宅ローンを借り換えることによって、どれだけ負担額が軽減するのでしょうか。下に2つのシミュレーションを出しました。

(1)現在:ローンの残高が1500万円の方。残返済期間は20年。現在の金利は固定金利年2.5%

借り換え後:金利のみ、固定金利年1.22%に借り換えた場合

借り換えを行ったことによって、毎月の返済額が「9019円」減り、トータルで「216万円」の軽減につながりました。借り換えの際の諸費用が46万円だったとすると、諸費用を考慮した額は「170万円」となりました。

この場合は、借り換えによるメリットが得られるため、十分に住宅ローンの借り換えを検討されてもよい条件となります。

※このシミュレーションは一例です。そのため、住宅ローンの借り換えの際には、金融機関に見積書を出してもらうことをお勧めします。

(2)現在:ローンの残高が800万円の方。残返済期間は10年。現在の金利は固定金利年2.5%

借り換え後:金利のみ、固定金利年1.16%に借り換えた場合

借り換えを行ったことによって、毎月の返済額が「4775円」減り、トータルで「57万円」の軽減につながりました。借り換えの際の諸費用が約30万円だったとすると、諸費用を考慮した額は「27万円」となりました。この場合は、借り換えによるメリットが得られるため、十分に住宅ローンの借り換えを検討されてもよい条件となります。

このように、住宅ローンを借り換えることによって数十万円~数百万円の軽減につながることがあります。この額は住宅ローンの現在の条件や借り換え後の条件などによって大きく変わってきますので、まずは検討されている借換先に見積書を出してもらい、比較していただくことが重要になってくるかと思います。

また、住宅ローンの残りの返済額が少なかったとしても、十分に借り換えの効果を得られるがありますので、返済期間が短いからとあきらめずに借り換えを検討されてもよいかと思います。

※このシミュレーションは一例です。そのため、住宅ローンの借り換えの際には、金融機関に見積書を出してもらうことをお勧めします。

借り換えの方法

借り換えの方法は、次のようなフローになります。

「現状を把握する」

↓

「借換先の候補」を決める

↓

「候補先で見積もりを出してもらう」

↓

「比較検討」

↓

「仮審査、本審査」

↓

「借り換え」

まずは、借り換えることによってメリットがあるかどうかを比較検討する必要があります。そのためには、まず借換先であるローン会社の候補をいくつかあげ、見積もりを出してもらう必要があります。その際に、審査に必要な書類もヒアリングし、すぐに仮審査、本審査に進めるように準備を行いましょう。

このフローをすべて完了するには1ヶ月以上の時間がかかることがあるため、前もって準備を行うことが必要です。

まとめ

住宅ローンは借り換えることによって、その金利差が返済額の軽減になります。しかし、借り換えには審査があることはもちろんのこと、融資手数料や登記などに関する手数料などの諸費用がかかるため、その諸費用を賄えるほどのメリットが発生するかということが一番のポイントとなります。

また、ローンの借り換えには多くの書類と多くの時間が必要になります。そのため、前もった準備と下調べを行うことが重要です。低金利である今だからこそ、住宅ローンの借り換えは検討する価値が十分にありますが、間違った選択をしないように十分注意することが必要です。

執筆者:藤山優里

2級ファイナンシャル・プランニング技能士、AFP、第一種証券外務員