住宅ローンの借り換えを検討する前に確認したい3つのポイント

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

住宅ローンの借り換えをする人ってどのくらいいるの?

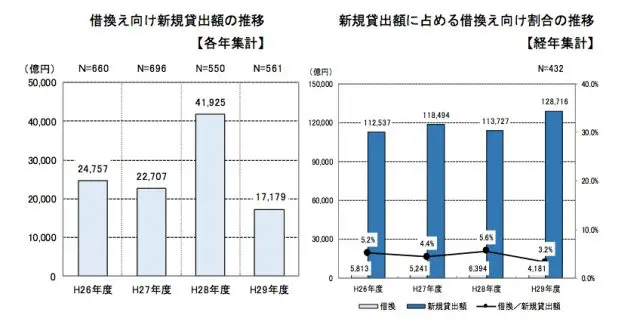

国土交通省資料「平成30年度民間住宅ローンの実態に関する調査結果報告書」によると、平成29年度の住宅ローン申込者全体に対し、借り換えを申し込んだ人の割合は3.2%です。

(出典)国土交通省資料「平成30年度民間住宅ローンの実態に関する調査結果報告書」

住宅ローンの借り換えによるメリット

では、借り換えを行うことによってどのようなメリットがあるのか、見ていきましょう。

■返済額を減らせる可能性がある

冒頭でも述べたように、借り換えは総返済額を減らすための見直し方法の1つです。住宅ローンの残高や残りの返済期間にもよりますが、今よりも低い金利の住宅ローンに借り換えることで、総返済額を減らすことができます。

■金利を変更できる

2つ目のメリットは、金利の見直しができることです。昔に比べ固定金利の利率はかなり下がってきており、1%を下回る商品も出てきています。

変動金利から全期間固定金利への借り換えを行うことによって、将来金利が上がるリスクをなくすことができます。また、固定金利にすることで、今後の返済計画が立てやすくなるという点もメリットといえるでしょう。

■ライフスタイルに合わせた団信を検討できる

最近の住宅ローン商品には、さまざまな特典がついているものが用意されています。団体信用生命保険(団信)の種類の多様化や、特約を無料で付与できるのもその1つです。

通常の団信は、住宅ローンの返済期間中に死亡もしくは所定の高度障害状態となった場合に、住宅ローンの残高が0円になるという保険ですが、最近登場した団信には「がんと診断確定された場合」に住宅ローンの50%、もしくは100%(全額)が返済不要となるものや、「特定の疾病などで入院となった場合」に保険金が支払われるなど、死亡もしくは所定の高度障害状態となった場合以外でも、住宅ローンの残高に対して何らかの保障を行うものがあります。

今までの契約では足りていなかった部分を借り換えによって補うことで、保障をより充実させるというメリットがあるといえるでしょう。

住宅ローンの借り換えによるデメリット

反対に、借り換えに伴うデメリットも存在します。

■諸費用がかかる

住宅ローンの借り換えを行うということは、今までの金融機関との契約を解除し、新たに別の金融機関に契約を結ぶことになります。

したがって、初回の住宅ローンを契約した時と同じように手数料が発生します。発生する手数料の種類としては、「事務手数料」「保証料」「団体信用生命保険料」「印紙税」「登記費用」などです。

もちろん、金融機関や借入額によって異なりますが、最低でも30万円くらいはかかると思っておいたほうが良いでしょう。

■借り換えの手続きが面倒

住宅ローンの借り換えを行う際は、新規に住宅ローンを申し込む時と同様に審査を行います。したがって、その審査に必要な書類をそろえる必要がありますし、審査に通った場合は契約手続きなどの時間も必要になります。

住宅ローンの借り換えをする前のポイント

一般的に住宅ローンの借り換えを行うほうが良い人の条件としては、次の3つが挙げられます。

1.残りの返済期間が10年以上残っている

2.返済残高が1000万円以上ある

3.借り換えた場合の金利差が今よりも0.5%以上ある

実際に住宅ローンを借り換える際は、下記のポイントをチェックし、各金融機関の住宅ローンを比較しましょう。

・金利

・金利タイプ(固定、変動、固定金利選択型)

・繰り上げ返済のしやすさ

・借り換え時の諸費用

ここで一番注意したいポイントは、「金利タイプ(固定、変動、固定金利選択型)」です。現在のような低金利の状況下においては、変動金利から固定金利への借り換えを選択される方も多いと思います。

実際は、変動金利より固定金利のほうが利率は高いので、借り換えをした場合の返済総額は増えてしまいますが、あくまで将来の金利上昇を考えての借り換えという観点でしっかりと捉え、返済総額の増加に惑わされないようにしてください。

変動金利から固定金利への借り換えにおいては、保証料を含めた金利と諸費用の負担が少ない住宅ローンを選び、その上で想定している将来の金利上昇分を加味した返済総とを比較することが大切です。

また、住宅ローンの残年数や残高が少ない場合や金利差があまりない場合は、借り換えても思ったほどの返済額削減効果に結びつかない場合があります。

しかしここで述べたポイントを踏まえて、上手に借り換えることができれば、最終的に総額で数百万円の返済額削減効果に結びつくこともあります。

一方で、以下のように、借り換えを行いたくてもできない条件があります。

1.過去に住宅ローンを滞納したことがある

2.借り換えのシミュレーションの結果、住宅ローンの残高が返済比率を上回る

このような場合は、借り換えを行うことはできませんので注意が必要です。もちろん、以後ずっと借り換えができないというわけではありませんので、ご自身の属性や収入状況なども踏まえながら、借り換えのタイミングを検討してみましょう。

Q&A

Q.借り換えをする際に必要な書類って会社によって違うの?

A.借り換えをする際に必要な書類については、金融機関はもちろん、その人の属性によっても違ってきます。以下に一般的な必要書類について挙げておきますので、参考にしてください。

1.本人確認書類:「運転免許証」「健康保険証」「住民票」「印鑑証明書」など

2.借り換え先の金融機関に提出する書類:「住宅ローン申込書」「金銭消費貸借契約書」「団体信用生命保険申込書兼告知書」「適用金利に関する特約書」「借入利率および返済方法等に関する特約書」など

3.現在住宅ローンを支払っている金融機関との契約書類:「金銭消費貸借契約書」の他、「住宅ローン返済予定表」など

4.収入証明書類:「源泉徴収票」「住民税決定通知書」「確定申告書の控え」など

5.住宅に関する書類:「登記済証(権利証)」「明細地図」「登記事項証明書(土地・建物)」の他、マンションであれば「分譲案内(パンフレット)」など

Q.借り換えた後に、さらに借り換えを重ねることはできるの?

A.住宅ローンの借り換え後、支払いを1回でも行っていれば次の借り換えを行うことは可能です。ただし、前述のデメリットでも述べたとおり、諸費用や手間がかかることを考えて、総合的に判断するようにしましょう。

また、借り換えた後の支払いが始まっていない場合や、住宅ローンの滞納がある場合の他、借り換えのシミュレーションの結果、住宅ローンの残高が返済比率を上回る場合は、借り換えを行うことはできませんので注意してください。

まとめ

現在、日本は超低金利といわれる時代が続いており、住宅ローンの借り換えには絶好のタイミングであるといえるでしょう。各金融機関もさまざまな住宅ローン商品を販売しており、次々と新しい商品も出てきています。

住宅ローンの借り換えにおいては、総返済額を削減できることが最大のメリットですが、諸費用(手数料)がかかることや、手続きが面倒というデメリットもあります。

金額的なメリットだけにとらわれず、金額以外のメリットも考慮した上で、借り換えをするかどうかを判断するようにしてください。

(参考・出典)

国土交通省資料「平成30年度民間住宅ローンの実態に関する調査結果報告書」

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員