住宅ローンの審査に落ちてしまった…。その理由とは?

ただし、住宅ローンにはそれぞれの金融機関が実施する「審査」があり、審査に落ちて借りられない場合や希望額を借りることができない場合などがあります。今回は住宅ローンの審査について確認してみたいと思います。

ファイナンシャル・プランナー

住宅ローンアドバイザー ,宅地建物取引士, マンション管理士, 防災士

サラリーマン生活24年、その間10回以上の転勤を経験し、全国各所に居住。早期退職後は、新たな知識習得に貪欲に努めるとともに、自らが経験した「サラリーマンの退職、住宅ローン、子育て教育、資産運用」などの実体験をベースとして、個別相談、セミナー講師など精力的に活動。また、マンション管理士として管理組合運営や役員やマンション居住者への支援を実施。妻と長女と犬1匹。

住宅ローンの審査ってどんな流れ?

金融機関での住宅ローンの審査には多くの場合「事前審査」と「本審査」の2段階があります。

住宅ローンの契約は、物件の売買契約が完了しないと締結できません。物件を購入したものの、万が一、住宅ローンを借りることができない場合には、購入資金を調達できなくなります。そのため、住宅ローンの事前審査と物件の購入の申し込みは、通常、同時並行して進められます。

事前審査の申し込みは、不動産会社や住宅会社に依頼することが多く、必要書類の準備や申し込み手続きなどの煩雑な作業をある程度任せることができます。また、自分自身でネット銀行や金融機関に申し込むこともできます。

特に、ネット銀行の場合はパソコンやスマホからいつでもどこでも住宅ローンの申し込みができるなど利便性が高く、審査に要する期間も短縮されるメリットがあります。そして、この事前審査を通過しないと次の「本審査」に進むことができません。

本審査ではより詳細な審査内容となるため、提出しなければならない書類も多くなります。本審査を通ったところでようやく住宅ローンの契約となります。

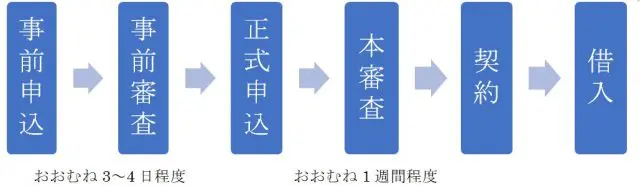

申し込みから審査結果が出るまでに要する期間は金融機関によって異なりますが、下の図の通り、一般的には事前審査で3~4日程度、本審査で1週間程度かかるといわれています。

不動産会社に購入を希望する物件を押さえておいてもらえる期間は1週間程度の場合が多いため、事前審査の申し込みは速やかに行わないと間に合わなくなるおそれもあります。不動産会社にも審査の流れなどをよく聞いて、余裕のあるスケジュールを立てるようにしましょう。

≪一般的な住宅ローン審査の流れ≫

≪筆者作成≫

住宅ローンに落ちてしまう理由

住宅ローンの審査の際に、金融機関ではどのようなところを見ているのでしょうか? 審査を申し込む人にとっては最も気になるところでしょう。一般的にいわれる住宅ローンの審査に落ちてしまう理由を見てみたいと思います。

1、申込者の信用度が基準を満たしていない

住宅ローンの申込者の信用度において金融機関が定める基準を満たしていない場合などが該当します。

特に、申込者の就業状況や申込時の年齢などがチェックされます。金融機関は貸したお金を確実に回収できるのかという観点を最優先で考えます。仮に、申込者が転職した直後である場合などは、お金を貸し出すことが難しくなります。

2、他の債務で遅延などがある

マイカーローンやカードローン、クレジットカードの支払いなど他の債務の返済状況による信用情報も審査に影響してきます。延滞の情報などが残っていると信用度が低くなってしまうため、新たに住宅ローンを借りることが困難になります。

3、「返済負担率」を超過している

「返済負担率」とは、申込者の年収に占める借入返済額の割合を示す数値です。例えば、フラット35では、年収400万円未満の場合には30%以下、年収400万円以上では35%以下と返済負担率の上限基準を定めています。

そして、この返済負担率を算定する際には、住宅ローンのみならず、他のローン(マイカーローンなど)も含んだ返済額で計算されます。つまり、住宅ローン単独では上限の基準に満たない場合でも他の借り入れの残高が影響して、住宅ローンの借入額が制限されることがあります。

このような場合には可能な範囲で、住宅ローンの審査の前にマイカーローンなどの他の借り入れを一括で返済しておくことも一つの対処方法となります。

4、健康状態に問題がある

ほとんどの住宅ローンでは団体信用生命保険の加入が必須条件となっています。つまり、団体信用生命保険に加入できる健康状態にないと、住宅ローンを契約することができません。

5、不動産の担保評価

金融機関は住宅ローンの契約の際に、同時にその不動産を担保とする抵当権を設定します。これは、万が一住宅ローンの支払いが滞った場合に、この抵当権を実行して住宅ローンの残債の返済に充てるためのものです。

つまり、購入する不動産にある程度の担保価値がないと住宅ローンの契約に至らないことになります。

住宅ローンの事前審査と本審査って何が違う?

事前審査とは、文字通り本審査に進むための事前の仮の審査といったところでしょう。その審査基準は金融機関ごとに異なりますが、多くの金融機関における審査基準は、以下のようなものといわれています。

(1)完済時の年齢、借入時の年齢

(2)健康状態

(3)勤務年数、年収

(4)購入不動産の担保評価

(5)連帯保証

(6)融資可能額(返済負担率)

まず、(1)年齢ですが、完済時年齢の上限はほとんどの金融機関の場合、80歳未満と定められます。それによって返済期間の長短にも影響が出てきます。また、申込時年齢は金融機関によって異なりますが、おおむね「満20歳以上満65歳以下」などとなっています。ちなみにフラット35の場合は70歳未満となります。

次に、(2)健康状態については、前述の通り、ほとんどの住宅ローンは団体信用保険の加入が必須となっています。病気などのために加入できなかったり、生活習慣病のリスクが高い人などは住宅ローンの契約にも影響を及ぼす可能性があります。

(3)勤務年数については、多くの金融機関が勤続年数を最低2~3年以上と定めています。同じく自営業者の場合でも営業年数が2~3年以上と定めている場合が多いです。また、派遣社員や契約社員の場合には借り入れは難しいことが多く、金利や保証料が高めとなる傾向があります。

(4)不動産の担保評価についても、金融機関としては最重要視する項目といえるでしょう。住宅ローンの支払いが万が一滞ってしまった場合には、その物件を担保として支払うことになります。

債権者である金融機関としては、その物件が返済に充てられるだけの担保価値があるのかということが判断基準となります。そのため、物件の担保評価が高いと金融機関が判断をすれば、住宅ローンの審査にも有利に働く可能性があります。

せっかく事前審査を通過しても、本審査で落とされてしまうと住宅ローンの契約はできません。本審査では事前審査よりも詳細な審査を行うため、提出しなければならない書類などが多くなります。必要となる書類などはおおむね以下の通りです。

(1)実印、印鑑証明書

(2)住民票

(3)課税証明書(住民税決定通知書)

(4)源泉徴収票(会社員など)、確定申告書(自営業など)

(5)本人確認書類(運転免許証や健康保険証など)

(6)売買契約書(不動産売買契約書、重要事項説明書) など

※事前審査の段階では認め印でOKですが、本審査では実印での押印と印鑑証明書が必要となります。

住宅ローンの審査に落ちないためにできること

大まかな審査の流れとその審査基準を説明してきましたが、申込者にとって最も重要なのは可能な限り審査に落ちないようにすることです。審査に臨むにあたって事前に知っておくべきポイントを確認してみましょう。

1、頭金をできるだけ準備しておく

手元に預金などの頭金が十分に用意されていれば、年収などの理由から借入希望額に満たない場合などがあっても対応できる可能性があります。

せっかく見つけた希望にかなう自宅を購入する際に臨機応変に対応できるよう頭金に充てることができる現預金などを事前に準備しておくことをお勧めします。もちろん、その後の生活資金や子どもの教育資金などの支出を考慮した上での計画が必要です。

2、ペアローンや親子リレーローンなどを検討する

例えば、夫の年収だけでは希望の自宅の購入に必要な借入額の住宅ローンを組むことが難しい場合などには、さまざまなローンの方法があります。ペアローンとは、親子や夫婦などで住宅ローンを組み、双方が互いに連帯債務者として返済していくなどの仕組みです。

また、親子リレーローンとは、親が高齢、収入が少ない、などの場合に子どもが住宅ローンを引き継ぐことで長期間の借り入れが可能となる仕組みです。その他にも夫の収入に妻の収入を合算する「収入合算」という方法もあります。

3、クレジットカードなどを整理しておく

クレジットカードの支払いを遅延しただけでも信用情報に記録され、住宅ローンの審査にも影響が出ることがあります。本人にとってはちょっとした延滞なので気にもとどめていなかったケースが多いことでしょう。延滞している支払いなどがあれば、できるだけ返済しておきましょう。

Q&A

1:フラット35には事前審査がないと聞いたけど本当?

A1:フラット35では申し込みを受けた金融機関が事前審査を行い、住宅金融支援機構が本審査を行います。フラット35の場合は、利用するための「人」や「住宅」の条件が前もって公表されていることが特徴です。住宅の条件には、住宅金融支援機構が定める技術基準に適合した「適合証明書」が必要であるなどの条件があります。

2:審査がゆるい金融機関はある?

A2:住宅ローンの審査基準は金融機関ごとに異なるため、ある銀行では審査に落ちても、他の銀行の審査には通ることもあります。つまり、どの金融機関だから審査がゆるいということを明確にすることはできません。

ただし、フラット35の場合は一般の住宅ローンと審査基準が違うとされています。

例えば、フラット35の場合は、雇用形態や勤続年数には制限がなく、勤務状況などの人的審査よりも担保の対象とされる物件審査(建物の技術基準)に重点が置かれている傾向があるといわれています。

このような点を加味すると、どの金融機関で申し込んでもフラット35を選択した場合の方がローンの審査は通りやすい傾向にあるといえます。また、フラット35には公的融資としての側面がありますので、一般の住宅ローンと比較して自営業の人も審査に通りやすい傾向にあるともいわれています。

ただし、昨今ではフラット35の延滞者の増加や審査の甘さを問題視する動きなどもあり、以前のように明確に「フラット35だから審査が甘い」といわれることはなくなっています。

まとめ

住宅ローンの審査に落ちてしまうと、夢のマイホームを取得することが難しくなります。できる限り若いうちから貯蓄や保険などを使って頭金を準備しておくことが重要となるでしょう。

また、住宅ローンの返済期間は極めて長期に及びます。その間には考えもしなかった環境の変化が生じることもあるでしょう。住宅ローンは「借りることができる金額」ではなく、「無理なく返済できる金額」の借り入れを心掛けましょう。

執筆者:高橋庸夫

ファイナンシャル・プランナー