住宅ローンの審査に通るために、押さえておきたいポイントとは?

今回は、住宅ローンにおける審査の内容と、審査に通るためのポイントについて説明します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

住宅ローンにある2つの審査

住宅ローンの審査には、仮審査といわれる「事前審査」と「本審査」の2つがあることがほとんどです。

この2つの審査で「人的な信用面」と「物的な担保価値」を審査し、どちらかに問題がある場合は審査落ちとなります。住宅ローンを申し込んだ人に信用があり、かつ、価値ある土地建物を購入しているかを判断するのが、この2つの審査の目的といえます。

ちなみに事前審査は銀行などの金融機関が行い、本審査はその保証会社が行います。

■事前審査

事前審査とは「住宅ローンに正式に申し込めるか」を判断する審査のことです。

そのため、申込書には氏名や住所以外にも、「家族構成」「借入時年齢」「年収」「勤続年数」「勤務先」等の個人情報のほか、他社の借り入れ状況などを記載することになっています。また、現在他社からの借入金がある場合、その内容についても細かく記載する必要があります。

事前審査に申し込むと、信用情報機関の信用情報に“傷”がないかどうかの照会をかけます。したがって、過去に信用事故(傷)を起こしているような場合は、この時点で審査に落ちてしまいます。

事前審査にかかる期間は、一般的には3~4日程度といわれています。ただし、金融機関によってはもっと長くかかることもありますし、申し込んだ翌日に結果が出ることもあります。

■本審査

本審査は、事前審査に通過した人だけが受けることができる審査です。事前審査は金融機関の支店で行われることがほとんどですが、本審査となると本店決済となります。また、保証会社とも契約する必要があるため、本審査にかかる期間は事前審査よりも長く、1週間~2週間程度といわれています。

本審査においては、その人の「属性」や「健康状態」はもちろんのこと、「購入する物件の担保評価」まで審査されることから、事前審査に加え、より厳しい審査が行われると思ってください。

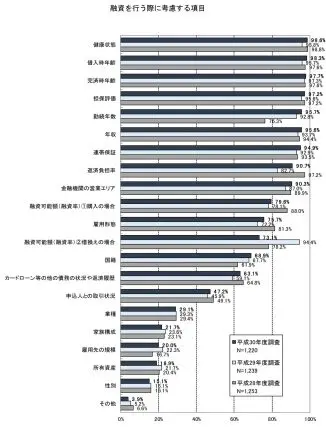

国土交通省が発表している民間住宅ローンの実態に関する調査結果報告書によると、本審査において重要視されている項目で上位に位置するものは、「健康状態」(98.6%)、「借入時年齢」(98.3%)、「完済時年齢」(97.7%)、「担保評価」 (97.2%)、 「勤続年数」(95.7%) 、「年収」(95.6%)、「連帯保証」(94.9%)です。

事前審査で行った、「年収」「返済比率(年収に対する年間返済額の割合)」「融資率(住宅購入費に対する住宅ローンの割合)」「信用情報」「勤務形態」「勤続年数の長さ」「勤務先の信用力」などの審査結果を、本審査において再度確認するとともに、「健康状態」と「物件の担保評価」を併せ、融資してよいかどうかの総合的な判断を行います。

住宅ローンの審査を通すためのポイント

住宅ローンの審査は、いくつかのポイントに基づいて進んでいきます。したがって、事前にそれらのポイントを把握しておくことが大切です。ここでは、審査を通すためのポイントについて一つひとつ詳しく説明します。

■借入金額

借入限度額と借入金額は、同じように見えて実はまったく異なるものです。借入限度額とは金融機関が融資できる限度額。これに対して借入金額とは、自分が無理なく返済できる金額のことです。

借入限度額については、ほとんどの金融機関の公式サイト内でシミュレーションできるようになっていますので、ご自身の年収と金利および借入期間を入力することで大まかな金額が把握できます。その金額の範囲内で、年間の返済額なども考慮しながら、無理なく返済できる金額を借り入れるようにしましょう。

■返済負担率

返済負担率とは、住宅ローンの年間返済額を年収で割ったもので、一般的に金融機関は、返済負担率の基準を30~35%に設定しています。

融資を受けるにはその基準以下であることが条件とされます。したがって住宅ローンを申し込む際には、その金融機関の返済負担率の基準を事前に確認し、ご自身の年収と年間返済額から計算した返済負担率が基準を満たしているかどうか、判断するようにしてください。

■信用情報

住宅ローンに限らず、金融機関が何らかの融資を行う場合は、必ずその人の信用情報を信用情報機関に照会し、過去に信用事故を起こしていないかどうかの確認を行います。その際、クレジットカードの延滞履歴などもチェックされますので、過去に信用事故を起こした経験がある人は注意が必要です。

信用情報については、本人であれば信用情報機関に情報開示を求めることができます。インターネットで簡単に照会請求でき、手数料も1000円程度となっていますので、不安があるのであれば、事前に確認しておきましょう。

そこでもし、事故情報が載っていることが判明した場合、その情報が消えるまで住宅ローンの申し込みを延期することが賢明です。

■勤務年数

住宅ローンの返済は長期間にわたることから、「安定した返済能力がある」ことが審査におけるポイントです。そのため、勤務年数も長ければ長いほど審査に有利になります。目安として、「まず1年、できれば3年」を目指して、審査に備えるようにしてください。

■職業

職業についても、「安定した返済能力につながるかどうか」を見るうえで重要なポイントです。正社員や公務員であれば審査に通る可能性は高く、逆に派遣社員や自営業は不利になるケースが多く見られます。

■収入

収入は借入金額や返済負担率を計算する際にも使われることから、審査における重要なポイントです。基準を満たす最低限の収入があることはもちろん、その収入が安定したものであるかどうかについても「年間の返済額が年収に対して無理がないか」という視点で審査されます。

■担保評価(物件)

住宅ローンを融資する金融機関は、対象となる物件に「抵当権」を設定するため、返済不能に陥った場合に備えて、その購入物件が融資額に耐えうる価値があるかどうかをチェックします。もし、購入する予定の物件に「借地権」が設定されている場合は、担保評価が低くなってしまいます。

不安であれば、事前に購入する物件について何らかの権利が設定されていないか、法務局にて登記簿を閲覧するなどして確認することをおすすめします。

■頭金

頭金は購入時に現金で支払う金額のことで、預貯金や両親からの資金援助など、住宅ローン以外で用意する資金になります。一般的に頭金は購入価格の1~2割程度が理想とされていますが、頭金がゼロでも利用可能な住宅ローン商品は存在します。

ただ、頭金を用意することで借入金額を減らすことができ、毎月の返済額や利息を抑えることにつながることから、できれば無理のない範囲で用意するようにしましょう。

■健康状態

住宅ローンの多くは団体信用生命保険の加入が必要なため、本審査では健康状態が重視されます。基準は保険会社によって異なりますが、持病などがあり、団体信用生命保険への加入が難しい状態であれば、本審査に落ちてしまう可能性があります。

最近では持病があっても加入できる、「緩和型」の団体信用生命保険を用意している金融機関も増えてきています。健康状態に自信がない場合は、自分が申し込んだ金融機関がどのような保障プランを用意しているのか、そしてそれに加入できる条件を満たしているかどうかについて、事前に確認しておきましょう。

住宅ローンの2つの審査に落ちてしまった後の対策

住宅ローンの審査基準は、それぞれの金融機関によりさまざまです。1つ目の金融機関で本審査に落ちたとしても、2つ目や3つ目の金融機関ではOKとなるケースも珍しくありません。したがって、できれば事前審査においては複数社に申し込んでおくことをおすすめします。

ただし、あまりにも多くの金融機関に申し込んでしまうと、「短期間に多くの金融機関へ事前審査を申し込んだ」という情報が信用情報機関に登録されることになり、審査において不利な条件となってしまいます。ですので、申し込む際は3~4社程度に抑えておくようにしましょう。

また、年収などの属性や健康状態に問題があり、本審査に落ちたというケースであれば、基準の緩い金融機関に申し込むことも1つの方法です。

例えば、住宅金融支援機構と民間の金融機関が提携する「フラット35」は、「申込者」と「物件」のそれぞれの審査基準が公開されており、両方の基準を満たしていれば、高い確率で審査に通る可能性があります。それらの基準を確認し、問題なさそうであれば申し込みを行うとよいでしょう。

まとめ

住宅ローン審査は、「事前審査」と「本審査」があり、その基準は金融期間によって異なります。仮に審査に落ちたとしてもその理由は、教えてもらえません。審査に落ちる原因で多いのが、「収入と返済のバランス」「勤続年数」「完済時の年齢」です。

審査に落ちてしまったら、まず落ちた原因を分析しましょう。そして原因が「属性」にあるのであれば、それを改善するように生活スタイルそのものを見直す努力も必要です。

(参考・出典)国土交通省 平成30年度 民間住宅ローンの実態に関する調査 結果報告書

執筆者:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員