住宅ローンの購入・新築にかかる登記費用・税金はどれくらい?

住宅購入の資金計画の参考にしてみてください。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

登記費用とは?

登記費用とは、登録免許税とその手続きを司法書士や土地家屋調査士に依頼する際に発生する報酬料をあわせた費用のことを言います。

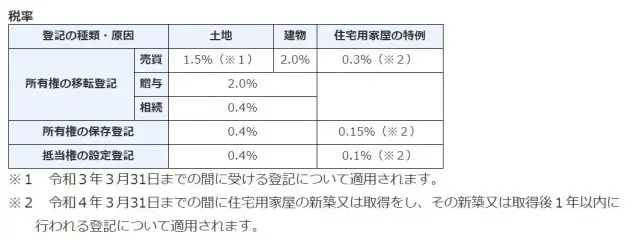

まずは登録免許税について説明します。家を購入したり新築したりすると、その建物・土地の所有権を明らかにするために所有件保存登記(新築)や所有権移転登記(中古)を行う必要があります。また住宅ローンを組む際は、お金が返せなくなったときのために建物・土地を担保にして弁済を受ける権利(抵当権)を設定しますが、この抵当権を明らかにするためにも登記が発生します。

住宅を購入・新築するとこれら3の登記を行う必要がありますが、この時に税金が発生します。これ登録免許税といいます。

出典:国税庁HPより

この登記の手続きはなかなか自分では行えません。そのため、司法書士や土地家屋調査士に代行してもらいます。この時に司法書士や土地家屋調査士への報酬料が発生します。

このような登録免許税や専門家への報酬料をあわせて、登記費用と呼ばれています。

その他にどんな税金が発生する? 不動産取得税・印紙代・贈与税について

前段で説明した登録免許税以外にも、税金がかかります。不動産取得税・印紙代です。また、親から住宅購入のための資金援助を受けた場合は贈与税も発生します。一つずつ解説していきます。

不動産取得税

住宅の購入・新築はもちろん、贈与、交換した場合に発生します。また増築した場合にも発生することがあります。ただすぐに支払いを要求されるわけではなく、不動産を取得して半年から1年半くらいまでに納税通知書が届きます。この納税通知書に支払期限が記載されているので、それまでに支払いをしましょう。おおよその不動産取得税は次の計算方法で算出できます。

【不動産取得税】

固定資産税評価額×税率

【例:宅地の場合】

固定資産税評価額×1/2×3%

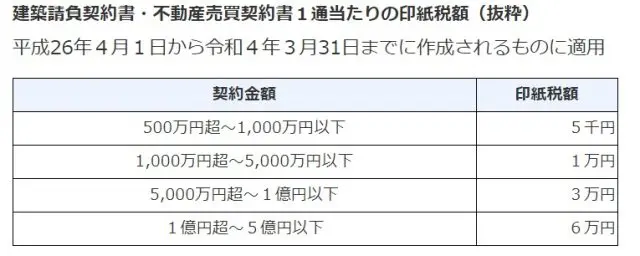

印紙代

印紙税とは国税の一つです。住宅を購入・新築する際には、建築請負契約書や不動産売買契約書に収入印紙を貼って納税する必要があります。この際に発生するのが印紙税です。

この印紙税は契約書に記載された契約金額によって変わってきます。またどんな契約をしているかによっても変化します。例えば固定金利と変動金利のどちらか一方の場合は契約書は一通になります。しかし、これら2つをあわせた形で契約した場合は、契約書が2通となります。契約書が増えるとそれぞれに収入印紙が必要となるため、さらに多くの印紙税が発生します。

出典:国税庁HPより

贈与税

親からの資金援助を受けた場合は、贈与税が発生します。では、どのくらいの金額の場合は贈与税とみなされるのでしょうか? ポイントは基礎控除額です。1月1日から12月31日までの1年間にもらった資金が110万円以下の場合は、基礎控除内となりますので贈与税は発生しません。しかしこれを超えると贈与税が発生します。

これらの税金を安く抑えるための方法を紹介!

住宅を購入・新築するためにはさまざまな税金が発生しますが、要件を満たせばこれらを安く抑えることができます。一つずつ解説していきますので、ぜひチェックしてみてください。

登録免許税

登録免許税について、住宅の場合には軽減措置が設けられています。

住宅に係る登録免許税の軽減措置についての詳細は、次のとおりです。

●適用期限

2022年3月31日まで

※2020年までが適用期限とされていましたが、2年間延長されていました。

●適用要件と軽減税率

【土地】

土地に要件は設けられていません。したがって適用期限内に登記すれば軽減税率が摘要されます。

税率は、2.0%から0.5%引き下げられ、1.5%の税率が適用されます。

【新築住宅】

新築住宅の場合、次の4つの要件を満たす必要があります。

(1)居住の用に供する家屋であること

(2)住宅の新築または引渡しから1年以内に登記申請をすること

(3)登記簿上の床面積が合計50平米以上であること

(4)住宅用家屋証明書を取得していること

税率は、0.4%から0.25%引き下げられ、0.15%の税率が適用されます。

【中古住宅】

中古住宅の場合、新築建物の4つの要件に加えて築年数の要件を満たす必要があります。

築年数の要件とは、木造の場合は20年以内、マンションの場合は25年以内に建築された物件でなければなりません。また、築年数に関係なく「耐震性を有することの証明書」があれば軽減税率が適用されます。

税率は、2.0%から1.7%引き下げられ、0.3%の税率が適用されます。

不動産取得税

一定の要件を満たす土地や建物を取得した場合には、不動産取得税が軽減されます。

一定の要件とは、次のとおりです。

●新築住宅

床面積が50平米(戸建以外の貸家住宅については40平米)から240平米であれば、住宅の価格から1200万円が控除されます。新築あるいは増改築後の建物が「長期優良住宅」の認定を受けた場合は、控除額が1300万円に拡大されます。

●中古住宅

以下の要件を満たす中古住宅について、その住宅が建てられた時期に応じた控除額が住宅の価格から控除されます。

(1)床面積が50平米以上240平米以下

(2)昭和57年1月1日以後に新築された または 新耐震基準に適合していることが証明されているもの(取得の日前2年以内に調査を行ったものに限る)

(3)取得者が居住の用に供すること

中古住宅の控除額※東京都の場合

| 住宅が建てられた時期 | 控除額 |

|---|---|

| 1997年4月1日以降 | 1200万円 |

| 1989年4月1日から1997年3月31日 | 1000万円 |

| 1985年7月1日から1989年3月31日 | 450万円 |

| 1981年7月1日から1985年6月30日 | 420万円 |

●土地

上記住宅の要件を満たす住宅の敷地を取得して、一定の要件に該当する場合、土地の取得に係る不動産取得税額から次のいずれか多い方の金額が減額されます。

[減額される額]

4万5000円

または

敷地1平米あたりの価格(※)×住宅の床面積の2倍(200平米を限度)×3%

(※)2005年4月1日から2021年3月31日までの間に取得した土地については、敷地1平米あたりの価格が2分の1に相当する額になります。

不動産取得税の軽減措置について詳しく知りたい場合、住宅がある都道府県のHPで調べることができます。

印紙税

住宅を購入・新築する際に用いられる建築請負契約書や不動産売買契約書について、印紙税の軽減措置が設けられています。

詳しく見てみましょう。

●建設工事請負契約書の印紙税軽減措置

契約書の記載金額が100万円を超えるもので、2014年4月1日から2022年3月31日までの間に作成されたものが軽減措置の対象となります。

軽減後の印紙税

| 契約金額 | 本来の印紙税額 | 軽減後の印紙税額 |

|---|---|---|

| 100万円超~200万円以下 | 400円 | 200円 |

| 200万円超~300万円以下 | 1000円 | 500円 |

| 300万円超~500万円以下 | 2000円 | 1000円 |

| 500万円超~1000万円以下 | 1万円 | 5000円 |

| 1000万円超~5000万円以下 | 2万円 | 1万円 |

| 5000万円超~1億円以下 | 6万円 | 3万円 |

| 1億円超~5億円以下 | 10万円 | 6万円 |

| 5億円超~10億円以下 | 20万円 | 16万円 |

| 10億円超~50億円以下 | 40万円 | 32万円 |

| 50億円超~ | 60万円 | 48万円 |

●不動産売買契約書の印紙税軽減措置

契約書の記載金額が10万円を超えるもので、2014年4月1日から2022年3月31日までの間に作成されたものが軽減措置の対象となります。

軽減後の印紙税

| 契約金額 | 本来の印紙税額 | 軽減後の印紙税額 |

|---|---|---|

| 10万円超~50万円以下 | 400円 | 200円 |

| 50万円超~100万円以下 | 1000円 | 500円 |

| 100万円超~500万円以下 | 2000円 | 1000円 |

| 500万円超~1000万円以下 | 1万円 | 5000円 |

| 1000万円超~5000万円以下 | 2万円 | 1万円 |

| 5000万円超~1億円以下 | 6万円 | 3万円 |

| 1億円超~5億円以下 | 10万円 | 6万円 |

| 5億円超~10億円以下 | 20万円 | 16万円 |

| 10億円超~50億円以下 | 40万円 | 32万円 |

| 50億円超~ | 60万円 | 48万円 |

贈与税

親から110万円以上の資金をもらった場合は贈与税が発生しますが、この場合、節税の方法は2つあります。

■親や祖父母から住宅購入・新築のための資金をもらった場合

住宅用の家屋の種類および住宅用の家屋の新築等に係る契約の締結日に応じた限度額

→非課税

■生前贈与を受けて、相続時精算課税制度を選択した場合

→2500万円まで贈与税は発生しない

いずれも申告が必要であることご留意ください。

まとめ

いかがだったでしょうか。住宅を取得するためにはさまざまな税金が発生しますが、要件を満たせば節税することもできます。

住宅取得にかかる初期費用を把握し、無理のない資金計画を立てるための参考にしてください。

[出典]

国税庁「No.7191 登録免許税の税額表」

千葉県「不動産取得税の軽減について」

国税庁「不動産売買契約書の印紙税の軽減措置」

国税庁「建設工事請負契約書の印紙税の軽減措置」

執筆者:FINANCIAL FIELD編集部

監修:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員