余剰資金があったら住宅ローンを繰上返済するか、NISAに投資するか

住宅ローンの利率にもよりますが、私は住宅ローンの繰上返済をお勧めします。

その理由は? 両者のメリット・デメリットを考えてみましょう。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

住宅ローンの利率について

まず、明確な比較を行うために、住宅ローンは固定金利を前提とします。

例えばフラット35(固定金利)の過去の金利推移を見ると、借入時期が平成18年から20年の場合は年利2.9%ちょっと。平成22年から25年は年利2%前後、平成28年から令和元年は1%前後となっています。借入時期にもよりますが、おおざっぱにいって年利1%から3%の利率で住宅ローンを借りていることになります。

資産運用の利回りについて

現在、資産運用しようと思うと次のような方法になります。

確定利回りの商品

銀行預金:定期預金期間1年、年利0.2%(インターネット銀行や信用金庫のキャンペーン金利の例)

個人向け国債:5年固定金利、年利0.05%

変動性金融商品

NISA:株式または投資信託による運用

つみたてNISA:投資信託による運用

iDeCo:投資信託、定期預金、保険商品による運用

変動性利回り商品については運用結果が保証されず、最悪、元本が目減りするリスクがあります。

住宅ローン繰上返済のメリット

住宅ローンの繰上返済にはどんなメリットがあるのでしょうか。思いついたものを挙げてみましょう。

1.経済的メリットは住宅ローンの借入利率で確定すること。

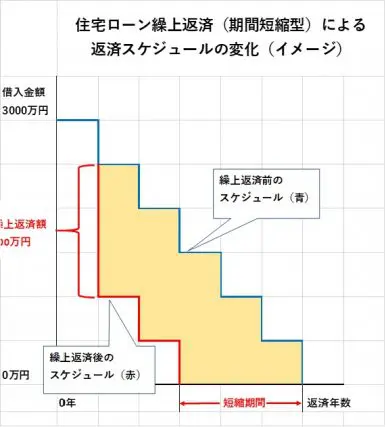

固定金利で借りている住宅ローンの場合、繰上返済をすることにより、従来の返済スケジュールと繰上返済後のスケジュールとの違いの分だけ金利が節約できます。

繰上返済(期間短縮型)では返済期間が短くなるので、以下のグラフのように短縮された期間に対応した分だけ金利が節約でき、その場合の金利は借入時点の利率(固定金利)なので、繰上返済の経済的メリットは住宅ローンの借入利率で確定することになります。

※筆者作成

2.繰上返済にかかる費用はゼロか、ごくわずかで済む。

繰上返済にかかる費用は手数料のみで、一部または全額を繰上返済する場合、ほとんどの銀行で無料です。それに対し、銀行預金で資産運用をした場合、表面利率から20.315%の税金が源泉徴収され、実質利率はさらに低くなります。

実際のメリットを計算してみよう

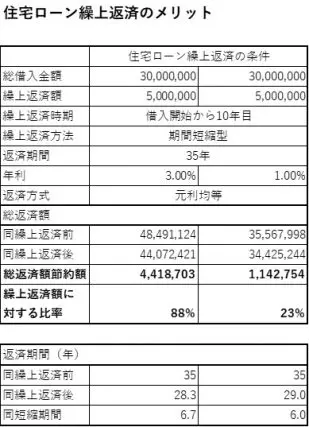

借入額3000万円、固定金利は年利1%および3%の住宅ローンで500万円を10年目に繰上返済し、返済期間を短縮した場合、どのくらいの節約効果があるのかを試算した結果は次のとおりです。

※筆者作成

この結果を見て分かることは、500万円を繰上返済しただけで、金利3%のときは約442万円、金利1%のときでも約114万円も総返済金額が減少するということです。それぞれ繰上返済額500万円の88%、23%に相当します。今の超低金利でこれだけの運用をすることは、ほとんど不可能です。

これは上記で述べたメリットに加え、返済期間が短縮されることで、金利節約の効果が上記のグラフで示したように、返済スケジュール全体に影響することに起因します。

年間0.2%の定期預金で運用しても、とてもかなわないレベルだということになります。

まとめ

住宅ローンの繰上返済、特に期間短縮型は、超低金利の現在、余剰資金の有効活用として優れた方法であることをご理解いただけたと思います。余剰資金ができたら、まず返済額を減らすことを考えましょう。

繰上返済は借入後、早い時期に行った方が効果は大きくなります。ただし、住宅ローン控除がある場合、10年目以前に繰上返済を行うと控除額が減少するケースもあります。繰上返済を実行に移す場合はそれらの条件も考慮に入れた上で、しっかりとメリット計算をしてから行うことをお勧めします。

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー