住宅ローンの事前審査(仮審査)の基準とは? 落ちた時の解決策についても紹介

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

目次

住宅ローンの事前審査(仮審査)とは

住宅ローンの審査には事前審査(仮審査)と本審査の二つがあります。

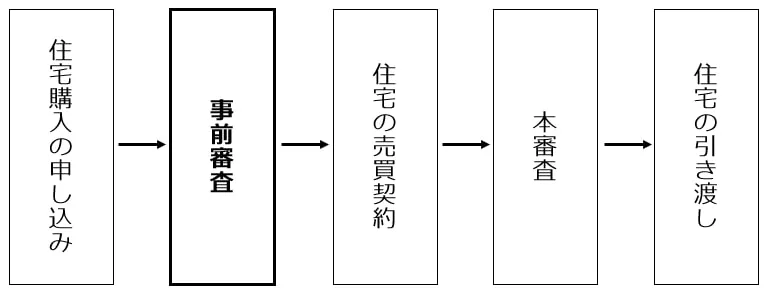

事前審査(仮審査)とは、申込者に融資してもいいかどうかを簡易的にチェックする審査のことです。この事前審査(仮審査)に通った方のみ本審査に申し込むことができ、実際にローンを返済できる能力があるのかを詳しく調べられます。住宅購入から引き渡しまでの大まかな流れは下記の通りです。

〈住宅の購入~引き渡しまでの流れ〉

事前審査(仮審査)に通らなければその先へは進めません。住宅ローンを借りるための第一歩と言えるでしょう。

【関連記事】

auじぶん銀行の住宅ローン審査は厳しい? 審査に落ちる人の特徴を紹介!

住宅ローンの事前審査(仮審査)にはどれくらいの日数がかかる?

事前審査(仮審査)では、申込者に融資してもいいかどうかを簡易的にチェックします。日数は金融機関によって違いがあり、最短翌日のところもあれば、5営業日ほどかかる場合もあります。

〈本審査のおおよその期間〉

その後に行われる本審査では、実際にローンを返済できる能力があるのかを詳しく調べられるため仮審査よりも日数が多くかかります。こちらも金融機関などにより変わりますが、1週間から2週間ほど見ておくとよいでしょう。

ただし提出書類に不備があったり年収に対する借入額が大きかったりすると審査が長引くこともありますので、余裕をもったスケジュールを組んでおくことが重要です。

【関連記事】

住宅ローン審査に落ちた後の“正しい行動”と“NG行動”とは?

住宅ローン事前審査(仮審査)でチェックされる項目

事前審査(仮審査)ではどんなことをチェックしているのでしょうか。貸した金額をきちんと返済できる能力があるのかどうかを見るために、以下のようなことが調べられます。

ローン申込時と完済時の年齢

ローン申込時の年齢と、ローンを完済時の年齢を見られます。20代・30代で30年のローンを組んで60歳までに完済する試算であれば、定年までにローンを払い終えることができます。

しかし、40代で30年ローンの借り入れを組むとなると、65歳を過ぎてもローンの支払いを続けなければいけません。年齢だけで決められるわけではないですが、借入時と返済時の年齢は重視されるポイントの一つです。

物件の概要(資産的価値)

本審査では、万が一ローン返済が滞った場合、担保を差し押さえて残りのローン返済の金額に充てられるのか、建造物の構造や立地、広さなど家の価値を詳しく調べます。ただし事前審査ではそこまで深くみられるわけではなく、物件の大まかな概要がチェックされます。

借りる人の健康状態

ほとんどの住宅ローンでは団体信用保険(団信)への加入が義務付けられていますが、健康状態が悪いと団信へ加入できない場合があります。そのため、健康診断で悪い結果が出ている場合は審査に影響することがあります。金融機関は安定して働き続けられるかどうかもチェックしているからです。

年収と勤続年数

年収が高ければ審査に通るわけではなく、年収に対して返済するローンの割合が無理のないものかどうかを判断されます。また金融機関は安定して返済していけるかどうかを重視しますので、審査においては勤続年数が長い方が有利になります。

転職したばかりの場合は住宅ローンを組めない?

勤続年数は長い方が理想的ですが、転職したばかりという理由だけで審査に落とされることはありません。重要なのは転職した「理由」「職種」「年収」です。

金融機関は計画通りに返済していける人かどうかを見ています。そのためたとえ転職したばかりだとしても、キャリアアップや年収アップのための転職であれば勤続年数が短くても問題視されません。もし転職したばかりの場合は、書類に将来の見通しがあって転職した理由をアピールしておくとよいでしょう。

信用情報

過去に別のローンの返済を滞納したことがないか、クレジットカードの支払いが延滞していないかどうかなどの信用情報を調べられます。過去に支払いの延滞などがあり信用情報機関にそれらの情報が残っている場合は不利になることがあります。

「リボ払い」「分割払い」は審査に影響する!?

審査ではクレジットカードの過去の利用履歴とともに、現在支払い中の「リボ払い」や「分割払い」の利用額もチェックされます。なぜかというとこれも借り入れとみなされるからです。

このようなカードの年間支払額が影響し、返済負担率を超えるという場合があります。もちろん返済負担率に問題がなければ、「リボ払い」「分割払い」をしていても気にする必要はありません。

事前審査に必要な書類とは?

事前審査の際には、主に(1)本人確認書類、(2)収入に関する書類、(3)物件に関する書類の3種類が必要となります。

(1)本人確認書類

運転免許証やパスポートなどの顔写真がついている本人確認書類や住民票の写しなどの提出を求められます。

(2)収入に関する書類

給与所得の方は源泉徴収票、自営業の方や確定申告をされている方は確定申告書の写しと納税証明書などの提出を求められます。

(3)購入する物件に関する書類

購入する物件のパンフレットやチラシなどの提出を求められます。購入する物件が戸建てかマンションかなどによって、必要書類が異なる場合があります。事前審査をインターネットで申し込む場合、書類の提出は不要とする金融機関もあるようです。

ただし、書類の提出は不要であっても、インターネットで事前審査の申し込みを行う際に、上記の書類がなければ入力できない項目がある場合もあります。事前審査をインターネットで申し込む場合も、事前にどのような書類の準備が必要か確認しておくと手続きがスムーズに進むでしょう。

他に借り入れがある場合や連帯保証人がいるなどの場合、他にも書類の提出を求められることがあります。事前審査の際に必要となる書類について、各金融機関のホームページで調べることができますので、あらかじめ確認しておくとよいでしょう。

住宅ローンの審査に落ちた時の解決策

頭金をしっかり貯める

ローンの金額を減らしたり、返済期間を短くしたりするために、頭金をしっかり貯めるようにしましょう。頭金が多ければ、借り入れる金額が少なくて済むので審査に通りやすくなります。

返済負担率は年収の20%以下にする

返済負担率とは、年収に占める年間返済額の割合のことです。年収に対して支払額が大きくなってしまうと返済が厳しいとみなされ、審査に通りにくくなります。年収に対してローンの支払いが20%以下になるように、見直してみましょう。

審査の緩いローンに申し込む

審査の緩い別の金融機関に申し込んでみましょう。審査の基準はそれぞれの金融機関によって違います。別のところでローンの申請をすれば通ることもあります。

住宅ローンを申請する時には基準を満たせるようしっかり計画を

住宅ローンの申請をする時には、審査される項目の基準を満たしているかどうかしっかり確認してから計画を立てましょう。審査ではさまざまな点がチェックされます。健康で安定して働いてローンを返済できるかどうか、あらゆる面から検討されるので、クリアできるような借り入れプランを組んでください。

出典

2019年度 民間住宅ローンの貸出動向調査

2018年度 民間住宅ローン利用者の実態調査 【民間住宅ローン利用者編】(第1回)

執筆者:FINANCIAL FIELD編集部

監修:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員