変動金利は固定金利に比べて契約時の金利が低いこと、現在がまれにみる低金利時代であるということが影響していると考えられます。では、変動金利の今までの推移はどうだったのでしょうか?また変動金利を借りたあとで金利が変わると、どうなるのでしょうか?

住宅ローンの変動金利の推移と、金利変更時にどうなるのか、詳しく解説します。

日々の生活における、お金にまつわる消費者の疑問や不安に対する解決策や知識、金融業界の最新トレンドを、解りやすく毎日配信しております。お金に関するコンシェルジュを目指し、快適で、より良い生活のアイディアを提供します。

監修:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

聞くのは耳ではなく心です。

あなたの潜在意識を読み取り、問題解決へと導きます。

https://marron-financial.com

住宅ローンの変動金利推移はどうなっている?

変動金利は、借り入れる方の割合が多い住宅ローンです。契約時の金利は固定金利よりも低く設定されていることが特徴ですが、金利の変更があれば住宅ローンの返済金額も変更されます。

変動金利を借りたとき、今後の返済はどうなるのかがもっとも気になるところです。では、過去の変動金利の推移は一体どうなっていたのでしょうか。ここでは、住宅ローンの変動金利推移を世相とともに分析・解説しきます。

住宅ローンの変動金利推移

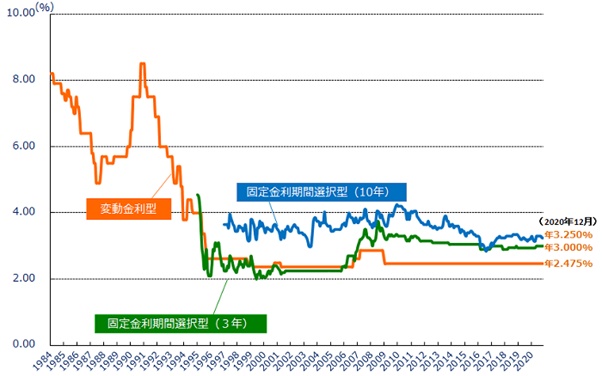

以下の表は、住宅金融支援機構が公表した住宅ローン金利の変動をグラフ化したものです。

(引用:住宅金融支援機構「民間金融機関の住宅ローン金利推移(変動金利等))

この表は、1984年から現在までの民間金融機関の住宅ローン金利推移です。これを見ると、変動金利型は1986年までは上昇・下落を繰り返しながら少しずつ金利が下がっていたのが、1987年に一度ガクンと下がっています。

その後一転して金利は上昇し続けましたが、1991年にピークを迎えたあとは急下降の局面を迎え、8%超から2%超まで、実に6%もの下落をしています。その後2006年まではほぼ横ばいの状態が続き、その後少し上昇するもののまた下落した後の2009年から現在までは変動がありません。

固定金利期間選択型3年も、金利こそ違いますが似たような流れをたどって上昇や下落をしています。固定金利期間選択型10年に関しては極端な上昇や下落はなく、変動金利や固定金利3年型とは動きが連動していないように見受けられます。

住宅ローンの変動金利推移を分析

では、住宅ローンの変動金利推移を分析してみましょう。まず、1987年に大きな下落があります。

1987年は、株式市場で大きな下落が発生した年です。1987年10月19日、ニューヨーク株式市場で起こった株価の大暴落はあっという間に世界中に影響し、世界各国で同時株安が起こりました。この日が月曜日だったことから現在でも「ブラックマンデー」と呼ばれている株価大暴落です。おそらくこのブラックマンデーに影響を受けて、変動金利が下がったものと考えられます。

その後、1991年まで金利は上昇し、そこから一転して大幅に下降していきます。これは、バブル景気による金利の上昇、そしてバブル崩壊による金利の下降であると考えられます。

バブル景気は1985年に始まり、円高不況を避けるための低金利政策を経てどんどん加熱していきました。日本銀行は不動産投資へ規制をかけ、金融引き締め策を展開したことで、急激な上昇の反動もあってバブルは崩壊していきます。

グラフをみると、バブル景気が加熱し始めた1987年ごろから変動金利が上昇を始めているのがわかります。また金融引き締め策が始まった1990年ごろから下落しているのも読み取れます。この当時の短期プライムレートも、1990年の12月に8.25%をつけたあとは一気に下落に転じています。

住宅ローンの変動金利は、短期プライムレートに影響されて変動する傾向があります。短期プライムレートとは、優良企業に貸し出しをするときの最優遇金利のことです。短期プライムレートは譲渡性預金などの市中金利を参考にして決まるもので、景気変動に影響を受けます。

グラフと景気を見てもわかる通り、住宅ローンの変動金利は大きな経済的な変動があったときに連動して変わる、という流れになっています。ただ、ここ10年ほど変動金利はほとんど動いておらず、日本銀行のマイナス金利政策もあって超低金利時代となっているのです。

変動金利の金利が変わるとどうなるのか

住宅ローンの変動金利は、短期プライムレートや景気などに影響を受けて変わることがわかりました。では、変動金利で契約した後に景気の変動により金利が変わると、支払う側としては何が変わるのでしょうか。

また、金利が変わったときのためにどのように対応していったら良いのでしょうか。金利変更が借りる側に与える影響と、金利変更への対応策を詳しく解説します。

変動金利の金利変更は、返済額の増減に直結する

住宅ローンの変動金利とは、借入期間中であっても借入金利が変動するタイプの住宅ローンです。そのため、景気変動などによって返済額が変動していきます。自分の支払額に直結するため、金利が変わるとどの程度返済額が増えるのか理解しておく必要があります。

下の表は3000万円の住宅ローンを当初金利0.4%で契約し、5年ごとに1%金利が上がった場合の返済モデルです。

| 当初 | 6年目以降 | 11年目以降 | 16年目以降 | 21年目以降 | |

|---|---|---|---|---|---|

| 金利 | 0.4% | 1.4% | 2.4% | 3.4% | 4.4% |

| 毎月返済額 | 7万6557円 | 8万8376円 | 9万9185円 | 10万8591円 | 11万6225円 |

| 増加額 | 1万1819円 | 2万2628円 | 3万2034円 | 3万9668円 |

ご覧のとおり、金利が1%変わるだけで毎月の返済額が大きく増えているのがおわかりいただけると思います。

ちなみに次の表は、フラット35で3000万円を1.2%の金利で借りた場合の返済モデルです。

| 金利 | 1.2% |

| 毎月返済額 | 8万7510円 |

ご覧のとおり、金利が0.4%から1%上がるとフラット35の返済額を超えてしまいます。住宅ローンは、長期間にわたって返済していくものです。いくら現在が超低金利時代とはいえ、景気がずっとこのままで返済額が変わらない状態がずっと続くとは限りません。変動金利を選ぶのであれば、金利変更に対する対応策を考えておくことが重要です。

金利変更への対応策の1つ目は、繰り上げ返済をしておくことです。すでに説明したように、今は2009年から現在まで金利の上昇がない、まれに見る超低金利時代です。今後金利が上昇したときのために、できる限り繰り上げ返済をしておくのは有効な手段です。

繰り上げ返済は、返済した分だけ元本が減っていきます。35年全期間に渡って返済するのではなく繰り上げ返済を取り入れることで、返済回数も減り、その分の金利が浮きます。また総返済額が減少することで、ある程度は金利が上昇しても対応できます。

ただし出産や子どもの進学など、お金を多く使うライフイベントが近い場合は注意してください。繰り上げ返済を行ったために生活が成り立たなくなってしまっては、元も子もありません。

金利変更への対応策として、借り換えを検討しておくことも有効です。金利が上昇した場合、どうしても毎月返済額と総返済額の上昇は避けられません。そこで現在の金利よりも低い住宅ローンに借り換えをすると、総返済額が減少する可能性が高まります。

借り換えは「金利差1%以上」「ローン残高1000万円以上」「返済期間10年以上」の3つを満たした場合に、効果が大きいとされています。そのため、あまりにも借り換えの時期が遅いと効果が低くなる場合があります。

借り換えに必要な諸費用も、安くはありません。借り換えのタイミングに向けて資金を貯め、より低い住宅ローンがないか常に情報を仕入れておくことが重要です。

住宅ローンの中には、変動金利から固定金利へ変更可能なものがあります。固定金利に変更して返済額を固定しておくことで、将来にわたって安定して返済できるだけでなく、今後金利が上昇しても影響を受けない、というメリットがあります。

金融機関によっては固定金利への変更に対応していないところもあることから、その場合は借り換えで固定金利に変更する、という手もあります。

特に家計の支出に変動の割合が占める要素が多い場合は、固定金利への変更によって金利上昇リスクの軽減につなげることは非常に大きいものです。自分の家計を見直す際には、合わせて固定金利に変更した方が良いかどうかを検討してみてください。

今は金利が低いが、将来への備えを万全に

今は日本銀行のマイナス金利政策の影響もあって、まれに見る超低金利時代です。しかし、景気というのは必ず変動するものです。この低金利がずっと続くのかというと、そうは言い切れません。

住宅ローンの変動金利は金利の変更があった際に、返済額に大きな影響を受けます。住宅ローンは長期間にわたって返済を続けるものです。将来起こるかもしれない金利の上昇に備えて、対策を万全にしておくことが重要です。そして、どの対策が自分たちのライフスタイルに合っているのか、よく検討しておいてください。

執筆者:FINANCIAL FIELD編集部

監修:新井智美

CFP(R)認定者、一級ファイナンシャルプラン二ング技能士(資産運用)

DC(確定拠出年金)プランナー、住宅ローンアドバイザー、証券外務員

![auじぶん銀行の住宅ローンのメリット・デメリット解説 [PR]](https://financial-field.com/housingloan-compare/wp/wp-content/uploads/2019/11/shutterstock_568260700.jpg.webp)

![イオン銀行の住宅ローンは金利以外にもお得がいっぱい!メリット、注意点、融資までの流れを解説! [PR]](https://financial-field.com/housingloan-compare/wp/wp-content/uploads/2023/03/shutterstock_1488198035.jpg.webp)