誰でもできる「老後資金」準備。45歳から始める場合、どうすれば?

また、人生100年時代という言葉が定着したためか、長生きがリスクだと考えている方もいるかもしれません。長生きがリスクだなんてなんとも悲しい話です。そう悲観してしまわないためにも、老後資金の準備について考えてみたいと思います。

佐賀FPオフィス 代表、ファイナンシャルプランナー、一般社団法人日本相続支援士会理事、佐賀県金融広報アドバイザー、DCアドバイザー

立命館大学卒業後、13年間大手小売業の販売業務に従事した後、保険会社に転職。1 年間保険会社に勤務後、保険代理店に6 年間勤務。

その後、コンサルティング料だけで活動している独立系ファイナンシャルプランナーと出会い「本当の意味で顧客本位の仕事ができ、大きな価値が提供できる仕事はこれだ」と思い、独立する。

現在は、日本FP協会佐賀支部の副支部長として、消費者向けのイベントや個別相談などで活動している。また、佐賀県金融広報アドバイザーとして消費者トラブルや金融教育など啓発活動にも従事している。

【PR】うちの価格いくら?「今」が自宅の売り時かも

【PR】イエウール

いつから老後資金の準備をしたらいいのでしょうか?

「何歳から老後資金の準備をしたらいいでしょうか?」こうした問いには「今から始めるべきですよ」と答えるようにしています。というのも、老後資金は人生三大資金の1つで、誰もが準備をしなければいけないからです。

45歳から始める老後資金準備

老後にかかる費用は、会社員や公務員、自営業者など職業によって、さらには持ち家か賃貸かによっても変わります。

ここでは、45歳の方をモデルケースに老後資金について考えていきます。想定するのは65歳でリタイアし、生存率80%(その年齢の人が1年以上生存する確率)を下回る年齢(=男性93歳、女性96歳)まで生きた場合です。(※1)

手順(1) 65歳から受け取れる収入について把握する

公的年金、企業の退職金・企業年金(会社員の方)、その他の私的年金などがいくらか把握します。

手順(2) 65歳からかかる支出(基本生活費)について把握する

基本生活費は、わからなければざっくり現在の7~8割程度で算出します。

手順(3)一時支出、趣味・娯楽費などを把握する

一時支出は持ち家の場合のリフォーム代、車の買い替え、子どもの結婚資金支援金など、一時的にかかる費用が該当します。

趣味や娯楽費にかかる費用は人によって異なりますので、自分の場合はどうか考えてみます(今の趣味を65歳以降も続けるか、65歳から始めたいと思う趣味や娯楽はあるかなど)。

手順(4)1人当たりの医療・介護費用を把握する

以下は96歳まで生きた場合の医療費の目安です(※2)。

240万円(1人当たりの医療費自己負担額の年平均の合計/65歳から96歳まで)+約5.8万円(入院した場合の医療費自己負担月額上限※)×12ヶ月(仮に1年入院した場合)=約310万円・・・・a

※年齢や年収によって上限額は変わります。

介護費は目安として以下のように設定します(※3)

約8万円(介護費用月額平均)×60ヶ月(平均介護期間)+70万円(一時的な介護費用平均)=約550万円・・・・b

医療・介護費用a+b=860万円

なお、計算する際は以下のポイントにも注意しましょう。

・収入は、公的年金のように毎月受け取れるものか、一時的な収入かを把握します。

・(3)支出も同様に基本生活費のように毎月かかる費用か、一時的な支出か把握します。

・医療・介護費用はいつ必要になるかわからないため、65歳時点で準備しておく必要があると考えます。

ここまで把握できたら、あとは65歳から男性93歳、女性96歳まで(ご夫婦の場合は女性の年齢まで)のトータルのお金の出入りを考えてみましょう。

65歳からの毎月の収支がマイナスとならないか、また、65歳時点で一時支出や趣味・娯楽費、医療・介護費用をカバーできるだけの貯蓄額に達しているかなどを確認しつつ、老後資金が足りるか計算してみてください。

【PR】我が家は今いくら?最新の相場を無料で簡単チェック!

【PR】イエウール

足りないお金をどうやって補うか

実際にライフプランを作成してみて、途中で資産がマイナスとなってしまう方もいらっしゃるかと思います。では、どうやって足りない資金を補っていけばいいのでしょうか。

(1)65歳以降の働き方を考える

年金収入だけでは足りない分を働いて補います。ちなみに、総務省の「家計調査報告」(2017年)によれば、高齢夫婦無職世帯の月の不足額は平均5万4000円です。

(2)45歳から資産の運用を考える

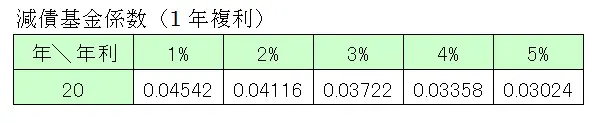

65歳時点の不足額が把握できたら、45歳からお金に働いてもらうことを考えるのも手です。仮に500万円の老後資金が不足する場合、45歳から20年間利率1%を複利で運用するとして、毎年いくら積み立てればいいのでしょうか。

下記の係数を使って試算すると、500万円×0.04542=約23万円の年間積立額が必要となります。

運用に関しては、非課税のiDeCoや積み立てNISAを利用することが賢明でしょう。

最後に、なぜ、このような試算を事前にしたほうがいいのでしょうか。それは、老後資金が不足することへの対策だけではありません。本当に悲しいのは、一生涯を通して自分がやりたいことにお金を使わないで生涯を終えてしまうことではないでしょうか。

思い立ったら吉日です。今日からでも老後のお金について考えてみてはいかがでしょうか。

出典

※1 厚生労働省「第22回生命表(男)」

厚生労働省「第22回生命表(女)」

※2 厚生労働省「年齢階級別1人当たり医療費、自己負担額及び保険料の比較(公的医療保険)(年額)」

※3 一般財団法人 生命保険文化センター「平成30年度 生命保険に関する全国実態調査」

総務省:家計調査報告「高齢夫婦無職世帯の家計収支 2017年」

執筆者:廣重啓二郎(ひろしげ けいじろう)

ファイナンシャルプランナー、DCアドバイザー、相続支援士