iDeCoの掛金の節税効果ってどれくらい?個人年金保険と比較してみた

その掛金の拠出時に税制上優遇されていると言われていますが、iDeCoに加入した場合の掛金の節税効果が気になるところです。民間の個人年金保険と比べ、どれほどの違いがあるのでしょうか。

1級ファイナンシャル・プランニング技能士、CFP(R)認定者、特定社会保険労務士、1級DCプランナー

専門は公的年金で、活動拠点は横浜。これまで公的年金についてのFP個別相談、金融機関での相談などに従事してきたほか、社労士向け・FP向け・地方自治体職員向けの教育研修や、専門誌等での執筆も行ってきています。

日本年金学会会員、㈱服部年金企画講師、FP相談ねっと認定FP(https://fpsdn.net/fp/yinouchi/)。

所得税の計算と控除

1年間の所得税の計算については、所得(収入-経費)から所得控除を差し引いて課税所得金額を算出し、その課税所得金額に税率をかけて所得税を算出します。所得に直接税率をかけるわけではありません。

課税所得金額を算出するために所得から差し引くものが所得控除になりますが、iDeCoの掛金も個人年金保険の保険料も所得控除の対象になります。

掛金・保険料を払うと、その分課税所得金額が減り、税額も少なくなるでしょう。将来に備えながら節税をすることも可能です。しかし、その控除できる額はiDeCoと個人年金保険とで大きく異なります。

個人年金保険に入った場合は控除額が限られている

個人年金保険に入って支払った保険料は、所得税・住民税の計算上、生命保険料控除、そのうちの個人年金保険料控除の対象になります。控除を受けると課税対象となる所得は減り、その分税金も軽減されることになります。

1年に支払った保険料の額に応じて控除額が設定されています。

しかし、【図表1】のとおり、控除される額は支払った保険料の全額ではありません。また、所得税で4万円(2011年12月以前の契約の場合は5万円)、住民税で2万8000円(2011年12月以前の契約の場合は3万5000円)の上限額があります。

iDeCoの掛金は全額控除

一方、iDeCoで拠出した掛金についても所得控除の対象になります。こちらは個人年金保険と異なり、小規模企業共済等掛金控除の対象となります。

そして、拠出できる掛金自体には職業ごと(公的年金制度の被保険者の種類ごと)に上限額がありますが、かけた分は全額控除することが可能です。生命保険料控除とはこの点が大きく異なっています。

節税額に差が出ることに

このように自分で加入した私的年金でも、両者は大きく異なります。

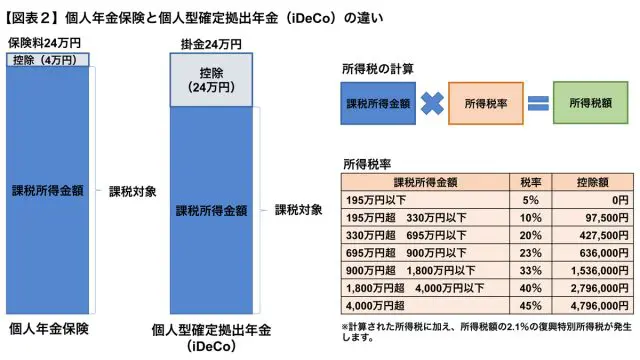

もし、個人年金保険の保険料を月額2万円、年間24万円支払った場合は生命保険料控除(個人年金保険料控除)で4万円(2012年1月以降の契約の場合の上限額)の控除がされるのに対し、iDeCoの掛金を同額かけた場合は小規模企業共済等掛金控除で24万円の控除がされることとなります(【図表2】)。

所得税額は、控除後の課税所得金額に税率をかけて算出しますが、かける税率が10%の範囲であれば、単純に控除額の10%分の所得税が軽減されることになります。個人年金保険が4000円(【図表1】の上限額4万円×10%)軽減できるのに対し、iDeCoは2万4000円(24万円×10%)軽減できることになります。

もちろん、所得税だけでなく、住民税も軽減される額が異なり、全額所得控除対象となるiDeCoの掛金のほうが控除額も多くなります。住民税の所得割の税率が10%で、個人年金の場合は2800円(【図表1】の上限額2万8000円×10%)、iDeCoの場合は2万4000円(24万円×10%)の減税となります。

さらに、国民健康保険に加入している場合、その保険料は所得額をもとに計算されることになるため、控除額が大きいと保険料も軽減されます。

このように、控除額の違いから節税効果も大きく変わってくるでしょう。ただし、iDeCoは専業主婦(夫)など所得のない人には節税効果はなく、また、iDeCoに加入すると手数料・口座管理料がかかりますので、節税効果から加入を検討するに当たってはその点も考慮しましょう。

執筆者:井内義典

1級ファイナンシャル・プランニング技能士、CFP(R)認定者、特定社会保険労務士、1級DCプランナー