年金は払っても損? 「老後2000万円問題」に隠れた本当の問題とは?

周囲でも「政治が悪い」「年金払ってもソン」という声もあれば、反対に「2000万円で足りるの? 」「足りないっていうのは知っていたよ」とさまざまな声が聞こえてきました。この問題の中にある、大切な本当の問題についてここで触れていきたいと思います。

ファイナンシャルプランナー

40社扱う保険会社を扱う来店型保険相談ショップの元店長。保険だけに留まらず、より広い視野で顧客へ金融アドバイスをするため長年勤めた保険ショップを退職。

「出会ったすべての人の懐を温め、心豊かにすること」をテーマに、将来の資金作りのプランナーとして現在活動中。特に自身の経験に基いたコンサルティングは30代40代の女性に「話しやすく何でも相談でき安心できる」と定評あり。

「老後2000万円の根拠は? 」

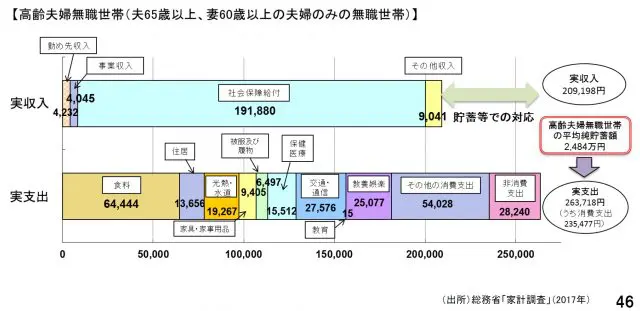

こちらのデータは総務省の「家計調査」より出されたもので、いわゆる高齢者無職世帯のモデルケースとしてしばしば使われている資料です。

毎月の実収入の20万9198円に対し、実支出が26万3718円。差額が5万4520円ですので、毎月この金額が不足し、この金額を貯蓄から切り崩さなければならない計算です。5万4520円(月)×12ヶ月×30年(老後の余命)=1962万7200円となることから、老後2000万円が不足であると言われました。

本当に年金はもらえない?

モデルケースをおさらいしてみましょう。このデータは現在の夫65歳、妻60歳をケースにしています。

実収入から確認します。社会保障給付(老齢年金)19万1880円給付されています。これは現在の高齢者世帯だからこそ受け取れている金額です。10年後、20年後を考えると、明らかにここの給付額が減るであろうことが想定されます。

なぜなら老齢年金は現役世代の社会保障費によって、高齢者の給付に充てられています。これから少子高齢化のため現役世代が少なくなるため、高齢者1人を支える現役世代の負担が大きくなるはずですが、老齢年金保険料はもう上がらないと約束されています。

よって現役世帯全体から徴収する社会保障費の総額自体が減ることが想定されますが、厚生労働省は減らさないよう対策を続けています。また、厚生年金の保険料率は引き上げがストップしています。

厚生年金の保険料率は、年金制度改正に基づき平成16年から段階的に引き上げられてきましたが、平成29年9月を最後に引き上げが終了し、厚生年金保険料率は18.3%で固定されています。国民年金保険料も段階的に引き上げられ3年前から1万6000円台に入りましたが、この範囲内を推移しています。

保険料を支払う現役世代が減っていきます。しかし保険料はほぼ固定、総給付額は高齢者が増えることにより増加。つまり徴収する保険料は減っているにもかかわらず給付が増えています。

すでにこの時点で矛盾が発生していることがお分かりになると思います。この要因は、想定をはるかに超える高齢化が進んだことにあります。

国におんぶにだっこではいけない。年金作りも自立が必要

国は100年先を見越して、年金システムを考えています。この年金システムを考えていくことが「財政検証」です。年金保険料を上げることができれば、老齢年金給付も増やせるのは当然です。しかしそれは国民が許しません。

では国も保険料を徴収しないし、100年先まで考えられているのであれば、取りあえず問題ない……となるでしょうか? そうはなりませんよね。

確実に、100%、老後はやってきます。この100%のリスク回避するのを人任せにしたゆえに、仮に老後資産が「足りない」となったとしても、誰も助けてはくれません。

年金作りの自立を国が手助け

年金作りを自分でできるかできないかで、老後の「貧富の格差」が出てくるのは明白です。ではこの年金作りとはどうしたらよいのでしょうか? 銀行に預けていても利息は全然つきません。これを手助けするのが、iDeco(イデコ)・つみたてNISAです。

イデコは厚生労働省管轄、一方つみたてNISAは金融庁管轄の制度です。投資経験10年以上というような人でなく、一般のサラリーマンでも投資して老後資金を用意できる制度です。いずれも商品は投資信託が中心となり、長期で少額をコツコツ積み立て始めることができます。

なおかつ、イデコは掛け金全額が税額軽減の対象になります。また、年金として受け取る場合は「公的年金等控除」、一時金の場合は「退職所得控除」の対象となるメリットがあります。つみたてNISAは受け取り時に利益として増えた分が非課税になります。

通常運用益や利息には、源泉徴収で20%引かれてしまいます。例えば、100万円増えたとします。すると100万円×20%=20万円の税金が掛かるので、実質80万円しか受け取れません。これをイデコもつみたてNISAも両方とも税金が控除されないようにする、という驚くべき制度なのです。

老後2000万円の話から、この自分年金を作るところまで、実は報告書には記載されていますが、マスコミには前半部分の「老後2000万円も必要だ! 」ということだけが、取り上げられてしまいました。

最後に

くしくも「老後2000万円問題」と取り上げられたおかげで、資産形成に興味を持たれる方が増えています。

しかし「イデコ・つみたてNISAをどうやって始めればよいのか分からない」「どこで手続きすればいいのか」「銀行は決めたけど、商品の選び方が分からない」「取りあえず金融機関に飛び込んでいき、言われるがままに手続きした」という人も多く見受けられます。

今回、年金作りは自立が大切だとお伝えしました。あくまでも「投資」ですので、預金と違い自分の資産が減る可能性もあることを知っておく必要があります。そのような際にどうしたらよいのか? 投資についてきちんと正しい知識を学んでから始める必要があります。

努力は正しい方向に進めなければ実りません。自分年金作りも、正しい方向を知ってから始めましょう。

出典

金融審議会 市場ワーキング・グループ報告書 「高齢社会における資産形成・管理」

総務省「家計調査報告2017」

執筆者:高野具子

ファイナンシャルプランナー