二世帯住宅は税制上もメリットがある(2) 相続発生時における「小規模宅地等の評価減」の特例

さらに、親名義の土地に二世帯住宅を建てて住む場合、親の相続が発生した時には、相続税を減らせる優遇措置が受けられます。

アルファプランナーズ代表

1級ファイナンシャル・プランニング技能士

CFP(R)認定者

2級キャリア・コンサルティング技能士

大学卒業後、IT関連企業で、技術支援、マーケティング職等の業務に約12年間従事した後、子育てを経て、CFP®として独立。現在、ファイナンシャルプランナーとキャリアコンサルタントを兼業し、仕事(キャリア)と資産運用に関する相談業務、講師、執筆を行っている。住宅相談、教育資金に関する相談、リタイアメントプラン、相続など、子育て世代から中高年世代からの個人相談に数多く対応。「後悔のない選択ができた」と感じてもらえるような支援やサービスの提供を志している。

小規模宅地等の評価減の特例とは?

親名義の土地の相続が発生した時には「小規模宅地の特例」によって、土地の評価を大幅に減額できる可能性があります。

この特例は、2015年に行われた相続税の改正にともない見直しが行われ、330平方メートルまで自宅の土地の評価を80%に減額できる優遇措置です。

例えば、1億円の土地を200平方メートル相続した場合、小規模宅地の特例が適用されれば、土地の評価は80%減となりますので、2000万円の相続財産に減額できます。

ただし、親の土地を子どもが相続する場合には、以下の条件を満たしておく必要があります。

子どもが二世帯住宅で小規模宅地等の特例に適用する条件

・同じ1棟の建物に、親と子が住んでいる

・建物の敷地の名義は親

・子はその部屋(建物)に住むために、親に家賃などを支払っていない

・相続の発生から相続税の申告期限(相続発生から10カ月間)まで、二世帯住宅に所有者として居住し続けている

二世帯住宅をどちらの名義で登記したらいいか?

二世帯住宅については、建物構造上、内部で行き来ができるかどうかにかかわらず、建物の不動産登記が区分所有登記となっている場合には、特例が適用できません。二世帯住宅の構造と登記の違いによって、特例の適用の可否がどう判断されるのか、もう少し詳しくみていきましょう。

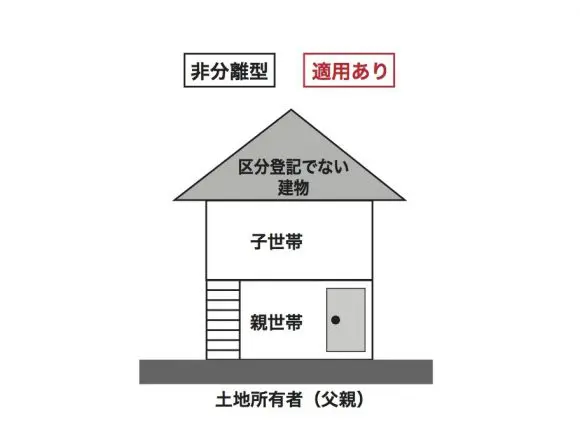

(1)非分離型(構造上、建物内部で行き来ができる設計)

●2階建ての区分登記ではない建物

※建物の内部に廊下があり、玄関が共有(家屋は父親所有)

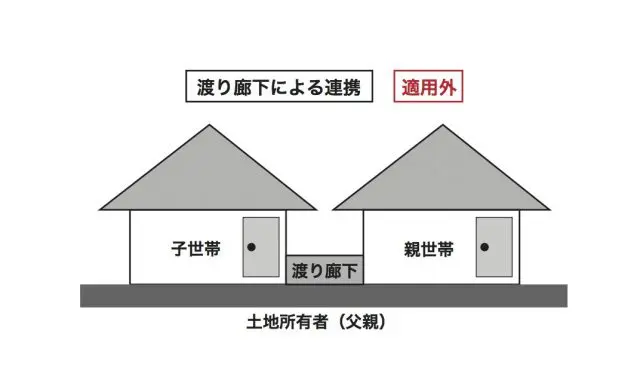

●別棟が渡り廊下で繋がっている別登記の建物(それぞれ1棟の建物として別々に登記)

※区分登記ではない建物

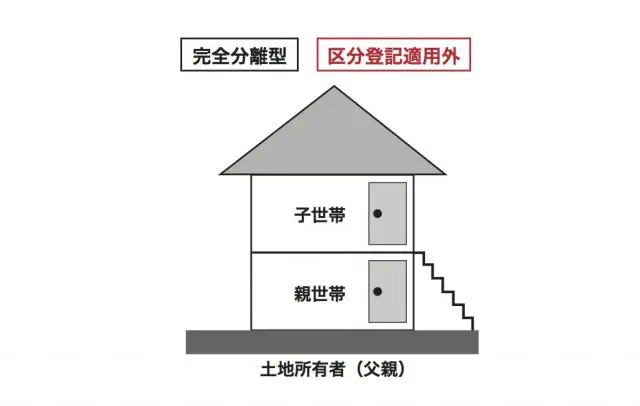

(2) 完全分離型…構造上、建物内部で行き来ができない設計

●2階建てで区分登記されている建物

※建物の外部に階段があり、玄関入口が別々。各世帯で区分所有)

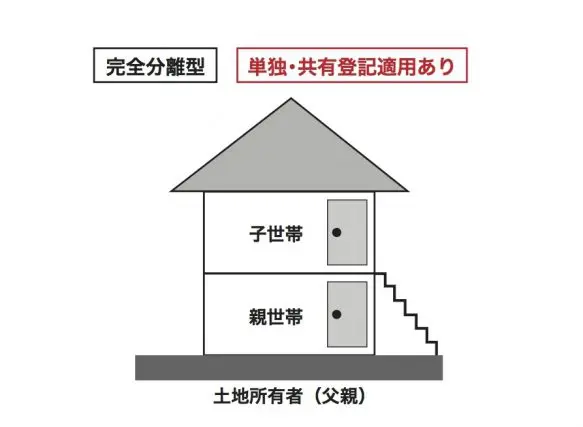

●2階建てで区分登記ではない建物

※建物構造は、図3と同じ。外部に階段があり、玄関入口が別々。親子で共有登記)

図3と4は、外から見ればまったく同じ二世帯住宅になりますが、登記の仕方によって特例の適用の可否が判断されるというわけです。

また、親子で建築資金を出資する場合、子の出資分を登記せず、親の単独登記にするようなケースもあるようですが、親の相続が発生した時には、自分が出資した分に対しても相続税を負担することになるので、登記の内容には注意が必要です。

このように、小規模宅地等の評価減の特例が適用するかどうかで、相続時の自宅の土地評価に大きく影響してきますので、二世帯住宅の税制上のメリットを生かせるように、設計段階から二世帯住宅に詳しい税理士や建築士などの専門家に相談しておいたほうがよさそうです。

Text:尾上 好美(おうえ よしみ)

1級ファイナンシャル・プランニング技能士、CFP(R)認定者

2級キャリア・コンサルティング技能士

アルファプランナーズ代表