事業承継税制はどんな人が利用できる? 対象者の条件を解説!(前編)

また、優良な企業でさえも、相続税の負担の重さから承継が困難になることも問題となっており、そのような背景から、中小企業での後継者への引き継ぎを支援する税制措置として事業承継税制が創設されました。

事業承継税制とは、先代の経営者から事業の承継を受けた後継者が一定の条件を満たしていた場合に、贈与税や相続税の納税の支払いを遅らせることができる制度です。

この事業承継税制には、会社の株式などを対象とする「法人版事業承継税制」と、個人事業者の事業用資産を対象とする「個人版事業承継税制」があります。

今回は、法人版事業承継税制について取り上げたいと思います。

株式会社オーナーズブレイン 代表取締役

公認会計士・税理士

1970年東京都生まれ。上智大学経済学部卒業後、公認会計士となり、朝日監査法人(現在:あずさ監査法人)で監査実務、及び、M&A,株式上場支援に携わる。

2003年に、独立し、(株)オーナーズブレインを立ち上げ、現在は代表取締役であるとともに、2社の上場会社の役員も兼任する。共著著書に『コーポレート・ガバナンス報告書 分析と実務』2007年4月(共著、中央経済社)』DVD『できるビジネスマンDVD+財務諸表チェックのキモ』 200年7月(創己塾出版)がある。

http://ownersbrain.com/

法人版事業承継税制とは

この制度では、一定の条件を満たした状態で後継者が株式を引き継ぎ、会社経営を継続し続けることができれば、その間は相続税や贈与税の納付が猶予されます。

納税を猶予された後継者は、さらに次世代の後継者へ株式の贈与(猶予継続贈与)を行うことで、後継者が猶予されていた金額は免除され、次世代の後継者は条件を満たす限り納税が猶予されます。

法人版事業承継税制には、「一般措置」と「特例措置」の2つの制度があります。

元々、「一般措置」は平成21年度の税制改正で作られた制度ですが、適用期限はないもののさまざまな制限があり、利用頻度が低かったことから、平成30年度の税制改正で「特例措置」が創設され、さらに令和3年度税制改正で一部要件が緩和されました。

「特例措置」と「一般措置」を比較すると以下の表にあるように、まず「一般措置」では納税猶予割合が、3分の2までの株式について相続税の80%(贈与税は100%)であるのに対して、「特例措置」では全株式(納税猶予割合は100%)が対象となり、より有利な内容になっています。

また、事業承継の対象となる人が「一般措置」では1人であるのに対し、「特例措置」では最大3名に拡大されています。

しかし、「特例措置」には適用期限が定めれており、令和5年3月末までに「特例承継計画」を策定して提出し、令和9年12月末までに実際に事業承継(経営の承継および株式の承継)を行う必要があります。

もし、計画未提出の場合には「一般措置」となってしまうので留意が必要です。

| 特例措置 | 一般措置 | |

|---|---|---|

| 事前の計画策定等 | 5年以内の特例承継計画の提出 (平成30年4月1日から 令和5年3月31日まで) |

不要 |

| 適用期限 | 10年以内の贈与・相続等 (平成30年1月1日から 令和9年12月31日まで) |

なし |

| 対象株数 | 全株式 | 総株式数の最大3分の2まで |

| 納税猶予割合 | 100% | 贈与:100% 相続:80% |

| 承継パターン | 複数の株主から最大3人の後継者 | 複数の株主から1人の後継者 |

| 雇用確保要件 | 弾力化 | 承継後5年間、平均8割の雇用維持か必要 |

※国税庁 「非上場株式等についての贈与税・相続税の納税猶予・免除(法人版事業承継税制)のあらまし」より筆者作成

法人版事業承継税制の適用要件

それでは、法人版事業承継税制はどんな人が利用できるのでしょうか?適用を受けるための要件、対象者の条件、そして留意点を解説したいと思います。

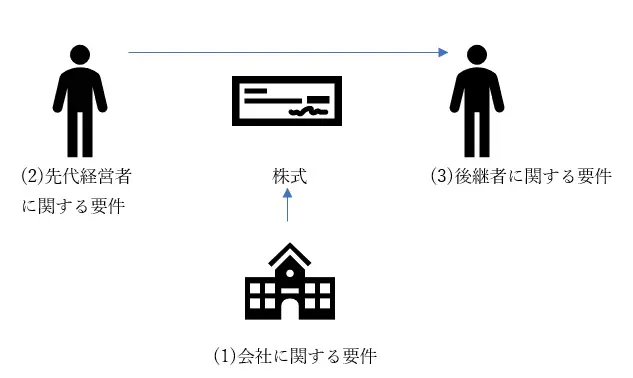

適用を受けるには、(1)会社に関する要件、(2)先代経営者に関する要件、(3)後継者に関する要件を満たす必要がありますが、特に事業承継税制の納税猶予は、承継をした直後にだけ適用要件を満たしていても大きなメリットは得られません。

継続的に納税が猶予されなければ、後継者の負担を減らすことできない点に留意する必要があります。今回は、(1)会社に関する要件について解説します。

※筆者作成

(1)会社に関する要件【相続税】【贈与税】共通

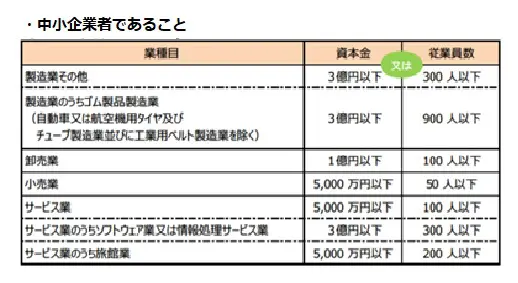

会社に関する主な要件は、以下のとおりです。

出典:中小企業庁 「事業継承の際の相続税・贈与税の納税猶予及び免除制度」

・非上場会社であること

・風俗営業会社に該当しないこと

・従業員が1人以上であること

・資産管理会社等に該当しないこと

・雇用確保要件を満たすこと

ポイントとしては上記の表のとおり、適用される中小企業者の業種ごとに、資本金、従業員数に応じた適用の判断がされます。よって、従業員数で要件を満たさない場合には、資本金の減資などの対応も考える必要があります。

中でも特に注目したいのは、下記の「雇用確保要件」です。「特例措置」では、雇用の平均8割を下回った場合でも引き続き納税が猶予を受けられる弾力的な対応となっており、一般措置と比べて有利な内容です。

| 特例措置 | 一般措置 | |

|---|---|---|

| 雇用確保要件 | 【相続税・贈与税共通】 弾力化: 雇用の平均8割を下回った場合でも、理由を記載した報告書を提出、都道府県知事からの認定を受けられれば、引き続き納税が猶予 |

【相続税・贈与税共通】 承継後5年間、平均8割の雇用維持か必要 |

※国税庁 「非上場株式等についての贈与税・相続税の納税猶予・免除(法人版事業承継税制)のあらまし」より筆者作成

出典

国税庁 「非上場株式等についての贈与税・相続税の納税猶予・免除(法人版事業承継税制)のあらまし」

中小企業庁 「事業継承の際の相続税・贈与税の納税猶予及び免除制度」

執筆者:小泉大輔

株式会社オーナーズブレイン 代表取締役