相続税の仕組み、実際はどうなっている?

経済ジャーナリスト

大手新聞社出版局勤務を経て現職。

行政書士、社会保険労務士、宅地建物取引士、資格保有者。

長野県松本市在住。

相続税はどのような時に納めるか

どなたかが亡くなると、その方の遺(のこ)した財産を、家族などで分けて相続します。その場合に、相続財産の総額が一定金額以上になると、この「相続税」を納めることになります。

ただ相続財産額が少ない場合は、相続税を納める必要はありません。一昔前までは、富裕層の方が対象となる税金と考えられてきましたが、都会で土地などを相続すると、かなりの方が相続税を納める対象になってきました。

相続税を支払うことになる基準は、「基礎控除額」という決められた金額があり、相続財産の金額が、それ以下なら相続税を支払う必要はありません。基礎控除額以上に相続財産がある場合に支払います。基礎控除額は、法定相続人(配偶者や子どもなど相続権のある人の人数)により変わってきます。

具体的な基礎控除額は以下となります。

3000万円+法定相続人×600万円

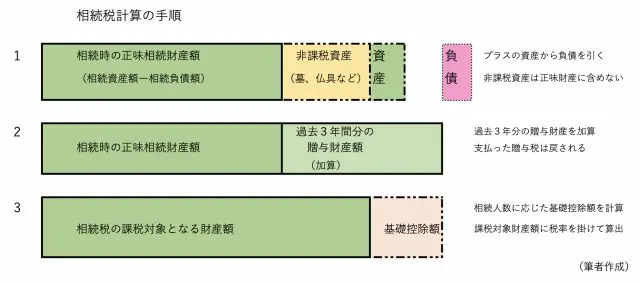

法定相続人は、通常は、配偶者と子ども、次に孫ですが、誰もいなければ、親、兄弟、おい・めいになります。基礎控除額は、法定相続人が1人の場合は3600万円ですが、法定相続人が4人の場合だと5400万円です。相続財産の総額から、この基礎控除額を引いた残りが「課税対象財産」になります(図表「3」)。

課税対象財産額の求め方

相続の場合、土地や家屋などの不動産をはじめとして、銀行預金や株式などの金融資産、貴金属・宝飾品・絵画・骨董(こっとう)品・自動車などが対象になります。また著作権、特許権などの無形の資産も引き継げます。これらはすべてプラスの資産として、一定のルールに基づいて財産価値を計算します。

その一方で、亡くなった方には、マイナスの資産もあります。具体的には、借入金、ローンの未払い分、さらに葬祭に要した費用(葬儀代、埋葬費など)、公共料金や医療費の未払い分などが負債に該当します。これら負債額も一定のルールに基づいて計算します。

相続する財産は、以上のプラスの資産からマイナスの資産を差し引いた金額です。すなわち、正味の相続財産を計算します(図表「1」)。相続税の理念として、社会的分配を意識しており、多額の富を一代で築いた人がいたとしても、その子どもなどが、すべての財産を無条件で相続することは、社会的公正に反するとの発想が根底にあります。

その意味では、最低限相続税のかからない基礎控除額を設定しある程度の財産を保障したうえで、残った正味財産額が多い場合ほど、税率がより高率となる累進課税方式を採用しています。巨額の財産を相続した方ほど、納税する相続税も多くなる仕組みになっています。

資産の中でもすべてがプラスの資産としてカウントされるわけではなく、非課税となる資産もあります。具体的には、お墓、仏壇、神棚など、祭祀(さいし)・宗教行事に関係する器物、一定金額以下の生命保険金などが該当します。これらのものは相続したとしても、プラスの資産にカウントする必要はありません。無償で相続できます。

3年以内に贈与された資産は再計算

相続人が3年以内に贈与された資産については、すでに「暦年贈与」として贈与税を納付していたとしても、相続税として再計算する必要があります(図表「2」)。

贈与自体がなかったものと見なされ、すべて相続財産として評価されます。3年以内に支払った贈与税をいったん戻されたうえで、贈与された資産を正味の相続財産に加算して財産額を算出し、その金額をもとに相続税を計算・納税することになります。3年以上前の贈与は、そのまま贈与財産として認められます。

また暦年贈与を選択せずに、相続時に精算することを前提に贈与を受けていた「相続時精算課税」の制度を利用していた方は、贈与時は無税でしたが、相続時に相続財産と併せて申告する必要があります。贈与時点では贈与税は一切かからなかったと安心せずに、相続時点で精算する必要があることを忘れないでください。

相続税の納税者は意外に少ない

では、実際に相続税の納付対象になった人はどのくらいいるでしょうか。

基礎控除額が下がり相続税納付者が増えたとはいえ、実際に相続税を納めた人の割合は、相続した人の10%にもなりません(2019年で8%程度=国税庁統計(※)による)。納めた人の多くは、都会に土地や建物を所有していた人が圧倒的で、地方在住者の比率は大きく下がります。金融資産だけの相続では、相続人1人の場合でも、相続額3600万円まで基礎控除の対象ですので、納税する必要のない人が多くなるのもうなずけます。

相続が発生した場合は、その時点で相続人を確定し、相続財産の確認を行う必要があります。相続人が遠方に居住している場合は、連絡をとり協議する必要があります。特に相続する土地面積が多い、株式等の相続額が多い、といったはっきりした事情があれば、相続人同士で、話し合い分割協議を進めます。

相続額が多いことがはっきりしているようでしたら、税理士などの専門家を交え相談する必要があります。争いになることを極力抑え、相続発生後原則10ヶ月以内に納税しなければなりません。

出典

(※)国税庁「第145回 国税庁統計年報 令和元年度版」

執筆者:黒木達也

経済ジャーナリスト

監修:中嶋正廣

行政書士、社会保険労務士、宅地建物取引士、資格保有者。