成年年齢の引き下げ。税金は何か変わる? 注意すべき点は?

民法の改正ですが、今回は税金、またはそれに類する関連の年齢要件の変更についてみていきます。

田久保誠行政書士事務所代表

CFP®、1級ファイナンシャル・プランニング技能士、特定行政書士、認定経営革新等支援機関、宅地建物取引士、2級知的財産管理技能士、著作権相談員

行政書士生活相談センター等の相談員として、相続などの相談業務や会社設立、許認可・補助金申請業務を中心に活動している。「クライアントと同じ目線で一歩先を行く提案」をモットーにしている。

成年年齢の引き下げとは

日本では明治9年以降、成年年齢を20歳と定めていましたが、その成年年齢が2022年4月1日より18歳に引き下げられました。民法上の成年になると、大きく、

1人で有効な契約ができる

父母の親権に服さなくなる

という2つの意味合いがあると思います。

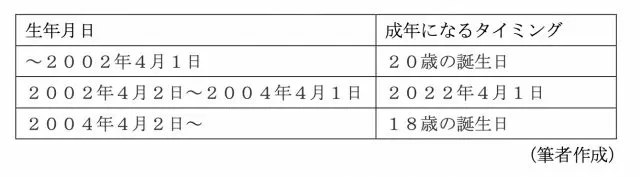

また、今現在18歳以上の人が成人になるタイミングは図表1のとおりです。

【図表1】

税金の面では何が変わるの?

今回は、税金面に関してみていきます。まず、成年年齢引き下げで変わる税金は以下のとおりです。

1.個人住民税

個人住民税の均等割・所得割については、以下の3つの条件を満たすと非課税となります。

(1) 生活保護を受けている

(2) 障害者、未成年、寡婦またはひとり親で前年の合計所得金額が135万円以下(給与所得のみの場合は給与収入が204.4万円未満)

(3) 前年の合計所得金額が各地方自治体で定める金額(東京23区の場合で、同一生計配偶者および扶養親族がいない場合は45万円以下)

つまり、(2)の未成年は4月1日より18歳未満になりますので、アルバイトをしている場合でも、給与が100万円を超える場合は住民税を払うことになります。

2.相続税

これまでの相続税の未成年者控除が、18歳以上は受けられなくなります。また、未成年者控除の計算式も変わります。

3月31日まで……10万円×(20(歳)- 相続したときの年齢)

4月1日以降……10万円×(18(歳)- 相続したときの年齢)

年齢の1年未満は切り捨て(例:15歳8ヶ月→15歳)

つまり、18歳未満でも控除額が変わってくる(従前より20万円少なくなる)ので注意が必要です。ただし、改正前に相続または遺贈により取得した財産にかかる相続税は従前どおりです。

3.贈与税

贈与税に関しても変更があります。

■暦年課税制度の特例贈与と相続時精算課税制度は、

3月31日まで…贈与された年の1月1日時点で20歳以上

4月1日以降…贈与された年の1月1日時点で18歳以上

■住宅取得等資金の贈与税の非課税措置は、

3月31日まで…贈与された年の1月1日時点に20歳以上

4月1日以降…贈与された年の1月1日時点に18歳以上

■結婚・子育て資金の贈与税の非課税措置は、

3月31日まで…信託受益権等を取得したときに20歳以上

4月1日以降…信託受益権等を取得したときに18歳以上

住宅取得等資金の贈与税の非課税措置、結婚・子育て資金の贈与税の非課税措置に関しては、18歳以上の定義(「時点で」と「取得したときに」)が違いますので注意が必要です。

そのほかの税制は?

事業承継税制も一部変更があります。

事業承継税制とは、後継者が法人の非上場株式や個人の事業用資産を、先代の経営者から相続または受贈した場合で、経営承継円滑化法の認定を都道府県知事から受けると、贈与税や相続税の納税が猶予、あるいは免除される制度です。

3月31日まで…贈与された時点で20歳以上

4月1日以降…贈与された時点で18歳以上

また、税制との間接的な関わりであれば、NISA制度の変更もあります。一般NISA、つみたてNISAともに、

3月31日まで…口座を開設する年の1月1日時点で20歳以上

4月1日以降…口座を開設する年の1月1日時点で18歳以上

さらに、相続税に一部関わる変更では、遺産分割協議も、4月以降は18歳以上であれば参加することができるようになりました。

今回の民法改正では、契約などの話が非常に話題となっていますが、税金の面でも注意する点があります。特に相続や贈与の部分は、状況によっては十分あてはまる可能性がありますので、気になる点があれば税務署に問い合わせるのもよいかもしれませんね。

出典

東京都主計局 個人住民税

執筆者:田久保誠

田久保誠行政書士事務所代表