税金の還付申告。手続きはどうやって行えばいい? どれくらい戻ってくる?

しかし、多額の医療費を支出したときなど、年間の所得金額から控除できる場合は、確定申告を行うことで納め過ぎた所得税の還付を受けられますが、これを還付申告といいます。

今回は、還付申告の手続方法のほか、還付申告によってどのくらいの税金が戻ってくるのか事例を基に解説します。

ウィングFP相談室 代表

CFP(R)認定者、社会保険労務士

元航空自衛隊の戦闘機パイロット。在職中にCFP(R)、社会保険労務士の資格を取得。退官後は、保険会社で防衛省向けライフプラン・セミナー、社会保険労務士法人で介護離職防止セミナー等の講師を担当。現在は、独立系FP事務所「ウィングFP相談室」を開業し、「あなたの夢を実現し不安を軽減するための資金計画や家計の見直しをお手伝いする家計のホームドクター(R)」をモットーに個別相談やセミナー講師を務めている。

https://www.wing-fp.com/

還付申告とその手続方法

1. 還付申告とは

会社員などの給与所得者は、毎月の給与から所得税があらかじめ源泉徴収されています。その年に源泉徴収された所得税額と、1年間の実際の所得に応じて計算した所得税額に差異がある場合、年末調整によって過不足が調整されるので、基本的に確定申告をする必要はありません。

しかし、その年にマイホームを取得して住宅ローンを組んだ場合や、多額の医療費を支出したケースでは、確定申告(還付申告)によって納め過ぎた所得税の還付を受けることができます(※1)。

2. 還付申告の方法と申告期間

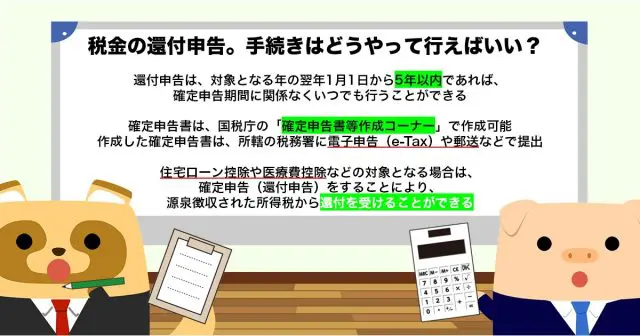

還付申告は、対象となる年の翌年1月1日から5年以内であれば、確定申告期間に関係なくいつでも行うことができます。

確定申告書は、国税庁の「確定申告書等作成コーナー」で作成可能です(※2)。作成した確定申告書は、所轄の税務署に電子申告(e-Tax)や郵送などで提出できます(※3)。なお、電子申告を利用するためには事前登録が必要となります(※3)。

還付申告の事例

還付申告の対象となる主な事例で、還付される税額について解説します。

マイホームを取得して住宅ローンの借り入れがある

その年に住宅ローンの借り入れを行い、一定の要件を満たす住宅の新築や取得、または増改築などをした場合は住宅ローン控除の対象となり、還付申告によって年末の住宅ローンの借入残高の0.7%を最大13年間、所得税から控除することができます(※4)。

(1)主な適用要件

●自らが住居するための住宅である

●床面積が50平方メートル以上である(注1)

●合計所得金額が2000万円以下である(注1)

●住宅ローンの借入期間が10年以上である

●引き渡し、または工事完了から6ヶ月以内に入居している

●昭和57年以降に建築、または現行の耐震基準に適合している

(注1):令和5年度末までに新築住宅を取得する場合などは、合計所得金額1000万円以下に限り、床面積が40平方メートル以上

(2)対象住宅、借入限度額、控除期間

(※4)を基に筆者作成

(3)還付される税額

例えば、令和4年に省エネ基準を満たす住宅以外の新築住宅(上記表の「その他」)を取得し、3000万円以上の住宅ローンを借り入れたケースでは、その年の年末の借入残高が3000万円以上の場合、還付申告によって21万円(3000万円×0.7%)の所得税が還付されます。

なお、2年目からは年末調整で住宅ローン控除を受けられるようになるので、還付申告を行うは必要ありません(※5)。

多額の医療費を支出した

その年に納税者または納税者と生計を一にする配偶者や、その他の親族のために支払った医療費が一定額を超えるときは、その医療費を基に計算される金額を給与などの所得から控除して所得税を計算します。これを医療費控除といい、還付申告することで所得税の還付を受けられます(※6)。

(1)医療費控除の対象となる医療費の要件

●納税者が、自己または自己と生計を一にする配偶者、その他の親族のために支払った医療費である

●その年の1月1日から12月31日までの間に支払った医療費である

(2)医療費控除の対象となる金額

医療費として控除できる金額は、以下の式で計算した金額(最高200万円)になります。

実際に支払った医療費の合計額-保険金などで補てんされる金額(注2)-10万円(注3)

(注2):生命保険契約などで支給される入院給付金や、健康保険などで支給される高額療養費・家族療養費・出産育児一時金などで、給付の事由となった医療費の金額を限度として補てんされる金額

(注3):その年の給与所得などの総所得金額が200万円未満の場合、総所得金額の5%の金額

(3)セルフメディケーション税制(医療費控除の特例)

医療費控除の特例であるセルフメディケーション税制は、通常の医療費控除との選択適用となります

納税者が本人または納税者と生計を一にする配偶者、その他の親族のために特定一般用医薬品などの購入費を支払った場合は、一定の条件の下、その年に支払った合計額(保険金などにより補てんされる部分の金額を除く)のうち、1万2000円を超える部分の金額(限度額は8万8000円)について控除を受けることができます。

(4)還付される税額

例えば、給与所得などに課税されている所得税の税率が10%(注4)の方が、その年に支払った医療費の合計が25万円で、そのうち生命保険から5万円が補てんされた場合、医療費控除として控除される額は以下の計算式により10万円となります(※6、7)。

25万円(支出した医療費)-5万円(保険金による補てん額)-10万円=10万円(医療費控除額)

課税される所得から10万円が控除されるので、10万円の10%に相当する1万円程の所得税(注5)が還付されます。

(注4):所得税の税率は、所得に応じて5%~45%まで段階的に高くなります(※8)。

(注5):実際は課税所得に応じた所得税額に復興特別所得税を加えた額から、源泉徴収された税額を差し引いた額が還付されます。

まとめ

会社員など給与所得者は、所得税が給与などから源泉徴収されているので、基本的に確定申告をする必要はありません。しかし、その年に住宅ローン控除や医療費控除などの対象となる場合は、確定申告(還付申告)をすることにより、源泉徴収された所得税から還付を受けることができます。

出典

(※1)国税庁 No.2030 還付申告

(※2)国税庁 確定申告書等作成コーナー

(※3)国税庁 e-Tax 国税電子申告・納税システム

(※4)国土交通省 住宅ローン減税

(※5)国税庁 No. 2662 年末調整のしかた

(※6)国税庁 No. 1120 医療費を支払ったとき(医療費控除)

(※7)国税庁 No. 1000 所得税のしくみ

(※8)国税庁 No. 2260 所得税の税率

執筆者:辻章嗣

ウィングFP相談室 代表

CFP(R)認定者、社会保険労務士