生命保険の満期保険金と税金の関係、受け取る人によって税金が変わる?

保険料の負担者と保険金受取人が誰になるのかにより決まります。確認しておきましょう。

日本FP協会CFP(R)認定者、国家資格キャリアコンサルタント

人事部門で給与・社会保険、採用、労務、制度設計を担当、現在は人材会社のコンサルトとして様々な方のキャリア支援を行う。キャリア構築とファイナンシャル・プランの関係性を大切にしている。

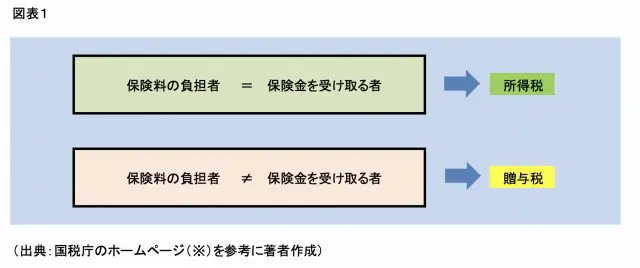

保険料の負担者と保険金受取人の関係と税金

保険料の負担者と保険金受取人が誰になるのかにより、所得税の課税対象になるのか、贈与税の課税対象になるのかが決まります。

1.保険料の負担者と保険金受取人とが同じ場合は「所得税」

保険料の負担者と保険金受取人とが同一人の場合は、所得税の課税の対象になります。また、受け取りの方法により、「一時所得」または「雑所得」として課税されます。

【一時金で受け取る場合は一時所得】

一時金で受け取る場合は、「一時所得」として課税されます。一時所得とは、営利を目的とする継続的行為から生じた所得以外の所得で、労務や役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得をいいます。

《一時所得の金額》

受け取った保険金の総額から、すでに払い込んだ保険料または掛け金の額を差し引き、そして一時所得の特別控除額50万円を引いた金額となります。

《課税》

課税の対象になるのは、上記金額をさらに2分の1にした金額です。一時所得は、その所得金額の2分の1に相当する金額を、給与所得などの他の所得の金額と合計して総所得金額を算出し、納める税額を計算します。

【年金で受け取る場合は雑所得】

年金で受領した場合には、公的年金等以外の「雑所得」になります。雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得および一時所得のいずれにも分類されない所得で、公的年金等、非営業用貸金の利子、副業に関わる所得(原稿料など)が該当します。

《雑所得の金額》

その年中に受け取った年金の額から、その金額に対応する払込保険料、もしくは掛け金の額を引いた金額です。

《課税》

雑所得の金額は、給与所得などの他の所得の金額と合計して総所得金額を求めた後、納める税額を計算します。原則として所得税が源泉徴収されます。

2.保険料の負担者と保険金受取人とが異なる場合は「贈与税」

贈与税は、個人から財産をもらったときにかかる税金です。保険金の受取人と保険料の負担者が異なる場合、贈与を受けたとみなされて贈与税が課税されます。

《課税》

贈与税の計算は、まず、その年の1月1日から12月31日までの1年間に贈与によりもらった財産の価額を合計します。続いて、その合計額から基礎控除額110万円を差し引きます。その残りの金額に税率を乗じて税額を計算します。

【相続税が課税される場合】

被保険者の死亡により受け取った生命保険金のうち、被保険者が保険料の負担者となっていたものについては、贈与税ではなく、相続税の対象となります。

《課税》

相続人が被相続人の死亡によって死亡保険金を取得した場合、すべての相続人が受け取った保険金の合計額が次の算式によって計算した非課税限度額を超えるとき、その超える部分が相続税の課税対象です。

500万円 × 法定相続人の数 = 非課税限度額

《各人にかかる課税金額》

各相続人一人ひとりに課税される金額を計算する際には、非課税限度額を案分します。具体的には次の計算式によって計算します。

(A)-(B)×(C)

(A)その相続人が受け取った生命保険の金額

(B)非課税限度額

(C)その相続人が受け取った生命保険の金額÷すべての相続人が受け取った生命保険の金額の合計額

まとめ

以上のように、保険料の負担者と保険金受取人が同じ場合と異なる場合など、契約形態の違いによって保険金を受け取る際にかかる税金は異なります。

また、所得の種類によって基礎控除額も異なりますので、同じ保険金でも課税対象額が変わり、結果的には負担する税金の額にも影響することになります。

保険契約の際にはこの点についても留意したいところです。

出典

(※)国税庁 No.1755 生命保険契約に係る満期保険金等を受け取ったとき

国税庁 No.4417 贈与税の対象になる生命保険金

国税庁 No.1490 一時所得

国税庁 No.1500 雑所得

国税庁 No.4408 贈与税の計算と税率(暦年課税)

執筆者:仁木康尋

日本FP協会CFP(R)認定者、国家資格キャリアコンサルタント