「扶養控除」を忘れずに! 年末調整で扶養控除を忘れないためのポイント

しかしその楽観的な行動のために、何万円もの見えない支出が生じていたらどうでしょうか。よく見ると、昨年まで使えなかった所得控除の適用要件がそろうことに気付くこともあります。その典型例が「扶養控除」でしょう。

本記事では忘れがちな扶養控除活用を意識するタイミングについて解説します。

AFP・2級ファイナンシャルプランニング技能士

扶養控除とは

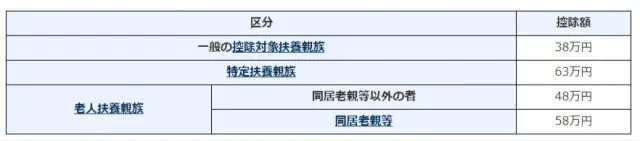

扶養控除は15種類ある所得控除の一つで、図表1のように3つに分類されます。

【図表1 扶養控除の種類】

国税庁「No.1180 扶養控除」より引用

扶養控除は扶養親族の年齢(その年の12月31日現在)で控除額が異なります。

一般扶養親族

16歳以上19歳未満の扶養親族に適用され、所得から38万円の控除が受けられます。なお住民税算出における所得控除は33万円で、扶養対象親族の合計所得金額は48万円以下です。

合計所得金額48万円を超えた場合は扶養控除の適用がありませんので注意が必要です。

特定扶養親族

19歳以上23歳未満の扶養親族に適用され、所得から63万円の控除が受けられます。なお住民税計算における所得控除は45万円です。

一般扶養控除同様、対象扶養親族の合計所得金額が48万円を超えると適用はないのでアルバイト収入などがある対象親族には注意が必要です。

老人扶養親族

年齢が70歳以上の扶養親族も扶養控除の対象になり、同居か非同居かで控除金額が異なります。老親に関しては同居していなくても、より近くで扶養することにより扶養控除の適用がある場合があります。

なお住民税算出時の扶養控除金額は、同居老親等扶養親族で45万円、非同居老親等扶養親族で38万円です。同居による負担増分が考慮され、同居老親等の控除額がより大きくなっています。

扶養控除の適用の可否はライフイベント前にその都度確認を

扶養控除は子どもの高校・大学進学や親の介護など、ライフイベントの中でも特にお金がかかる時期を支えてくれる頼もしい存在です。扶養控除の申請もれがないようにライフイベントの都度、扶養控除適用の可否を見定めておきましょう。

子どもの進学時

図表1からも分かるように、扶養控除は子が高校、大学在学時に適用されることがあります。ライフイベントの中でも子どもの教育費はお金がかかるものとして認識されています。

子どもの教育費に最もお金がかかる時期だからこそ、家計の下支えとなる扶養控除の適用を見逃してはなりません。

老親等が70歳に差しかかったとき

扶養控除は扶養している70歳以上の老親等にも適用可能です。同じ敷地内の集合住宅に居住していたり、近所に住まいを構えていたりする場合などは、同居扱いとされる場合もあり、控除金額に含めることができる可能性があります。

以上のように老親が70歳となるタイミングは、扶養控除活用の上で一つの区切りとなります。老親への介護サポートも含め、老親が70歳に差しかかったときに同居するかどうかも含めて計画しておくことが重要でしょう。

扶養控除適用前後における納税金額比較

家族構成は給与所得450万円の夫、専業主婦の妻、所得がない高校生(16歳:一般扶養親族)と大学生(20歳:特定扶養親族)の4人家族。このモデルケースで扶養控除をした場合としない場合を比較してみましょう。

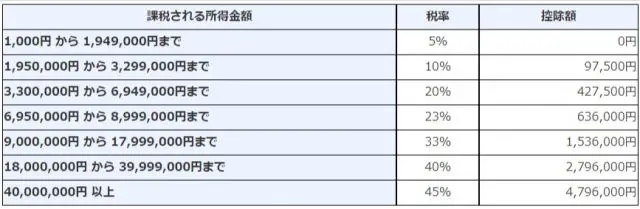

その他の控除についてはないものとし、給与所得控除の額は図表2の額とします。

【図表2 所得税の税率】

国税庁「No.2260 所得税の税率」より引用

1.扶養控除を適用して年末調整をした場合

所得税

450万円-48万円(基礎控除)-38万円(配偶者控除)-38万円(一般扶養控除)-63万円(特定扶養控除)=263万円

263万円×10%−9万7500円=16万5500円

住民税

450万円-43万円(基礎控除)-33万円(配偶者控除)-33万円(一般扶養親族)-45万円(特定扶養親族)=296万円

296万円×10%(所得割)+4000円(均等割)=30万円

*住民税の均等割は自治体によって異なります。

なお所得税と住民税の計算において、扶養控除額が異なりますので注意が必要です。

2.扶養控除適用せずに年末調整をした場合

所得税

450万円-48万円(基礎控除)-38万円(配偶者控除)=364万円

364万円×20%-42万7500円=30万500円

住民税

450万円-43万円(基礎控除)-33万円(配偶者控除)=374万円

374万円×10%(所得割)+4000円=37万8000円

3.扶養控除適用の可否による納税差額

所得税

30万500円(扶養控除適用なしの場合)-16万5500円(扶養控除適用の場合)=13万5000円

住民税

37万8000円(扶養控除適用しない場合)-30万円(扶養控除適用の場合)=7万8000円

所得税と住民税を合算すると21万3000円もの納税差が生じることが分かります。

扶養控除を適用せずに年末調整した場合、税額が大きく増加しますので、年末調整による扶養控除の申告を忘れた場合は、確定申告で修正しましょう。

扶養控除金額は大きいので活用もれがないようにすることが大事

子どもの進学などのライフイベントを迎えたときに、扶養控除の適用要件がそろうタイミングがあります。扶養控除は子の教育費や親の介護費など、お金がかかる時期に生活の下支えとなる存在なので見逃せません。

年末調整の前に、一度ご家族のライフイベントをしっかりと把握してみてはいかがでしょうか。

出典

国税庁 No.1180 扶養控除

国税庁 No.2260 所得税の税率

執筆者:茂野博起

AFP・2級ファイナンシャルプランニング技能士