すぐわかる税金の話 年収300万円以下の副業は雑所得で税務メリットが減少、サラリーマンの副業に暗雲か? その1

これが成立すると、サラリーマンの副業における税務メリットは大きく減少することになります。この記事では、国税庁の改正案の内容と、その影響について4回にわたって解説します。

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー

東京の築地生まれ。魚市場や築地本願寺のある下町で育つ。

現在、サマーアロー・コンサルティングの代表。

ファイナンシャル・プランナーの上位資格であるCFP(日本FP協会認定)を最速で取得。証券外務員第一種(日本証券業協会認定)。

FPとしてのアドバイスの範囲は、住宅購入、子供の教育費などのライフプラン全般、定年後の働き方や年金・資産運用・相続などの老後対策等、幅広い分野をカバーし、これから人生の礎を築いていく若い人とともに、同年代の高齢者層から絶大な信頼を集めている。

2023年7月PHP研究所より「70歳の現役FPが教える60歳からの「働き方」と「お金」の正解」を出版し、好評販売中。

現在、出版を記念して、サマーアロー・コンサルティングHPで無料FP相談を受け付け中。

早稲田大学卒業後、大手重工業メーカーに勤務、海外向けプラント輸出ビジネスに携わる。今までに訪れた国は35か国を超え、海外の話題にも明るい。

サマーアロー・コンサルティングHPアドレス:https://briansummer.wixsite.com/summerarrow

国税庁改正案の提示の経緯

以前に「すぐわかる税金の話 サラリーマンの副業と確定申告 その2」という記事で、サラリーマンの副業の所得が事業所得、雑所得となるケースについてそれぞれ説明し、両者の税務的メリットの違いを解説しました。

事業所得と業務に係る雑所得の判定に関する国税庁の改正案は、「『所得税基本通達の制定について』(法令解釈通達)の一部改正(案)の概要」として2022年8月1日に公表され、同年8月31日までに納税者に対して意見(パブリックコメント)を求めたというものです。

それによると、サラリーマンの副業が税務的にメリットのある事業所得と認められる可能性が現状より低くなる見込みです。改正案の段階で最終決定ではありませんが、もし決定されれば、2022年の所得から適用されます。

また、改正案とはいうものの、経験的には国税庁がいったん提示した案を大きく変えることはないとうかがえ、微調整はあったとしても、内容についてはほぼ決まりと考えざるを得ないのかもしれません。

国税庁の改正案の内容

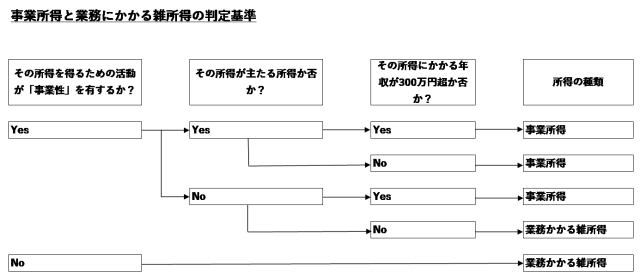

改正案の中にある「所得税基本通達新旧対照表」の「改正後(業務に係る雑所得の例示) 35-2(注)」には、事業所得と業務にかかる雑所得の判定基準が定められています。 それを図示したものが図表1になります。

図表1

※筆者作成

判定の対象の所得が事業所得と認められるためには、次の条件の「1」を満たし、かつ、条件「2」の「a.」「b.」のいずれかを満たす必要があります。

1. その所得を得るための活動が、社会通念上、事業と称するに至る程度で行っていること。すなわち、「事業性」を有していること。

2. 所得に関する要件

a. その所得がその者の主たる所得であること。

b. その所得に係る収入金額が300万円を超えていること。

上記のうち「1」については、「すぐわかる税金の話 サラリーマンの副業と確定申告 その2」で説明した「事業性」を有するか否かと同様ですが、問題は「2」の条件です。

その者の主たる所得でない場合、例えば副業の場合は、「その所得に係る収入金額が300万円を超えない場合には、業務に係る雑所得として取り扱う」ということになります。

以前の記事でも副業の場合、事業性を有すると認められることは難しいと説明しましたが、この案が成立すると、事業所得と業務にかかる雑所得の判定に年収300万円という定量的な線引きがなされることになります。

なぜ国税庁は このような規定を考えているのか?

現状の「事業性」があるか否かの基準は、定性的な評価であり、実情については個別事例で1つ1つ判断せざるを得ず、国税庁からすると大変手間がかかります。

ところが、実際はサラリーマンが副業として片手間で行っているにもかかわらず、青色申告承認申請書を提出して青色申告特別控除を受けたり、副業を赤字にして、給与所得との損益通算で税金の還付を受けたりする例が増えてきています。

そのような「節税」を防ぐため、国税庁は線引きがしやすい定量的な基準の導入を考えるに至ったようです。

まとめ

「その1」では、事業所得と雑所得の判定基準に関する国税庁の改正案の概要を説明しました。次回「その2」では、改正案の内容をさらに分析し、この案の影響が及ぶ範囲について説明したいと思います。

出典

国税庁 「所得税基本通達の制定について」(法令解釈通達)の一部改正(案) (雑所得の例示等)に対する意見公募手続きの実施について

国税庁 所得税基本通達新旧対照表

執筆者:浦上登

サマーアロー・コンサルティング代表 CFP ファイナンシャルプランナー