1年で「約4.5万円」税金の差が!?年金の繰上げ受給で気をつけたい「公的年金等控除」の仕組みを解説

というのも65歳未満で受給を始める場合、税金を計算する前提となる控除額が異なるため、手取り額が減少するからです。

本記事では、年金の繰上げ受給を検討する際に気をつけたい「公的年金等控除」の仕組みについて解説していきます。

2級ファイナンシャルプランナー

公的年金等控除とは

「公的年金等控除」とは、国民年金や厚生年金、公務員が受け取る共済年金などの「公的年金等」に対して所得税や住民税を計算するとき、公的年金等の収入から差し引くことができる金額のことです。

控除額が決まる仕組み

公的年金等は税法上、「雑所得」に分類されます。同じ雑所得でも、保険会社で加入する年金型保険による収入と、公的年金等とでは計算方法が違います。

保険会社で加入する年金型保険による収入は、収入額から納付保険料の額を必要経費として差し引き、所得を計算します。

一方で、公的年金等の場合は納付保険料の額ではなく、年齢と年金の収入、年金以外の所得の金額によって決められた算式による控除額を差し引きます。そして、算出された所得に対して所得税、復興特別所得税、住民税が課されます。

控除の対象となる年金等

公的年金等控除の対象となる年金は、大きく分けると以下の4つです。

(1)国民年金法、厚生年金保険法、公務員等の共済組合法などの規定による年金

(2)過去の勤務により会社などから支払われる年金

(3)確定給付企業年金法の規定に基づいて支給を受ける年金

(4)外国の法令に基づく保険または共済に関する制度で(1)に掲げる法律の規定による社会保険または共済制度に類するものに基づいて支給を受ける年金

具体例としては、「国民年金や厚生年金、普通恩給、厚生年金基金や確定給付企業年金等の企業年金、国民年金基金、確定拠出年金として給付を受けるもの」が挙げられます。

なお、遺族年金、障害年金などは非課税であるため、公的年金等控除の対象外となります。また、生命保険契約・生命共済契約に基づく年金などはそもそも公的年金等に該当しないため、これらも対象外です。

年齢による税額の違いを事例で説明

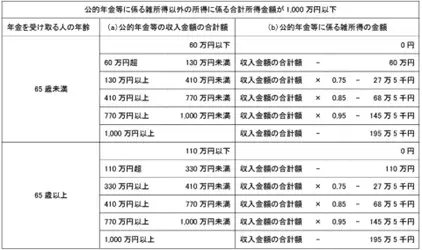

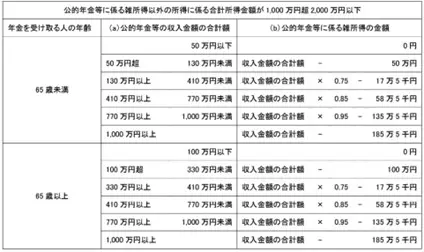

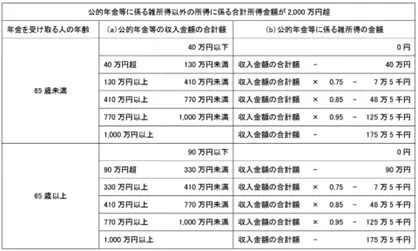

先ほども紹介したように、公的年金等控除の算式は年齢と年金収入、年金以外の所得の金額によって差が付けられています。詳しくは、表1から表3に示すとおりです。

【表1】年金以外の合計所得金額が1000万円以下

出典:国税庁 No.1600 公的年金等の課税関係

【表2】年金以外の合計所得金額が1000万円超2000万円以下

出典:国税庁 No.1600 公的年金等の課税関係

【表3】年金以外の合計所得金額が2000万円超の場合

出典:国税庁 No.1600 公的年金等の課税関係

以下の項では、表1の場合を基に、年金受給者が65歳未満である場合と65歳以上である場合に納める税額について、それぞれ具体的な数字を用いて説明します(収入は年金のみで、年金の年間受給額が210万円、扶養に入る配偶者がある場合を想定しています。実際の税額は状況によって異なります)。

65歳未満の場合

国民年金、厚生年金の受給開始年齢は、60歳から75歳までの間で選べます(2022年11月時点)。65歳未満で受け取ることを「繰上げ受給」、66歳以降で受け取ることを「繰下げ受給」といいます。次に、年金を受け取る年齢を変えると、税額にどのような影響があるのかを考えてみましょう。

あなたが64歳で年金の受給額が年210万円だとします。表1より、雑所得の金額は「収入金額×0.75-27万5000円」となるため、210万円×0.75-27万5000円=130万円です。基礎控除が48万円、配偶者控除が38万円のため、あなたの課税所得は130万円-(48万円+38万円)=44万円となります。

この場合の所得税率は5%、復興所得税はその2.1%であるため、44万円×5%=2万2000円および、2万2000円×2.1%=462円となり、合計で2万2462円となります。

住民税のほうは、基礎控除が43万円、配偶者控除が33万円のため、課税所得が130万円-(43万円+33万円)=54万円となります。住民税率は10%のため、5万4000円がかかります。

つまり、所得税(復興所得税を含む)、住民税を合わせると約7.6万円がかかることになります。

65歳以上の場合

あなたが65歳で年金の受給額が年210万円だとします。表1より、雑所得の金額は「収入金額-110万円」となるため、210万円-110万円=100万円です。基礎控除が48万円、配偶者控除が38万円のため、あなたの課税所得は100万円-(48万円+38万円)=14万円となります。

よって、所得税・復興所得税は14万円×5%=7000円および、7000円×2.1%=147円となり、合計で7147円となります。

住民税のほうは、100万円-(43万円+33万円)=24万円が課税所得となります。この場合の住民税は2万4000円となり、税金の合計は約3.1万円となります。

つまり、受給開始年齢が1年違うだけで年間約4.5万円、税金が多くかかることになります。

まとめ

年金の受給開始年齢を変えると受給額だけでなく、今回紹介したとおり、税額にも影響が生じます。年金以外の給与所得や事業所得、不動産所得などがある場合は、その所得によって年金から控除を受けられる額も変わってきます。

年金の受給がこれから始まるという方は、本記事で解説したポイントを踏まえ、受給額と納税額の双方を勘案して開始時期を計画的に検討されることをおすすめします。

出典

国税庁 No.1600 公的年金等の課税関係

国税庁 家族と税

執筆者:齋藤たかひろ

2級ファイナンシャルプランナー