「住民税」は節税できる?「誰でも実践できる対策」を紹介

住民税には個人住民税と法人住民税がありますが、この記事では個人住民税(以下、住民税)を減らす方法にどのようなものがあるのか紹介していきます。

CFP(日本FP協会認定会員)

1級FP技能士(資産設計提案業務)

住宅ローンアドバイザー、住宅建築コーディネーター

未来が見えるね研究所 代表

座右の銘:虚静恬淡

好きなもの:旅行、建築、カフェ、散歩、今ここ

人生100年時代、これまでの「学校で出て社会人になり家庭や家を持って定年そして老後」という単線的な考え方がなくなっていき、これからは多様な選択肢がある中で自分のやりたい人生を生涯通じてどう実現させていくかがますます大事になってきます。

「未来が見えるね研究所」では、多くの人と多くの未来を一緒に描いていきたいと思います。

https://miraiken.amebaownd.com/

住民税はどんな税金? どう決まるの?

住民税は、私たちが公的なサービスを受けるための財源となる税金です。自治体ごとに、その地域に住む人が地域社会の費用(公共施設、上下水道、ごみ処理、学校教育など)を分担するもので、個人に課す「地方税」の1つです。

住民税は、「市町村民税」と「道府県民税」の2つ(東京都の場合は「区市町村民税」と「都民税」)から成り立っています。納税者は、住民税(市町村民税+道府県民税)を一括して住んでいる地域の市町村に納めます。市町村は納付された住民税のうち、道府県民税を道府県に払い込みます。

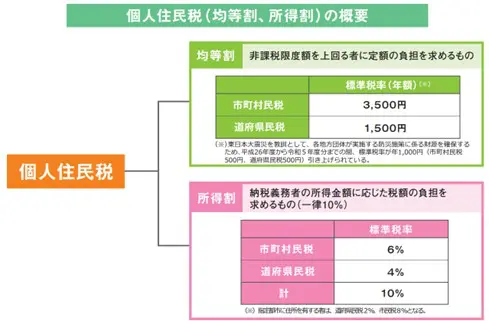

住民税を算出する際には、「均等割」と「所得割」という2つの課税方法があります。

均等割は納税者全員に定額の負担を求めるもので、所得割は納税者の所得に応じた税負担(所得に対して一律10%)を求めるものになります。

【図表1】

出典:財務省 「身近な税 Q&A ~身近な税について調べる~」

所得割は次のように求められます。

所得割=(前年の所得金額-所得控除額)×税率(10%)-税額控除額

なお、生活保護法による生活扶助を受けている人のほか、家族構成によって前年中の合計所得金額が一定額以下の場合は、住民税が非課税となります。

【図表2】 所得割・均等割ともに非課税(東京23区内の場合)

| 同一生計配偶者および扶養親族がいない場合 | 45万円以下 |

| 同一生計配偶者または扶養親族がいる場合 | 35万円×(本人・同一生計配偶者・扶養親族の合計人数)+31万円以下 |

※東京都主税局 「個人住民税(6 個人住民税の非課税)」より筆者作成

※東京23区外では、均等割額が非課税となる合計所得金額は異なる場合があります。

また、住民税が非課税となる前年中の合計所得金額は、障害者、未成年者、寡婦またはひとり親の場合は135万円以下(給与所得者は年収204万4000円未満。いずれも東京23区の例)といったように、本人の条件によっても変わってきます。

所得割における所得控除額や税額控除額を増やすには?

均等割は、所得に関係なく一律で課税されるので節税はできません。そのため、住民税の節税は所得割において「所得控除額」や「税額控除額」を増やせるかどうかがポイントになります。

所得割のほとんどは個人所得税と関連しており、確定申告において個人所得税の還付請求を行うと、自動的に住民税の計算に反映され、支払うべき住民税が減額されます。

では、住民税の所得控除や税額控除の対象には、どのようなものがあるのでしょうか?

住民税の所得控除の対象となる控除

所得控除には、人的控除(基礎控除、配偶者控除、扶養控除など)と物的控除があります。

■人的控除

人的控除は家族構成にもよりますが、配偶者控除や扶養控除は図表3のように控除額が少なくありません。特に高齢の両親がいる兄弟姉妹の場合、誰の扶養控除対象者にすべきかを確認することが大切です。

【図表3】

| 基礎控除 | – | 43万円 |

| 配偶者控除 | – | 最高33万円 |

| 70歳以上の配偶者 | 最高38万円 | |

| 配偶者特別控除 | – | 最高33万円 |

| 扶養控除 | 一般の扶養親族 (16歳以上19歳未満) |

33万円 |

| 特定扶養親族 (19歳以上23歳未満) |

45万円 | |

| 一般の扶養親族 (23歳以上70歳未満) |

33万円 | |

| 老人扶養親族 (70歳以上) |

38万円 | |

| 老人扶養親族のうち同居老親 (70歳以上) |

45万円 |

※筆者作成

※上記はいずれも令和4年度住民税の所得控除額

■物的控除

物的控除には図表4のようなものがあります。

【図表4】

| 医療費控除 | 自分や家族の医療費として年間で10万円超を支払った人は医療費控除を受けることができます。 控除額は、以下の計算で求められるいずれか多い方の額です(最高200万円)。 【控除額】 ・医療費総額-保険等により補てんされた額-10万円 ・医療費総額-保険等により補てんされた額-総所得金額等×5% |

| 医療費控除の特例 (セルフメディケーション税制) |

特定一般用医薬品(スイッチOTC医薬品)の購入にかかった費用を控除できる特例で、以下の計算式で求められる額を控除できます。 ただし、医療費控除と併用はできず、どちらかを選択することになります。 【控除額】 対象となる医薬品の購入費-保険等により補てんされた額-1万2000円(最高8万8000円) |

| 生命保険料控除 | 生命保険料控除には「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」の3つの控除区分がありますが、契約の時期によって新契約と旧契約で控除区分が異なります。 【控除額】 支払った保険料の金額の区分ごとに一定の計算式で求めた額、もしくは保険料の全額や一律に規定された額で、控除できる限度額はいずれの新旧契約のすべてを合計して7万円。 |

| 地震保険料控除 | 地震保険の支払保険料が控除対象です。また、一定の条件に該当する長期損害保険契約等に係る損害保険契約についても、損害保険料控除の廃止に伴う経過措置により地震保険料控除の対象になります。 【控除額】 支払保険料の1/2で控除限度額は2万5000円(経過措置対象の長期損害保険では従前の損害保険料控除が適用され、限度額は1万円) |

| 社会保険料控除 | 納税者本人、または本人と生計を一にする配偶者や親族の負担すべき社会保険料(国民年金保険料や国民健康保険料、介護保険料など)を支払った場合には、その支払った額について所得控除を受けることができます。 【控除額】 実際に支払った額 |

| 小規模企業共済等掛金控除 | 小規模企業共済制度(旧第二種共済掛金を除く)・確定拠出年金法の企業型年金加入者掛金または個人型年金加入者掛金(iDeCo)・心身障害者扶養共済制度に基づいた掛け金を支払った人であれば、その支払った掛け金を控除できます。 【控除額】 支払った掛け金の全額 |

| 雑損控除 | 災害などにより資産について損失を受けた人が、その損失額について以下の計算式で求められるいずれか多い額を控除できます。 【控除額】 ・損失額-保険等により補てんされた額-総所得金額等×10% ・災害関連支出の金額-5万円 |

※筆者作成

※控除額はいずれも令和4年度住民税の所得控除額

住民税の税額控除の対象となる控除

住民税の税額控除の対象には、図表5のようなものがあります。

所得控除額は、所得割の計算の基となる所得を低く抑えるための金額ですが、税額控除額は算出された税額から直接引かれる金額となります。

【図表5】

| 住宅ローン控除 | 所得税において住宅ローン控除を受けている人で、一定の要件を満たす場合に、所得税で控除しきれなかった額、もしくは前年の所得税の課税総所得金額等の額に5%を乗じて得た金額のいずれか小さい額が控除されます。 【控除額】 入居日などの条件によって控除上限額は9万7500円、もしくは13万6500円 |

| 寄附金控除 | 地方自治体や一定の団体などに対して2000円超の寄附金を支払った場合、税額控除することができます。 【控除額】 ・基本控除額は寄附額の合計(総所得金額等の30%以内が上限)から2000円を引いた額の10% ・ふるさと納税では、基本控除額に特例控除額が加算。ただし、個人住民税所得割額(調整控除額控除後の額)の20%が限度 |

※筆者作成

住民税の税額控除には、このほかにも「配当控除」や「外国税額控除」、「配当割額及び株式譲渡所得割額の控除」などがありますが、それらは他の課税との調整のための控除であり、節税という観点とは相違することから、ここでの説明は割愛します。

まとめ

住民税がどのように計算されるか、住民税を節税するための控除にはどのようなものがあるのか知っておくことは大切です。

今回説明した各種控除を参考にして、住民税を節税できないか確認しましょう。また、自治体から返礼品を受け取れる「ふるさと納税」や、税制の優遇を受けながら老後に向けた資産形成が行える「iDeCo(個人型確定拠出年金)」などは、住民税の節税以外にも利用するメリットがあります。

出典

財務省 身近な税 Q&A ~身近な税について調べる~

東京都主税局 個人住民税

執筆者:小山英斗

CFP(日本FP協会認定会員)