マイホームの売却に益が出たときの税金はどうなる? 特例も解説

マイホーム売却時の税率と特例を、知らないのと知っているのでは、払う税金が大きく変わってきます。売却時に損をしないために事前に押さえておきましょう。

1級ファイナンシャル・プランニング技能士、CFP認定者、宅地建物取引士、管理業務主任者、第一種証券外務員、内部管理責任者、行政書士

外資系証券会社、銀行で20年以上勤務。現在は、日本人、外国人を対象とした起業家支援。

自身の親の介護、相続の経験を生かして分かりやすくアドバイスをしていきたいと思っています。

マイホームの売却に益が出たときの税金

マイホームなどの不動産を売却したときに発生するのが『譲渡所得』です。計算式は、次のとおりです。

譲渡所得=譲渡価額-取得費-譲渡費用

譲渡価額は、売却価額のことです。取得費は、土地については購入代金や購入手数料の合計、建物については、購入代金などから所有期間中の減価償却費を控除した価額になります注1。譲渡費用は、仲介手数料や印紙税、測量費など売却に要した費用のことです。この『譲渡所得』がプラスになったとき(譲渡益がでたとき)に税金がかかります。

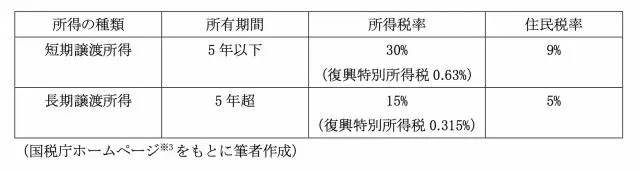

ところで税金は、不動産の所有期間※1によって税率が違ってくるので、注意が必要です。譲渡所得にかかる税金は、所得税、住民税、復興特別所得税※2がありますが、税率は表1のとおりです。

【表1】

※1 所有期間は、不動産を譲渡(売却)した年の1月1日時点で決まります。

※2 2037年(令和19年)までは、「所得税」対して一律2.1%をかけた金額が、「復興特別所得税」として納税額にプラスされます。

なお、相続等で不動産を引き継いだ場合は、所有期間も引き継ぎます。被相続人の所有期間が5年を超えているケースであれば、相続後すぐに売却したとしても所有期間は5年超とされ、長期譲渡所得が適用となります。

マイホーム売却時に益が出た場合の特例

マイホームを売却したときに売却益がある場合に使える特例措置には以下の3つがあります。

(1) 3000万円の特別控除の特例

長期譲渡所得、短期譲渡所得、いずれかに該当する場合でも、一定のものについては、課税譲渡所得を計算するときに最高3000万円が控除されます。課税譲渡所得金額=譲渡価額-取得費-譲渡費用-3000万円です。計算の結果、譲渡所得がマイナスになった場合は、譲渡所得はゼロとして扱われます。

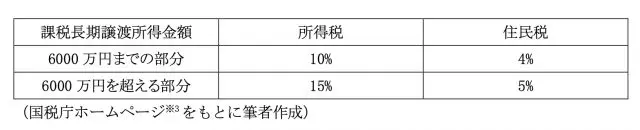

(2) 軽減税率の特例

マイホームを売却した年の1月1日現在で、所有期間が10年を超えていて、一定の条件に当てはまる場合は、(1)の3000万円の特別控除の特例を適用した後の課税長期譲渡所得に対して、表2のとおり減税された税率で税額が計算されます。

【表2】

注: 2037年までは「所得税」に対して、一律2.1%をかけた金額が「復興特別所得税」として納税額にプラスされます。

例えば、2020年10月に1億5000万円で売却(譲渡価額)、取得費4800万円、譲渡費用400万円の場合は、課税譲渡所得が、1億5000万円-4800万円-400万円-3000万円=6800万円です。

所得税は、6000万円までの部分は、6000万円×10%=600万円、6000万円超の部分は、800万円×15%=120万円で合計600万円+120万円=720万円です。

復興特別所得税が、720万円×2.1%=15.12万円となり、所得税の合計は、720万円+15.12万円で、735.12万円です。

次に、住民税です。6000万円までの部分は、6000万円×4%=240万円、6000万円超の部分は、800万円×5%=40万円で合計280万円になります。

(3) 買い換え(交換)の特例

特定のマイホームを令和5年12月31日までに売却をして、代わりのマイホームを買い替えたときは一定の要件のもと譲渡益に対する課税を将来に繰り延べをすることができます(譲渡益が非課税になるわけではありません)※4。

マイホームを売却した年の前年から翌年までの3年の間にマイホームの買い換え(交換)をした場合は、譲渡価額が1億円以下、売却した年の1月1日現在で所有期間10年超、居住期間10年以上などの一定の要件に該当する場合には、その譲渡益の課税を繰り延べする特例が受けられます。

ただし、(1) 3000万円の特別控除の特例、または、(2)軽減税率の特例とは選択適用となります。

まとめ

マイホームを売却する時には、タイミングにより税率が違ってきます。急いで売却する必要がないのであれば売却時期を検討するとよいでしょう。利用できる特例は使って、税率をなるべく低く抑えましょう。

なお、特例の適用を受けるためには、書類をそろえて確定申告をする必要があります。

(注1)

土地建物が先祖伝来のものであるとか、買い入れた時期が古いなど、取得費用が不明な場合は、売却金額の5%相当額を取得費とすることができます。また、実際の取得費が売却金額の5%相当額を下回った場合も、売却金額の5%相当額を取得費にできます。例えば、土地建物を3000万円で売却した場合に取得費が不明のときは、売却金額の5%相当額である150万円を取得費にできます。

出典

(※3)国税庁 土地や建物を売ったとき

(※4)国税庁 No.3355 特定のマイホームを買い替えたときの特例

執筆者:篠原まなみ

AFP認定者、宅地建物取引士、管理業務主任者、第一種証券外務員、内部管理責任者