「結婚しました!」結婚前の医療費は「医療費控除」で世帯合算できますか?

では、確定申告の対象期間となる1年の途中で結婚した場合、結婚前に支払った医療費は世帯合算できるのでしょうか。本記事では、結婚前に支払った医療費を世帯合算できるかについて解説します。

CFP

医療費控除って何?

その年の1月1日から12月31日までの間に、自分または生計を一にする配偶者や親族が一定額を超える医療費を支払った場合、確定申告をすることで所得税・住民税を安くすることができます。これを医療費控除といいます。

医療費控除の金額は次の式から算出されます(最高200万円)。

医療費控除金額=(1年間で実際に支払った医療費-保険金などで補填(ほてん)された金額)-10万円※1

※1:その年の総所得金額等が200万円未満の人は、総所得金額等の5%の金額

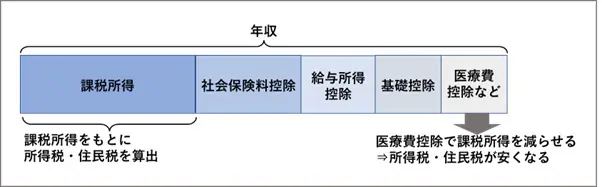

しかし、医療費控除金額がそのまま還付されるわけではありません。所得税・住民税は課税所得金額によって決まります。医療費控除の適用を受けると、図表1のように、その分課税所得を減らすことができます。

図表1

国税庁 「 所得から差し引かれる金額」(所得控除)より筆者作成

図表2

国税庁 No.2260 所得税の税率

所得税は「課税所得×所得税率-控除額」で算出します(図表2)。住民税は所得に応じて課税される所得割と、所得にかかわらず定額である均等割があり、「所得割額+均等割額」で算出します。所得割の税率は一律10%、均等割額は5000円です。

<例>課税所得が340万円のサラリーマン

1年間の医療費が配偶者分と合算して50万円かかり、医療保険から保険金が20万円給付された場合

医療費控除金額=50万円-20万円(医療保険からの給付金)-10万円=20万円

所得税=340万円×20%-42万7500円=25万2500円

住民税=340万円×10%+5000円=34万5000円

所得税と住民税の合計は59万7500円です。

所得税=(340万円-20万円)×20%-42万7500円=21万2500円

住民税=(340万円-20万円)×10%+5000円=32万5000円

所得税と住民税の合計は53万7500円です。

結果として59万7500円-53万7500円=6万円となり、医療費控除の適用を受けると所得税・住民税が安くなることが分かります。

結婚前の医療費は世帯合算の対象になる?

例えば10月に結婚した場合を考えてみます。結婚前の5月や8月に配偶者が支払った医療費は自分の医療費と合算して計算してよいのでしょうか。結論からお伝えすると、合算することはできません。

入籍前は民法上、配偶者とは認められないためです。そのため合算できる医療費は入籍後の分だけとなります。合算はできませんが、配偶者自身が自分の確定申告で医療費控除を受けることは可能です。

まとめ

本記事では、医療費控除と、年の途中で結婚した場合の医療費の世帯合算の可否について解説しました。結婚前に支払った医療費は世帯合算できませんが、結婚後は世帯合算できます。

また、医療費控除を申請する場合は、家族の中で収入が多い人が医療費控除を受けると還付される税金が多くなるのでおすすめです。対象になるかどうかを確認してみてはいかがでしょうか。

出典

国税庁 No.1120 医療費を支払ったとき(医療費控除)

国税庁 「所得から差し引かれる金額」(所得控除)

国税庁 No.2260 所得税の税率

総務省 個人住民税

執筆者:齋藤彩

AFP