【2023年10月~】インボイス制度開始で会社員の副業は不利になる?

実は、会社員で副業をしている方にもインボイス制度は大きく影響します。本記事では、インボイス制度の仕組みと、インボイス制度が会社員の副業に与える影響を解説するので、ぜひ参考にしてみてください。

ファイナンシャルプランナー

FinancialField編集部は、金融、経済に関する記事を、日々の暮らしにどのような影響を与えるかという視点で、お金の知識がない方でも理解できるようわかりやすく発信しています。

編集部のメンバーは、ファイナンシャルプランナーの資格取得者を中心に「お金や暮らし」に関する書籍・雑誌の編集経験者で構成され、企画立案から記事掲載まですべての工程に関わることで、読者目線のコンテンツを追求しています。

FinancialFieldの特徴は、ファイナンシャルプランナー、弁護士、税理士、宅地建物取引士、相続診断士、住宅ローンアドバイザー、DCプランナー、公認会計士、社会保険労務士、行政書士、投資アナリスト、キャリアコンサルタントなど150名以上の有資格者を執筆者・監修者として迎え、むずかしく感じられる年金や税金、相続、保険、ローンなどの話をわかりやすく発信している点です。

このように編集経験豊富なメンバーと金融や経済に精通した執筆者・監修者による執筆体制を築くことで、内容のわかりやすさはもちろんのこと、読み応えのあるコンテンツと確かな情報発信を実現しています。

私たちは、快適でより良い生活のアイデアを提供するお金のコンシェルジュを目指します。

インボイス制度とは

2023年10月から始まるインボイス制度とは、「仕入税額控除のルールの変更」です。仕入税額控除とは、事業者が消費税を納める際に、売り上げにかかる消費税から仕入れにかかる消費税を差し引く仕組みです。

例えば、Webサイト制作会社が企業のWebサイトの制作を500万円(税抜き)で受注したとします。この際、Webサイト制作会社は売り上げとは別に、顧客から消費税50万円(500万円×10%)を受け取ります。この消費税は、Web制作会社の売り上げになるのではなく、国に納める消費税を一時的に預かっていることがポイントです。

そして、Web制作会社はデザイン設計やシステム開発などの仕事の一部をフリーランスや副業の会社員に合計100万円(税抜き)で外注したとします。すると、Web制作会社は消費税10万円(100万円×10%)を支払うことになります。この場合、最終的にWeb制作会社が納める消費税は40万円です。売り上げにかかる消費税50万円から仕入れにかかる消費税10万円を差し引くことで消費税の減額が可能です。

このような仕組みを仕入税額控除といい、インボイス制度開始前はどんな事業者から仕入れをしても仕入税額控除を行えました。ただし、インボイス制度開始後は、「インボイス(適格簡易請求書)」を発行できる事業者からの仕入れのみしか仕入税額控除を行えなくなります。

インボイスを発行できるのは課税事業者だけ

仕入税額控除が行える要件となる「インボイス(適格請求書)」が発行できる事業者は、課税事業者のみです。課税事業者とは、先ほどの例で出したWeb制作会社のように、顧客から受け取った消費税を国に納める事業者です。

一方で、課税事業者ではない事業者とは、免税事業者をさします。免税事業者は受け取った消費税を納税せずに、自分の売り上げとして受け取ることが可能です。免税事業に外注や仕入れをしても仕入税額控除ができないため、例で出したWeb制作会社は消費税を多く支払うことになってしまいます。

100万円の外注先がすべて免税事業者だった場合、消費税10万円の仕入税額控除ができず、Web制作会社は10万円多く消費税を支払います。そのため、Web制作会社は可能であれば、課税事業者のフリーランスや副業をしている会社員に仕事を外注したいと思うでしょう。

副業で消費税を納めていないのは免税事業者だから

消費税の納税の話がピンと来ていない副業をしている会社員の方は、おそらく免税事業者です。免税事業者は誰でもなれるわけではなく、基準期間の課税売上高が1000万円以下などの上限を満たす必要があります。

ただし、副業をしている方の多くは売上高1000万円以下のため、気づかずに免税事業者となっていることが多いです。免税事業者は登録をすれば課税事業者になれますが、課税事業者になれば、今まで受け取って消費税を納めることになるため、自ら課税事業者になる方は、今まではあまりいませんでした。

インボイス制度が会社員の副業に与える影響

現在、免税事業者の会社員がこのまま免税事業者として副業を続けると、顧客やクライアントが仕入税額控除をできず、損失を被る可能性が大きいです。そのため、顧客やクライアントは、免税事業者の副業をしている会社員に仕事を発注したいと思わないかもしれません。

一方で、取引先に迷惑をかけないために課税事業者になると、今まで受け取っていた消費税を納める必要が出てくるため、副業での手取りが減ることになります。

いずれにせよ、顧客やクライアントから直接仕事を受注する副業をしている会社員にとって、インボイス制度は悪影響といえるでしょう。

ただし、仕入税額控除が不要な個人の顧客などを相手にしている副業では、インボイス制度の影響はありません。

インボイス制度開始後の経過措置

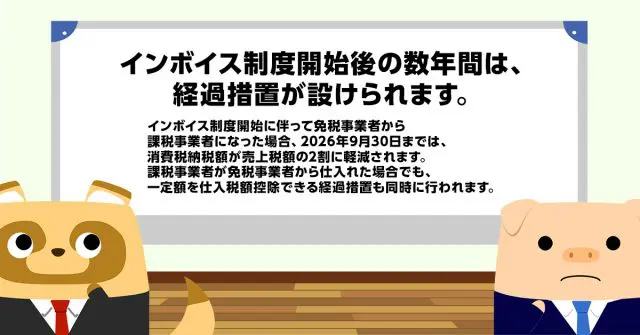

インボイス制度開始後の数年間は、経過措置が設けられます。

インボイス制度開始に伴って免税事業者から課税事業者になった場合、2026年9月30日までは、消費税納税額が売上税額の2割に軽減されます。年間売上が100万円、消費税率10%の場合、納める税金は2万円(100万円×10%×2割)です。

また、課税事業者が免税事業者から仕入れた場合でも、一定額を仕入税額控除できる経過措置も同時に行われます。

インボイス制度開始後に免税事業者のままでいるか、課税事業者になるかどうかは、事業モデルや取引先との関係などを考慮した判断が必要です。取引先などに事前に確認をして、慎重に決定しましょう。

出典

国税庁 インボイス制度の概要

財務省 インボイス制度、支援措置があるって本当!?

国税庁 5 経過措置(免税事業からの仕入れに係る経過措置

執筆者:FINANCIAL FIELD編集部