年末調整でできなかった医療費、寄附金、雑損、1年目の住宅ローン控除の確定申告はどうすればいい?

医療費控除や寄附金控除、雑損控除といった所得控除、また1年目の住宅ローン控除を受けるためには、会社員などであっても確定申告を行う必要があります。今回は、これらの控除を受けるための確定申告の手続きなどについて紹介します。

CFP(R)認定者、1級ファイナンシャルプランニング技能士、相続アドバイザー協議会認定会員

会社員時代に、充実した人生を生きるには個人がお金に関する知識を持つことが重要と思いFP資格を取得。FPとして独立後はライフプランの作成と実行サポートを中心にサービスを提供。

親身なアドバイスと分かりやすい説明を心掛けて、地域に根ざしたFPとして活動中。日本FP協会2017年「くらしとお金のFP相談室」相談員、2018年「FP広報センター」スタッフ。

https://mitaka-fp.jp

確定申告の期間と方法

確定申告の期間は通常2月16日から3月15日ですが、年によって前後することもありますので事前に確認してください。

確定申告は住んでいる地域を管轄する税務署で手続きをしますが、確定申告書の提出には郵送やインターネットを利用することもできます。確定申告書の作成と提出を合わせた手続きとして、主に次の方法があります。

●国税庁Webサイトで確定申告書を作成し、インターネット(e-Tax)で申告

●国税庁Webサイトで確定申告書を作成し、印刷して税務署に持参または郵送

●税務署で紙の確定申告書を入手し、記載して税務署に持参または郵送

●税務署の確定申告書作成コーナーで確定申告書を作成して申告(税務署にあるパソコンを使ってe-Taxで申告)

確定申告書の作成に当たり、給与所得などの金額を記入する必要がありますが、勤務先からもらった「給与所得の源泉徴収票」を参考にしてください。さらに、以下のような控除ごとに必要な項目も記入します。

医療費控除を受けるケース

医療費控除は、本人または生計を一にする配偶者や親族などの医療費を支払った場合、年間の医療費が一定金額を超えるときに受けられる所得控除です。

医療費控除を受けるためには、まず対象となる医療費の領収書を用意し、通院のためにかかった交通費(原則として公共交通機関を利用)についても確認しましょう。

次に、医療費や交通費などの明細を記入した「医療費控除の明細書」を作成し、計算された医療費控除の金額を確定申告書に記入します。なお、「医療費控除の明細書」は確定申告書と一緒に提出する必要があります。

医療費控除の特例として、特定の一般医薬品の購入費が対象となるセルフメディケーション税制を受ける場合は、「セルフメディケーション税制の明細書」を作成して提出します。ただし、セルフメディケーション税制は医療費控除との選択適用となります。

医療費などの領収書は、税務署から問い合わせがあった場合に提出を求められるケースがありますので、確定申告の期限から5年間保管しておきましょう。

寄附金控除を受けるケース

寄附金控除は、国や地方自治体、特定公益増進法人などに寄附金を支出した場合に受けられる所得控除です。

寄附金控除を受けるためには、対象となる寄附金の受領証を用意しましょう。ふるさと納税の場合では、受領証の代わりに特定事業者が発行する「寄附金控除に関する証明書」を利用することもできます。

受領証の記載内容を参考に確定申告書の「寄附金控除に関する事項」を記入し、受領証は確定申告書に添付して提出します(e-Taxを利用すると提出を省略できます)。

雑損控除を受けるケース

雑損控除は、災害や盗難などによって資産が損害を受けた場合に受けられる所得控除です。

雑損控除を受けるに当たって、損害を受けた資産が雑損控除の対象かどうか、損害の原因が要件に該当するか確認しましょう。

確定申告書では「雑損控除に関する事項」に記入し、災害などに関連したやむを得ない支出の金額の領収書を添付して提出します。

なお、所得金額1000万円以下の人が災害により住宅や家財に損害を受けた場合は、災害減免法による所得税の軽減と選択できるので有利な方法を選びましょう。

1年目の住宅ローン控除を受けるケース

住宅ローン控除は、住宅ローンを利用してマイホームの新築、取得またはリフォームなどをした場合に受けられる税額控除です。

契約時期や入居時期、対象となる住宅の区分によって、住宅ローン控除の対象となる借入額の上限や控除率、控除を受けられる期間が異なります。まずは対象となる住宅ローン控除の内容を確認しましょう。

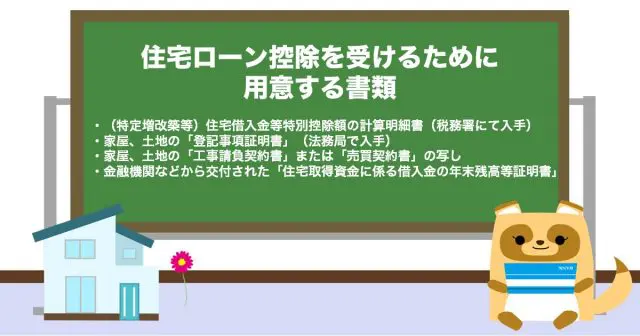

住宅ローン控除を受けるためには、次の書類を用意します。

●(特定増改築等)住宅借入金等特別控除額の計算明細書(税務署にて入手)

●家屋、土地の「登記事項証明書」(法務局で入手)

●家屋、土地の「工事請負契約書」または「売買契約書」の写し

●金融機関などから交付された「住宅取得資金に係る借入金の年末残高等証明書」

また、認定住宅等の区分に該当する場合は「認定通知書」や「建設住宅性能評価書」の写し、中古住宅の場合は「耐震基準適合証明書」など、住宅の種類に応じた追加の書類が必要になります。

用意した書類を参考に「(特定増改築等)住宅借入金等特別控除額の計算明細書」を作成し、計算された住宅ローン控除の控除額を確定申告書に記入します。なお、上記の書類は確定申告書に添付して提出します。

まとめ

年末調整で受けられない控除を適用するには確定申告を行う必要があり、控除によって必要な書類が異なるため、事前に確認して用意しましょう。

確定申告書を国税庁のWebサイトで作成すると自宅で作業ができるメリットがありますが、例えば住宅ローン控除の内容で迷うことがある場合など、税務署に行き、不明点を確認しながら申告書の作成と提出を行う方がスムーズに進むケースもあります。

なお、確定申告書の提出ではマイナンバーが必要となりますので、税務署で作成する場合はマイナンバーカードやマイナンバー通知カード、本人確認書類を忘れずに持っていきましょう。

確定申告に関する詳細は、国税庁Webサイトや最寄りの税務署、または税理士にご確認ください。

出典

国税庁 No.1120 医療費を支払ったとき(医療費控除)

国税庁 No.1150 一定の寄附金を支払ったとき(寄附金控除)

国税庁 No.1110 災害や盗難などで資産に損害を受けたとき(雑損控除)

国税庁 No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)

国税庁 【確定申告・還付申告】

国税庁 e-Taxを利用して所得税の確定申告書を提出する場合の「生命保険料控除の証明書」などの第三者作成書類の添付省略の制度について教えてください。

執筆者:伊達寿和

CFP(R)認定者、1級ファイナンシャルプランニング技能士、相続アドバイザー協議会認定会員