生命保険の満期保険金を受け取るときの税金や確定申告はどうなるの?

ファイナンシャル・プランナー

中小企業診断士

早稲田大学理工学部卒業。副業OKの会社に勤務する現役の理科系サラリーマン部長。趣味が貯金であり、株・FX・仮想通貨を運用し、毎年利益を上げている。サラリーマンの立場でお金に関することをアドバイスすることをライフワークにしている。

満期保険金の課税について

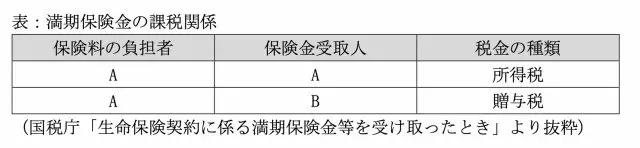

満期保険金は、表に示すとおり、保険料の負担者と保険金の受取人によって、所得税になるのか、贈与税になるのかに別れます。

なお、一時払いの養老保険等の場合で、保険期間が5年以下のもの、または保険期間が5年超であり5年以内に解約したケースでは、源泉分離課税が適用されます。

つまり、一律20.315%(所得税15.315%、地方税5%)の税率による源泉分離課税が適用され、他の所得と合算して確定申告をする必要はありません。

所得税が課税される場合

所得税が課税される場合は、図表1 にあるように、保険料の負担者と保険金の受取人とが同一人物の場合です。この場合の満期金保険金は、受取の方法によって、一時所得もしくは、雑所得に分類され、課税されます。

<満期保険金を一時金で受領した場合>

この場合には、一時所得に分類されます。課税対象となるのは、該当する満期保険金等以外に他の一時所得がなければ、払込済みの保険料もしくは掛金の額を受け取った保険金の総額から差し引き、さらに一時所得の特別控除額50万円を差し引いた金額を2分の1にした金額です。

<満期保険金を年金で受領した場合>

この場合には、公的年金等以外の雑所得として扱われます。雑所得の金額は、その年に受け取った年金の額から、その金額に対する払込済みの保険料もしくは掛金の額を引いた金額で、その金額が課税対象です。

贈与税が課税される場合

贈与税が課税される場合は、表にあるように、保険料の負担者と保険金の受取人とが異なる場合です。贈与税の課税方法には、(1)暦年課税、(2)相続時精算課税があります。一定要件にあてはまる場合に、(2)相続時精算課税を選択することが可能です。

(1)暦年課税

一人の人が1月1日から12月31日までの1年間に贈与を受けた財産の合計額から、基礎控除額の110万円を差し引いた残りの額に対して贈与税がかかります。したがって、一人の人が、1年間に贈与を受けた財産の合計額が110万円以下なら贈与税はかかりませんし、贈与税の申告も不要です。

(2)相続時精算課税

相続時精算課税の制度とは、原則として60歳以上の父母または祖父母などから、18歳以上の子または孫などに対し、財産を贈与した場合において選択できる贈与税の制度です。

相続時精算課税を選択した贈与者ごとに、その年の1月1日から12月31日までの1年間に贈与を受けた財産の価額の合計額から、2500万円の特別控除額を控除した残額に対して贈与税がかかります。

なお、この特別控除額は贈与税の期限内申告書を提出するケースでのみ、控除をすることが可能です。また、前年以前に特別控除の適用を受けた場合、2500万円からその金額を控除した残額が、その年の特別控除の限度額です。

以上、ご自身がどのケースに該当するのか確認してみましょう。

出典

国税庁 No.1755 生命保険契約に係る満期保険金等を受け取ったとき

国税庁 No.4402 贈与税がかかる場合

国税庁 No.4103 相続時精算課税の選択

執筆者:堀江佳久

ファイナンシャル・プランナー