昨年の医療費が11万円でした。「医療費控除」でいくら還付されますか? 大した額ではないなら手間もかかるし確定申告したくないのですが。

CFP(日本FP協会認定会員)

1級FP技能士(資産設計提案業務)

住宅ローンアドバイザー、住宅建築コーディネーター

未来が見えるね研究所 代表

座右の銘:虚静恬淡

好きなもの:旅行、建築、カフェ、散歩、今ここ

人生100年時代、これまでの「学校で出て社会人になり家庭や家を持って定年そして老後」という単線的な考え方がなくなっていき、これからは多様な選択肢がある中で自分のやりたい人生を生涯通じてどう実現させていくかがますます大事になってきます。

「未来が見えるね研究所」では、多くの人と多くの未来を一緒に描いていきたいと思います。

https://miraiken.amebaownd.com/

医療費控除とは

医療費控除とは、1月1日から12月31日までの1年間に支払った医療費が、10万円を超えた場合に受けられる所得控除の1つです。医療費控除を受けるためには確定申告が必要です。

なお、総所得金額等が200万円未満の人の場合は、医療費が総所得金額等の5%を超えている場合も控除対象となります。医療費控除は、確定申告する本人の医療費だけでなく、生計を一にする家族(同居か別居を問わず)が支払った医療費も合算して申告することができます。

医療費控除を受ける場合の確定申告の時期は?

確定申告の時期は、原則として毎年2月16日から3月15日までの1ヶ月間です。ただし、年末調整のある会社員といった給与所得者による、医療費控除などの還付申告については、1月からでも受け付けています。

還付申告とは、本来納税すべき所得税額よりも納めすぎた税金の還付を受ける手続きのことをいいます。また、還付申告の場合は、5年以内であればさかのぼって申告することが可能です。

医療費控除の対象となる医療費

医療費控除の対象となる医療費の一例としては、次のようなものがあげられます。

・医師、歯科医師による診療や治療の費用

・治療または療養に必要な医薬品の購入費用

・治療のためのあんまマッサージ指圧師、はり師、きゅう師、柔道整復師などによる施術の費用

・保健師、看護師、准看護師、または特に依頼した人による療養上の世話にかかる費用

・医師等による一定の特定保健指導の費用

・介護保険等制度で提供された一定の施設・居宅サービスの自己負担額

・医師等による診療等を受けるための通院費や、医師等の送迎費

・医師等による診療や治療を受けるために直接必要な義手、義足、松葉づえなどの購入費用

・入院の際の部屋代や食事代の費用

出典)国税庁「No.1122 医療費控除の対象となる医療費」より筆者作成

なお、医療費控除の対象とならないものは以下のようなものです。

・インフルエンザなどの予防接種

・疾病が見つからなかった場合の健康診断や人間ドックの費用

・健康増進目的のサプリメントや治療のためではない医薬品の購入費

・自家用車で通院する場合のガソリン代や駐車場の料金など

・タクシー代(電車やバスなどの公共交通機関が利用できないといった場合を除く)

医療費控除額の計算方法

医療費控除額は以下の計算式で求めることができます。医療費控除額の上限は200万円です。

医療費控除額

= (実際に支払った医療費 - 給付金・保険金など)

- 10万円または総所得金額等の5%のうち、少ない方

生命保険などから支給される入院給付金や、保険組合などから支給される付加給付や高額療養費などがある場合は、支払った医療費からそれらの分を差し引く必要があります。

ただし、給付金などで補てんされる金額は、その給付の目的となる医療費の金額を限度として差し引けばよく、引ききれない分があっても他の医療費から差し引く必要はありません。

医療費控除で、実際にいくら税金が戻ってくる?

医療費控除によって取り戻すことができる税金は所得税ですが、医療費控除額がそのまま還付されるわけではありません。医療費控除額に、確定申告する人の所得税の税率をかけた分が還付金になり、以下のような式で求められます。

還付金 = 医療費控除額 × 確定申告する人の所得税の税率

では、実際に医療費控除で、いくら所得税が還付金として戻ってくるか試算してみましょう。支払った医療費が1年間で11万円だった場合、医療費控除額は10万円を引いた1万円となります。

所得税率が10%の場合、還付される所得税は1万円×10%で、1000円となります。

所得税率が20%の場合、還付される所得税は1万円×20%で、2000円となります。

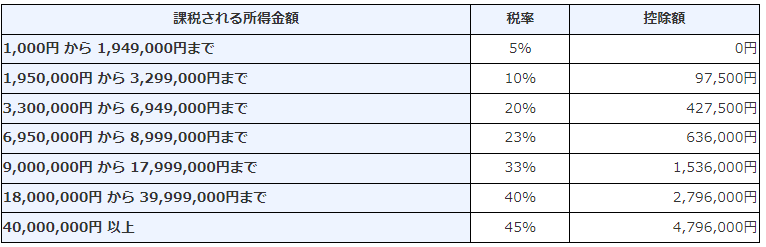

適用される所得税の税率は人によって異なり、自分に適用される税率は、課税される所得金額によって、図表1の所得税の速算表に該当する税率となります。

図表1

出典)国税庁「No.2260 所得税の税率」

還付される金額は、医療費控除額が大きく、かつ年収が高い(課税所得金額が高い)人ほど、大きくなる傾向があります。

医療費控除で住民税の負担も軽減される

医療費控除の確定申告をすることによって、課税所得金額から医療費控除額分が減ることになります。それが翌年の住民税の計算に自動的に反映されることにより、住民税の負担も軽減されます。

住民税には、所得に応じた負担を求める「所得割」と、所得にかかわらず定額の負担を求める「均等割」があります。所得割の税率は所得に対して10%で、前年の1月1日から12月31日までの所得から所得割が算定されます。

医療費控除によって負担軽減されるのは、住民税のうち所得割の部分となります。例えば、医療費控除額が1万円の場合、翌年の住民税で軽減されるのは、1万円に所得割の税率10%をかけた1000円となります。

医療費控除を受けるために確定申告する際の注意点

医療費控除を受けるための確定申告をする際に、注意したい点があります。

ふるさと納税でワンストップ特例の申請をしている場合

ふるさと納税でワンストップ特例の申請をしていた人が、医療費控除を受けるために確定申告をする場合、ワンストップ特例の申請は無効となります。そのため、確定申告をする際には、ワンストップ特例の申請をした分も含めて寄附金控除額を計算する必要があります。

セルフメディケーション税制を利用する場合

セルフメディケーション税制(医療費控除の特例)は、スイッチOTC医薬品の購入費用が高額になったとき、一定の条件を満たせば医療費控除の特例として所得控除を受けることができる制度です。2017年1月から5年間の特例として始まりましたが、2022年1月より5年間延長されています。

なお、スイッチOTC医薬品とは、医師によって処方される医薬品(医療用医薬品)が、ドラッグストアで購入できるOTC医薬品として転用されたものです。購入の際の領収書等には、セルフメディケーション税制の対象商品である旨が表示されます。

セルフメディケーション税制を利用する場合も確定申告が必要ですが、医療費控除とセルフメディケーション税制の両方を利用できないことに注意が必要です。

医療費控除とセルフメディケーション税制は、利用条件や控除限度額が異なります。そのため、それぞれの制度の内容を理解して、お得な方を選んで申告するようにしましょう。

まとめ

医療費控除で還付を受けるためには、1年間に支払った医療費の総額の計算や確定申告の手続きなど、ある程度の手間や時間がかかります。

それでもざっくりと医療費の総額を計算してみて、医療費を10万円超支払ったのであれば、医療費控除を検討するようにしましょう。

出典

国税庁 No.1120 医療費を支払ったとき(医療費控除)

国税庁 No.1122 医療費控除の対象となる医療費

国税庁 No.2260 所得税の税率

国税庁 ふるさと納税をされた方へ

国税庁 No.1129 特定一般用医薬品等購入費を支払ったとき(医療費控除の特例)【セルフメディケーション税制】

執筆者:小山英斗

CFP(日本FP協会認定会員)