私立学校への寄附金 確定申告で税制優遇を受けられる場合がある?

ここでは、個人が私立学校(学校法人)への寄附金を支払った場合の税制優遇(寄附金控除)について確認します。

ファイナンシャル・プランナー

住宅ローンアドバイザー ,宅地建物取引士, マンション管理士, 防災士

サラリーマン生活24年、その間10回以上の転勤を経験し、全国各所に居住。早期退職後は、新たな知識習得に貪欲に努めるとともに、自らが経験した「サラリーマンの退職、住宅ローン、子育て教育、資産運用」などの実体験をベースとして、個別相談、セミナー講師など精力的に活動。また、マンション管理士として管理組合運営や役員やマンション居住者への支援を実施。妻と長女と犬1匹。

寄附金が税制優遇の対象となる学校法人

学校法人に対する寄附金が税制優遇の対象となるかは、「特定公益増進法人」への寄附であるかどうかで判定されます。学校法人は所轄庁(文部科学大臣、都道府県知事)に対し、寄附行為などに関する申請をすることで特定公益増進法人の証明を受けることができます。

この証明を受けた特定公益増進法人(所得控除対象法人)に個人が寄附を行った場合には、確定申告により所得控除を適用することができます。

また、寄附の実績(寄附した者の数、平均寄附金額、収入に対する寄附の割合)などについて一定の要件を満たしている場合には税額控除対象法人となり、寄附金は税額控除の対象となります。

寄附先が所得控除と税額控除の両方の対象法人である場合は、寄附した者がいずれか有利な方法を選択することができます。

税制優遇の対象法人数

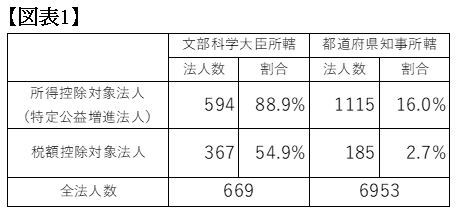

文部科学省が公表している所得控除、税額控除の対象法人数および全法人数における割合は、令和3年5月1日時点で図表1のとおりです。

※文部科学省 「文部科学省 私立学校関係税制」より筆者作成

私立大学などを設置する大学法人など文部科学大臣所轄の学校法人は、所得控除対象法人で全体の88.9%、税額控除対象法人でも54.9%と半数以上であることが分かります。

ただし、都道府県知事所轄の学校法人については、所得控除対象法人で16%、税額控除対象法人ではわずか2.7%と低い割合にとどまっています。

所得控除対象法人に寄附した場合の所得控除

所得控除の場合は、寄附金額から2000円を差し引いた額に、寄附した者の所得に応じた所得税率を乗じて実際の控除額が決定されます。ただし、所得控除できる額は総所得の40%が上限となります。

税額控除対象法人に寄附した場合の税額控除

一方、税額控除の場合は、寄附した者の所得に応じた税率に関係なく、寄附金額から2000円を差し引いた額に一律40%の控除率を乗じた額を税額控除として、所得税額から直接控除できます。ただし、税額控除できるのは所得税額の25%が限度となります。

所得控除と税額控除の比較

年収から各種所得控除を引いた課税所得が300万円で、所得税率10%の方が対象法人に10万円を寄附した場合を例に、所得控除・税額控除による寄附金控除の額を比較すると以下のとおりです。

(寄附金額10万円-2000円)×10%=9800円

(寄附金額10万円-2000円)×40%=3万9200円 (所得税額の25%が限度)

上記の例では、税額控除の方が税制優遇の効果が大きくなります。税額控除は寄附した者の所得の多寡に関係なく、幅広く小口の寄附金を受けやすくなり、減税効果も大きいことが特徴です。

まとめ

私立学校に対する寄附金は、その名目からも義務ではなく、任意であるとされています。

そのため、学校ごとに平均的な寄附金額や寄附する方の割合も異なっています。まずは子どもが進学した学校、あるいは進学予定の学校が特定公益増進法人に該当するのか確認しておきましょう。

出典

文部科学省 私立学校関係税制

執筆者:高橋庸夫

ファイナンシャル・プランナー