勤続18年、退職金が「1000万円」ほど出るので早期退職を考えていますが、周囲から「早期退職だと税金が高い」と言われます。実際、そんなに大きな差があるのでしょうか?

FP2級・AFP、国家資格キャリアコンサルタント

勤続20年までは、退職金の控除額が少なめ

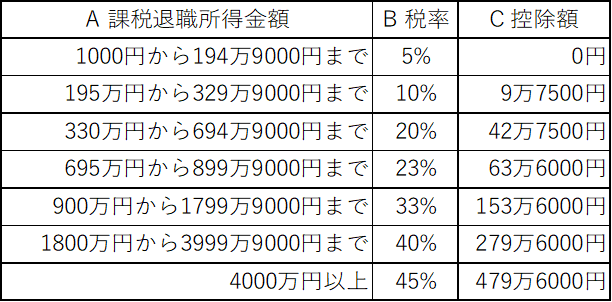

退職金にかかる所得税額は、以下の計算式で求められます。計算式中の税率・控除額は、図表1のように定められています。

所得税額={(退職金の額-退職所得控除額)÷2}〔A〕×所得税の税率〔B〕-控除額〔C〕

図表1

国税庁 退職金と税より筆者作成

ここでの「退職所得控除額」が多ければ所得税額は低くなりますが、この控除額は以下のように計算して求めます。基本的に、退職金を受け取る人の勤続年数に比例して控除額が増えていきますが、勤続21年目からは退職金控除額の増え方が大きくなります(1年ごとに40万円→70万円に拡大)。

(勤続20年目までの場合)

40万円×勤続年数

(勤続21年目以上の場合)

800万円+70万円×(勤続年数-20年)

勤続18年と35年の場合の、退職金にかかる税額をシミュレーション

次に、勤続18年の人と勤続35年の人では、どれほど所得税額が変わるかをシミュレーションします。勤続18年の人の退職金は「1000万円」、勤続35年の人の退職金は「2500万円」と仮定して計算します(実際はこの所得税額に、2.1%の復興特別所得税が付加されます)。

【所得税】(1000万円-40万円×18年)÷2×5%-0円=7万円

【住民税】(1000万円-40万円×18年)÷2×10%=14万円

合計:21万円

【所得税】{2500万円-(800万円+70万円×15年)}÷2×10%-9万7500円=22万7500円

【住民税】{2500万円-(800万円+70万円×15年)}÷2×10%=32万5000円

合計:55万2500円

勤続年数が35年の場合は、勤続年数18年の場合より退職金額が「2.5倍」となり「1500万円」増加しているにもかかわらず、徴収される税額は「34万2500円」しか増えていないことがわかります。

勤続21年以上になると、勤務年数による退職金控除額が大きく増加することで、このような計算になります。現在の日本の税制では、1つの会社に20年以上の長期にわたり勤務をしている人を優遇するような形で、退職金に関する税金額が設定されているのです。

退職金から徴収される税金額だけを考えるのであれば、早期退職は「不利である」ということができるでしょう。

退職して得る「時間」は、自分にとってどれほどの価値があるかを考えよう

ここまで、早期退職をすると退職金にかかる所得控除が受けにくくなることを解説しましたが、キャリアコンサルタントである筆者としては、それを理由に早期退職を踏みとどまることはおすすめしません。そもそも、質問者はなぜ早期退職を決意したのでしょうか。まだ若く、エネルギーのあるうちに働き方を改め、より充実した人生を送るためではないのでしょうか。

早期退職をして得ることのできる「あなたの人生の時間」は、今の会社に長期勤続をしたことで得られる給与や立場、そして退職金にかかる税金が軽減できることと比べて、どれほどの価値があるか。改めて考え、自分の心に従っていただきたいと思います。

まとめ

退職金にかかる所得税は、税制の上では「早期退職」は不利になります。早期退職を考えるにあたっては、退職金にまつわる所得税の仕組みなどについてしっかり理解をしつつ、早期退職をすることで得られる自分のメリットを意識して、後悔のないように決断しましょう

出典

国税庁 退職金と税

執筆者:山田圭佑

FP2級・AFP、国家資格キャリアコンサルタント