あなたは説明できますか?「社会保険料控除」の対象になる保険料や掛金って何?

1級ファイナンシャル・プランニング技能士、CFP(R)認定者、特定社会保険労務士、1級DCプランナー

専門は公的年金で、活動拠点は横浜。これまで公的年金についてのFP個別相談、金融機関での相談などに従事してきたほか、社労士向け・FP向け・地方自治体職員向けの教育研修や、専門誌等での執筆も行ってきています。

日本年金学会会員、㈱服部年金企画講師、FP相談ねっと認定FP(https://fpsdn.net/fp/yinouchi/)。

所得控除としての社会保険料控除

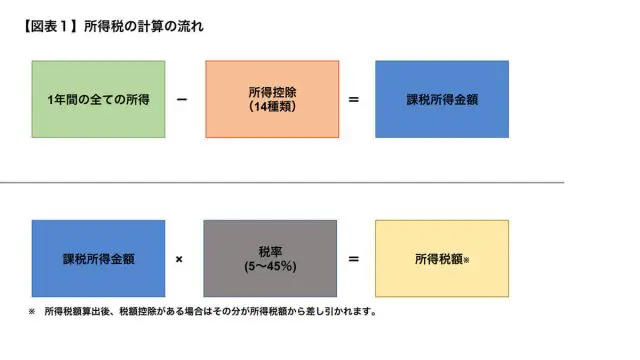

所得税は、1年間(1月1日~12月31日)の全ての所得の額から、所得控除を差し引いて課税所得金額を算出し、課税所得金額に税率(金額に応じて5%~45%)を掛けて計算する流れとなりますが(【図表1】)、その所得控除の1つとして、社会保険料控除があります。

1年間に自身あるいは自身と生計を同じくする配偶者や親族の社会保険料を支払った場合は、その年の社会保険料控除としてその年の所得から控除されます。

年末調整や確定申告で社会保険料控除も控除した上で課税所得額や所得税額が決まることになり、源泉徴収されていた所得税の一部が戻ってくることもあるでしょう。また、控除により、その年の所得税だけでなく、翌年6月から1年間の住民税を軽減することもできるでしょう。

社会保険料控除に該当する保険料や掛金

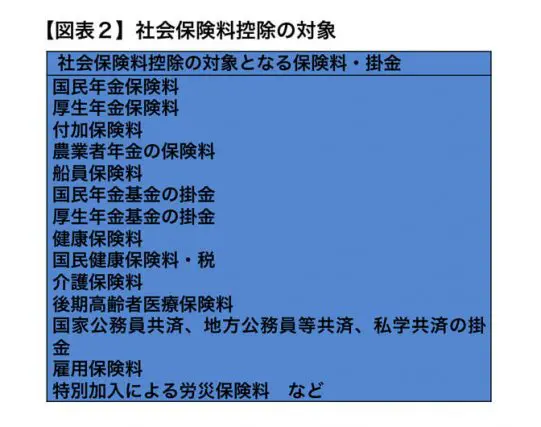

社会保険料控除として控除の対象となる保険料や掛金は【図表2】のとおりとなります。

会社員で、厚生年金保険料や健康保険料、介護保険料(40歳以上)が給与や賞与から引かれた場合、当該保険料が社会保険料控除として認められます。

一方、自営業の人は国民年金保険料の他、国民健康保険料や介護保険料(40歳以上)を納めることになりますが、これらも社会保険料控除の対象になります。また、国民年金保険料と併せて任意で付加保険料や国民年金基金の掛金を納付した場合も同様に控除できます。

自営業等で国民年金保険料を前倒しで支払った場合(保険料の前納)、過去に経済的に支払えなくて免除や猶予を受けた国民年金保険料を後から支払った場合(保険料の追納)は、実際にその保険料を納めた年の社会保険料控除とすることができます。

現在会社員となっていて厚生年金保険料や健康保険料を給与から引かれている人が、過去の国民年金保険料を追納した場合、生計を同じくする親族の国民年金保険料を納めた場合などはその分の控除もできることを覚えておくと良いでしょう。

労働保険料だけどこれも社会保険料控除の対象に

社会保険料控除は社会保険料の額に応じて、所得額から控除されるものですが、いわゆる社会保険料だけが社会保険料控除になるかというとそうではありません。給与から引かれ、失業給付などの財源に充てられる雇用保険料も、本来労働保険料の部類に入りますが、税法上は社会保険料控除の対象となります。

また、中小企業の社長などが労災保険に特別加入した場合に負担した労災保険料もまた労働保険料の一種ですが、社会保険料控除の対象になります。

「医療や年金の保険料・掛金=社会保険料控除」とは限らない

反対に、年金や医療に関する保険料・掛金でも社会保険料にならないものもあります。企業年金である確定拠出年金の掛金は年金の掛金ではありますが、社会保険料控除ではなく、小規模企業共済等掛金控除という別の所得控除の対象になります。

また、生命保険会社が取り扱っている生命保険や個人年金の保険料も社会保険料控除の対象にならず、生命保険料控除の対象として所得控除が可能です(ただし、控除に上限額があります)。

以上のとおりとなっていますが、自身の、いずれの保険料や掛金が社会保険料控除となり、社会保険料控除にならないかを一度見てみて、どのように税金が計算されているか確認してみるのも良いでしょう。

執筆者:井内義典(いのうち よしのり)

1級ファイナンシャル・プランニング技能士、CFP(R)認定者、特定社会保険労務士、1級DCプランナー